Refletindo um longo período de mercado bullish em Wall Street, o VIX (conhecido como índice do medo) realizou movimento técnico extremamente raro durante o mês de julho.

Calculado pela Chicago Board Options Exchange, o VIX mede a volatilidade implícita das opções sobre o índice S&P500 através do custo de compra de papéis que protejam o investidor contra um recuo do mercado. Quanto maior o risco sobre os preços dos ativos, maior o prêmio exigido pelos lançadores de opções. É por este motivo que um valor elevado no VIX reflete um mercado mais volátil, mais tenso, mais perigoso, justificando, portanto, a fama de índice do medo.

Na semana passada, o VIX recuou abaixo de impressionantes 9%, patamar considerado extremamente baixo. Conforme se pode notar no gráfico abaixo, poucas vezes na história o VIX recuou para um patamar tão baixo.

Em 1994 o VIX perdeu o patamar de 9% após um longo período de mercados bullish no mundo inteiro. A volatilidade incomum e extremamente baixa ocorreu momentos antes do estouro da crise no México, neste mesmo ano, batizada como efeito tequila, em função dos reflexos da fuga de capitais em toda a América Latina.

Pouco depois, em 1997, a crise dos gigantes asiáticos bateu em cheio na economia global, criando pânico nas principais praças financeiras mundiais. No ano seguinte, a crise do rublo colapsou o sistema bancário russo, também contaminando outras economias. Em 2000, a famosa bolha das pontocom jogos as bolsas de valores em um longo e violento crash.

O segundo momento histórico em que o VIX perdeu o patamar de 9% ocorreu em 2007, justamente no momento mais eufórico para os mercados de ações da década passada. Pouco depois de o VIX registrar mínima em 2007, os primeiros sinais da crise do subprime começaram a surgir e as bolsas despencaram.

No auge do terror, com os preços dos ativos indo pra lona, o VIX alcançou também extremamente raros 90%. Desta vez, a volatilidade significativamente elevada estava sinalizando incrível oportunidade de compra, o que resultou no atual ciclo bullish.

Os pouco mais de 8 anos de mercado altista começam a deixar alguns players inquietos. Novamente, neste mês de julho, o VIX recuou para abaixo de 9%. A volatilidade voltou a ficar muito baixa para os padrões históricos, sinalizando que embora o mercado siga comprador, os preços estão novamente sobrevalorizados demais (sinal de alerta para um estouro à frente).

O índice S&P500 fechou o mês de julho aos 2.470 pontos, renovando máxima histórica. A perna de alta muito íngreme, iniciada aos 680 pontos, revela a força do atual ciclo bullish. Os ganhos robustos acumulados desde 2009 deixam o mercado esticado demais para holders, embora poucos estejam se preocupando no momento com um revés no futuro.

Na Alemanha o índice DAX (gráfico no blog) saiu dos 3.700 pontos em 2009 para 13.000 pontos no mês passado, acumulando valorização incomum e muito elevada para os padrões históricos. O mercado segue bullish, mas uma sinalização de reversão emitida no mês passado pode ameaçar a perna de alta intermediária de médio prazo, ou mesmo sinalizar o nascimento de um novo ciclo bearish.

Londres também formou zona de resistência no mês passado aos 7.600 pontos, após renovar máxima histórica.

A bolsa de Paris pode estar trabalhando bull trap sobre uma LTB antiga de 2000, época do estouro da bolha das pontocom. O rompimento da LTB durou pouco mais de um mês, quando surgiu uma estrela cadente, posicionada justamente na máxima de 2015, forte o suficiente para limpar as compras e jogar o mercado para venda.

O recente movimento vendedor é uma resposta dos players de mercado aos chamados “french babies bulls”, investidores inexperientes que compraram ações (caras) empolgados com a vitória de Emmanuel Macron. Renovando mínima desde o mês de maio, a LTA de 2016 está seriamente ameaçada na bolsa de Paris.

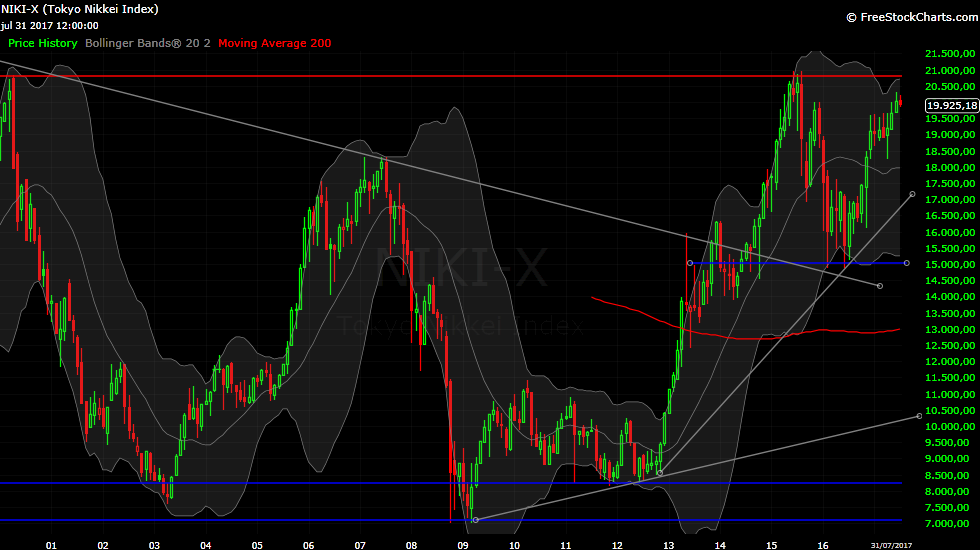

Por outro lado, a massa de investidores japoneses tem motivos para comemorar, ao menos por enquanto. O tombo do Nikkei em 2015 foi apenas um susto, com o BoJ se comprometendo a ficar atrás da curva do FED. A LTB de 1996 (crise da deflação) foi rompida, com resteste confirmado, o que permitiu reaproximação com a máxima registrada em 2000, pouco antes do estouro da bolha das pontocom. Mercado bullish, embora em descompasso macro e com ativos sobrevalorizados.

Na China a bolsa de Xangai (gráfico no blog) segue atuando como um caso a parte. Com dois grandes estouros dentro de um período de 10 anos, intercalados por longos períodos de baixa volatilidade, o ambiente segue inóspito para investidores pessoa física.

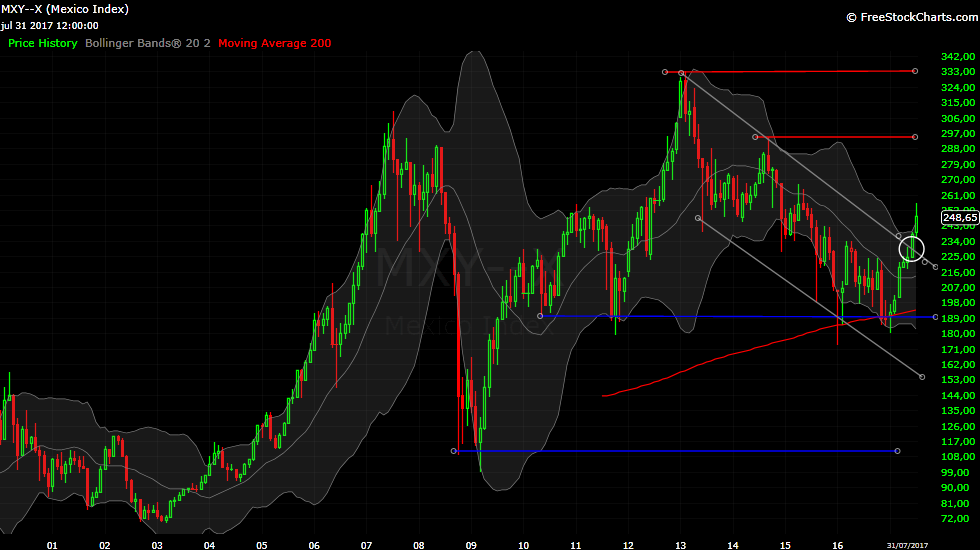

A bolsa mexicana é bullish desde o dia em que Donald Trump assumiu a Casa Branca. Um importante canal de baixa de 2013 foi rompido com a mais forte sequência de alta dos únicos cinco anos. Mercado segue comprado, descontando o atraso dos últimos anos com seus pares emergentes.

Também descontando um atraso de pouco mais de cinco anos, a bolsa brasileira deixou pra trás um perigoso e antigo canal de baixa, mantendo-se atualmente dentro de um ciclo bullish. Embora nada barato, o mercado segue em condições técnicas para retestar a última resistência abaixo da máxima histórica.

Na Índia a bolsa de Bombay (gráfico no blog) segue trabalhando dentro de uma arrasadora perna de alta. Nova máxima histórica foi registrada neste mês aos 32,5k, acumulando retorno atípico e significativo desde os 8k registrados em 2009.

O excesso de sobrepreço generalizado em várias praças (umas mais, outras menos) pode até se estender pelos próximos meses ou mesmo por mais alguns poucos anos, até porque os bancos centrais ainda estão cautelosos demais, tocando políticas monetárias em tom mais dovish. Entretanto, considerando a volatilidade atípica e o atual quadro técnico nas principais praças financeiras mundiais, os mercados estão reunindo todas as condições para um futuro estouro.

Apesar do aparente clima positivo e de tranquilidade nas praças, como de costume emitido na fase final de ciclos bullish, o risco está nitidamente mais elevado. O mercado tem abertura para posições compradas, mas o foco deve-se manter no curto/médio prazo. Hold é uma estratégia possivelmente para ser discutida somente na próxima década.

Hot Features

Hot Features