A nomeação do novo chair do FED (Federal Reserve – Banco Central dos Estados Unidos), prevista para amanhã, vazou no Wall Street Journal. Confirmando as expectativas de muitos no mercado, a fonte da matéria publicada no fim de tarde desta quarta-feira afirma que Donald Trump, presidente dos Estados Unidos, nomeará Jerome Powell como próximo presidente do FED.

O mandato de quatro anos da atual chair do FED, Janet Yellen, expira em fevereiro do próximo ano. Powell tem perfil dovish, muito parecido com o de Yellen, que sucedeu Ben Bernanke, também de perfil dovish. Se confirmado, Powell dará prosseguimento a uma era de lideres dovish dentro do banco central mais poderoso do mundo.

Trump criticou duramente a atual chair do FED durante sua campanha eleitoral, mas mudou de opinião nos últimos meses, chegando até mesmo a considerar mantê-la no cargo. A substituição de Yellen por Powell tende a não causar nenhuma alteração no viés extremamente cauteloso da política monetária norte-americana.

Powell é atual membro do Conselho de Governadores do FED e sempre defendeu a linha de atuação da atual chair Janet Yellen. Trump está trocando seis por meia dúzia na política monetária, talvez, não por conta das duras críticas direcionadas à Yellen em sua campanha, mas, provavelmente, porque quer mudar a lei Dodd-Frank e Powell, membro do partido republicano, apesar de apoiar a lei, já sinalizou que é possível torná-la mais eficaz.

A famosa Dodd-Frank tem cerca de 2.300 páginas e, entre os principais destaques, estão nos maiores requisitos de capital e obrigação de os bancos se submeterem anualmente a testes de estresse que medem suas respectivas resistências às crises financeiras. Trump não quer mudar esta parte da lei, mas sim uma outra norma-chave conhecida como Regra Volcker (o nome é uma homenagem ao glorioso trabalho do ex-presidente do FED, Paul Volcker).

Basicamente, a Regra Volcker proíbe que os bancos utilizem dinheiro garantido pelo governo para fazer apostas especulativas no mercado que ameaçam o sistema financeiro. É uma forma de limitar riscos excessivos tomados pelas instituições financeiras no passado, como no episódio do crash do subprime (2008) e da própria “Baleia de Londres” (trader do JP Morgan que apostou muito alto em posições erráticas e acabou tomando 6,2 bilhões de dólares de prejuízo).

Obama teve de queimar muito capital político para aprovar a Regra Volcker em 2013, na gestão Bernanke, mesmo depois de todo o escândalo provocado pela crise do subprime e com bastante atraso na implementação da nova lei. A pressão de Wall Street para revisão da Regra Volcker é enorme e Trump está pegando carona neste movimento, o que agrada o mercado.

As chances de afrouxamento na Regra Volcker não são pequenas. Trump, Wall Street e o partido republicano em peso apoiam uma mudança. O próprio Jerome Powell já sinalizou que a regra deveria ser reescrita para os bancos menores, ou mesmo diminuir as regulações, que são consideradas pesadas demais por muitos em Wall Street.

Na tarde desta quarta-feira o FED encerrou sua reunião de política monetária sem apresentar novidades. Com inflação em 1,3%, distanciando-se da meta de 2% a ser perseguida, não há riscos para mudança na trajetória extremamente lenta e gradual de redução do balanço da autoridade monetária (iniciado no mês de outubro), bem como aumento a conta-gotas da taxa básica de juros, no qual uma nova elevação de 0,25 p.p. deverá ocorrer em dezembro deste ano.

Na Europa, destaque para a decisão dovish do BCE (Banco Central Europeu) na última reunião de Comitê. Muito pressionado para agir, tanto pelas condições do deslocamento ascendente da moeda, quanto pela estratégia do banqueiro central do outro lado do Atlântico, a autoridade monetária europeia decidiu, enfim, reduzir o seu volume mensal de compras de ativos.

A partir de janeiro de 2018, o BCE vai comprar 30 bilhões de euros em ativos no mercado local, ante os 60 bilhões de euros atuais. O volume de compras mensais foi reduzido pela metade, mas para compensar algo que poderia ser considerado um movimento hawkish, o programa foi novamente prorrogado.

Programado para ser encerrado em janeiro do ano que vem, o programa de compras foi estendido por mais nove meses. Portanto, o BCE continuará comprando papéis no mercado até setembro do próximo ano, anulando completamente qualquer expectativa de efeito que um corte de 30 bilhões no programa de compras teria no mercado. Pelo contrário, cortar pela metade o volume de compras, mas estendê-lo por mais nove meses aumentará a liquidez até então projetada no sistema.

Mario Draghi, presidente do BCE, confirmou o viés de cautela da autoridade monetária ao destacar em sua entrevista para a imprensa o fato de a inflação na zona do euro continuar muito baixa (atualmente em 1,4% no índice oficial, com o núcleo recuando a 0,9%) e distante do centro da meta de 2% a ser perseguida, o que, na visão dos membros do Comitê, exige suporte de uma política monetária ainda bastante estimulativa.

O BoJ (Bank of Japan), segue firme na sua política monetária ultra expansionista. Manteve a taxa de juros de curto prazo em -0,1% e meta de perseguir juro zero no rendimento do título do tesouro nacional de 10 anos. Haruhiko Kuroda, presidente do BoJ, reforçou sua promessa de manter o afrouxamento monetário agressivo até que a inflação se estabilize acima dos 2% (objetivo ainda muito distante de ser alcançado).

Na Rússia, o Banco Central cortou a taxa básica de juros em 0,25 p.p., de 8,50% ao ano para 8,25% ao ano, seguindo estratégia semelhante adotada no Brasil, porém não com tanta sede ao pote. A taxa de inflação ronda os 3% no acumulado dos últimos 12 meses, abaixo da meta de 4% a ser perseguida. Apesar de o Banco Central russo ter deixado a porta aberta para novos cortes na taxa básica de juros, o ritmo de corte é mais cauteloso, já que existe preocupação com os riscos de retomada da inflação a médio e longo prazo.

Num comparativo simples, o Banco Central da Rússia parece estar justificadamente mais preocupado com o balanço de riscos para a inflação a médio e longo prazo, enquanto o Banco Central do Brasil parece estar mais focado no oportunismo de curto prazo, talvez não depositando devida preocupação frente às barreiras estruturais econômicas (sempre visíveis nos processos de retomada do crescimento) e gravíssimo quadro fiscal.

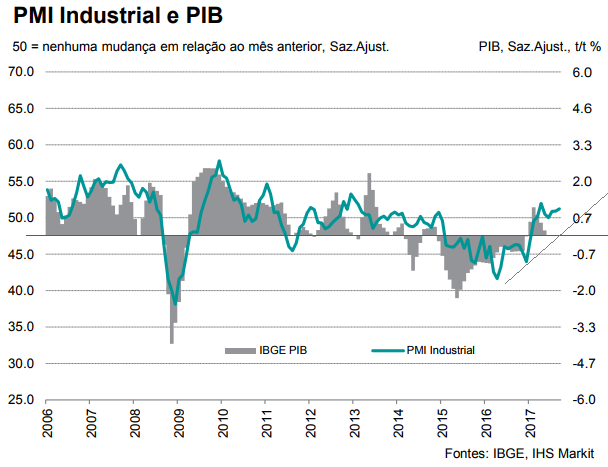

O processo de retomada econômica no Brasil está em curso, ainda em fase inicial, por enquanto sem sinais de ameaça à meta de inflação ou desequilíbrio, mas por outro lado não demonstra o ímpeto de fortes recuperações observadas no passado.

O Índice Gerente de Compras, calculado pelo Instituto Markit, subiu de 50,9 pontos em setembro para 51,2 pontos no mês de outubro, revelando expansão moderada da atividade manufatureira. O nível de emprego na indústria subiu pela primeira vez desde 2015, numa importante mudança direcional. Destaque para o mercado interno, principal força do processo de expansão do indicador no mês de outubro, compensando a primeira queda dos últimos seis meses no volume de vendas para o exterior.

Este primeiro sinal de fraqueza dos negócios no mercado externo pode ser uma preocupação, já que o dólar contra real subiu cerca de 0,10 pontos no mês de outubro. Não é uma alta considerada expressiva, mas ainda assim a indústria nacional sentiu, mesmo com o mundo em aceleração do processo de crescimento. Essa nova dificuldade da indústria revela o velho e conhecido problema da baixa competitividade de nossos produtos no mercado global.

Na China, o vice-ministro do Escritório do Grupo Central de Liderança de Assuntos Financeiros e Econômicos do Partido Comunista, Yang Weimin, disse que o país não vai buscar somente a expansão econômica na próxima décda, mas sim dar mais foco a qualidade do crescimento. A China sempre buscou duplicar seu PIB e renda per capta a cada década. Porém, a partir de 2021, essas metas ambiciosas de crescimento tendem a ser deixadas de lado (até porque as dívidas corporativas e de governos estão muito elevadas), marcando uma nova estratégia de desenvolvimento econômico no longo prazo.

Hot Features

Hot Features