Borsa: Iscc Fintech ammessa a negoziazioni su Egm, raccolti 14,5 mln

21 Dezembro 2021 - 5:54AM

MF Dow Jones (Italian)

Integrated System Credit Consulting Fintech (ISCC Fintech),

società attiva in Italia nel settore dell'acquisto di portafogli

'granulari' di crediti Npl da parte di istituzioni finanziarie,

società regolamentate di erogazione di beni o servizi, Spac e

societa' nell'attività di gestione e recupero crediti, ha ricevuto

da Borsa Italiana il provvedimento di ammissione alle negoziazioni

delle proprie azioni ordinarie e dei warrant denominati "Warrant

ISCC Fintech 2021-2024", sul mercato Mercato Euronext Growth Milan,

dopo aver concluso con successo il collocamento delle proprie

azioni ordinarie.

La data di inizio delle negoziazioni è fissata per domani 22

dicembre 2021.

"L'elevata domanda, rappresentativa di molti dei principali

investitori istituzionali italiani ed esteri, è il risultato

dell'apprezzamento, da parte della comunità finanziaria, del

posizionamento di mercato, della bontà del modello di business, del

track record e della credibilità del management di ISCC Fintech,

elementi distintivi e vantaggi competitivi emersi durante il

roadshow", ha commentato Gianluca De Carlo, Ceo di Iscc

Fintech.

Il controvalore complessivo delle risorse raccolte attraverso

l'Ipo è pari a circa 14,5 milioni (escluso l'esercizio della

greenshoe in vendita), rivolto principalmente a primari investitori

istituzionali e professionali, al prezzo di 5,00 euro per azione

ordinaria, per complessive 2.900.000 azioni ordinarie, di nuova

emissione alla data di inizio delle negoziazioni.

Ad esito del collocamento istituzionale, alla data di inizio

delle negoziazioni, il capitale sociale di ISCC Fintech sarà

composto da 12.900.000 azioni ordinarie prive di valore nominale.

La capitalizzazione della Società post aumento di capitale,

calcolata sulla base del prezzo di offerta, è pari a oltre 64,5

milioni di euro, con un flottante del 22,48% (24,81% in caso di

esercizio integrale dell'opzione greenshoe in vendita da parte

dell'azionista Conafi per complessive 300 mila azioni).

L'operazione ha previsto anche l'emissione di massimi 4.825.000

warrant, denominati "Warrant ISCC Fintech 2021-2024", da assegnare

gratuitamente, nel rapporto di 1 warrant ogni 2 azioni

ordinarie,

a tutti coloro che hanno sottoscritto le azioni ordinarie

nell'ambito del collocamento o che le abbiano acquistate

nell'ambito dell'esercizio dell'opzione di over allotment. Il

rapporto di conversione è invece

pari a 1 warrant ogni 4 azioni ordinarie a tutti coloro che

detengono azioni ordinarie ad una data di stacco che verrà

individuata nei termini e alle condizioni disciplinate dal

regolamento dei warrant disponibile sul sito internet della

Società.

Nell'operazione di ammissione alle negoziazioni su Euronext

Growth Milan ISCC Fintech è assistita da Integrae Sim (Euronext

Growth Advisor e Global Coordinator), Studio Legale Chiomenti

(Advisor Legale) e Bdo Italia (Advisor Fiscale e Società di

Revisione).

com/fch

(END) Dow Jones Newswires

December 21, 2021 03:39 ET (08:39 GMT)

Copyright (c) 2021 MF-Dow Jones News Srl.

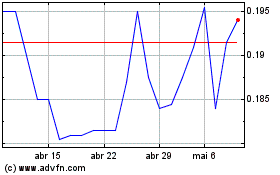

Conafi (BIT:CNF)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

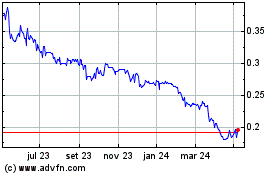

Conafi (BIT:CNF)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024