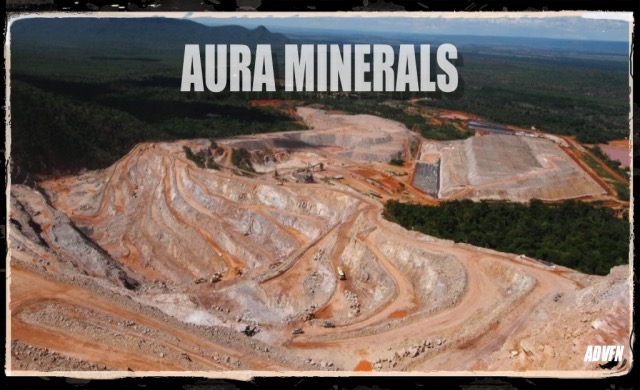

A Aura Minerals divulgou os resultados preliminares de produção para o terceiro trimestre de 2021.

O comunicado foi feito pela companhia (BOV:AURA33) na segunda-feira (11).

A produção das operações da companhia para o terceiro trimestre de 2021 totalizou 61.558 onças equivalentes de ouro (GEO), alta de 7% na comparação com produção total de 57.725 GEO no terceiro trimestre de 2020. Na comparação com o 2T21 houve queda de 2%.

“A produção mais baixa no terceiro trimestre de 2021 comparada ao segundo trimestre de 2021 é relacionada principalmente a interrupção operacional ilegal na mina de San Andres durante o mês de julho”, explicou a empresa.

Nos primeiros nove meses de 2021 a produção consolidada da Aura foi de 191.389 GEO.

A companhia informou que espera alcançar maiores níveis de produção durante o quarto trimestre de 2021.

No período dos últimos doze meses encerrado em 30 de setembro de 2021, a Aura reportou que alcançou seu recorde histórico, produzindo 260.353 GEO.

Rodrigo Barbosa, presidente e CEO da Companhia comentou: “No terceiro trimestre de 2021 tivemos uma forte produção em Aranzazu após expansão da capacidade de planta, enquanto em EPP a produção foi impactada pelo excesso de chuvas, desafios operacionais e menores teores. San Andres teve suas atividades suspensas durante a maior parte do mês de julho. Ainda assim, alcançamos outro recorde de produção para um período acumulado em 12 meses, acima das 260,000 Oz equivalentes e com potencial de atingir ainda melhores resultados em um futuro próximo.”

S&P atribui rating ‘B+’ à Aura Minerals

A agência de classificação de risco S&P, uma das maiores do mundo, atribuiu os ratings de crédito de emissor de longo prazo ‘B+’ na escala global e ‘brAA’ na Escala Nacional Brasil à Aura (AURA33).

A perspectiva é “estável”, indicando a visão da S&P de que a Aura continuará reduzindo o custo-caixa, à medida que desenvolve os projetos Almas e Matupá nos próximos anos, com volumes crescentes e preços favoráveis de metais mantendo a alavancagem bruta abaixo de 1,0x.

“Os ventos favoráveis da indústria e o crescimento gradativo de volumes estão impulsionando a geração de caixa da empresa de mineração de ouro sediada nas Ilhas Virgens Britânicas Aura Minerals Inc. (Aura), mas a ausência de um histórico de longo prazo de entrega de desempenho e de uma abordagem financeira conservadora, bem como fluxos de caixa potencialmente voláteis, limitam os ratings”, explicou a agência.

VISÃO DO MERCADO

Credit Suisse

O Credit também mantém sua recomendação de compra para a Aura, por avaliar que ela possui uma história de crescimento e dividendos, por conta de seu potencial significativo de crescimento. Em 2020, a empresa produziu 200 mil onças de ouro equivalente, e o banco estima que ela chegue a 353 mil onças em 2024, mantendo ainda assim um fluxo livre de caixa (FCF em inglês) positivo.

O rendimento médio é estimado em 15% para o período entre 2022 e 2024, considerando os preços atuais do ouro, e, consequentemente, um potencial médio de rendimento de 4%, segundo estimativas para o período entre 2021 e 2024. O preço-alvo é de R$ 83.

XP Investimentos

A XP destaca que, apesar do volume produzido abaixo na comparação trimestral, a companhia tem capacidade de entregar um resultado no quarto trimestre ainda mais forte e mostra robustez no crescimento. O analista Thales Carmo mantém recomendação de compra, com preço-alvo de R$ 95 por BDR da empresa.

Informações FinanceNews

Hot Features

Hot Features