La dynamique du Groupe va se poursuivre et

continuer de le transformer

Regulatory News:

Novacyt (ALTERNEXT : ALNOV ; AIM : NCYT), spécialiste mondial du

diagnostic clinique, publie ses résultats non audités pour le

semestre clos le 30 juin 2020 et fait le point sur sa stratégie de

croissance.

Faits marquants

- Chiffre d'affaires de 72,4 millions d'euros et EBITDA de 49,4

millions d'euros au premier semestre 2020, grâce à la

commercialisation des tests PCR COVID-19 leaders du marché qui

transforment Novacyt

- Trésorerie nette de 19,7 millions d’euros au 30 juin 2020,

intégrant le remboursement intégral de la dette et des

investissements significatifs de construction de stocks

- Nouvelle stratégie mise en œuvre pour poursuivre la dynamique

de croissance du Groupe et renforcer la performance en mettant

davantage l'accent sur les diagnostics cliniques des maladies

respiratoires et les transplantations

- Le carnet de commandes des produits COVID-19 du Groupe indique

que les performances du S2 2020 devraient être supérieures à celles

du S1 2020

Graham Mullis, Directeur Général de Novacyt, déclare

:

« Novacyt s’est transformé au premier semestre 2020, avec une

croissance de plus de 900% de notre chiffre d’affaires. Notre

trésorerie, qui s’est considérablement renforcée, nous a permis de

nous acquitter de toutes nos dettes. La position de leader du

Groupe sur le marché des tests PCR pour la COVID-19 a permis

d'accroître notre portefeuille clients et de renforcer la

réputation de Novacyt comme société innovante et celle de la

performance de ses produits, nous permettant ainsi de forger de

nombreux partenariats stratégiques.

Sur cette base solide, Novacyt a accéléré sa stratégie

renouvelée pour créer de la valeur à long terme pour ses

actionnaires, soutenue au cours des 12 à 18 prochains mois au

moins, par le renforcement continu de sa position financière au

moyen des flux de trésorerie opérationnels. Nous avons précisément

identifié des opportunités de croissance à forte valeur ajoutée sur

le marché des diagnostics où Novacyt peut tirer parti de sa

position innovante pour développer de nouveaux produits de

diagnostic in vitro. En outre, grâce aux nouvelles opportunités

issues de la demande croissante de diagnostics et d'investissements

de cette industrie, nous prévoyons d'augmenter encore notre chiffre

d’affaires et notre rentabilité par des acquisitions ciblées et

relutives. Nous pensons que le Groupe est bien positionné pour

concrétiser son ambition de devenir un leader du marché des

diagnostics cliniques pour les maladies respiratoires et les

transplantations ».

Principaux résultats financiers

- Croissance de plus de 900% du chiffre d'affaires consolidé non

audité du Groupe pour atteindre 72,4 millions d'euros (7,2 millions

d'euros au S1 2019)

- Chiffre d'affaires de Primerdesign multiplié par plus de 20

fois pour atteindre 70,6 millions d'euros (3,3 millions d'euros au

S1 2019) grâce au succès du portefeuille de produits COVID-19

- La marge brute du Groupe s'est renforcée pour atteindre 83% à

60,3 millions d'euros, soit une augmentation de 20% par rapport au

premier semestre 2019 (63%)

- Primerdesign a maintenu sa forte marge brute, atteignant 85% au

premier semestre 2020 (86% au premier semestre 2019), ce qui

démontre une très bonne maîtrise des marges au fur et à mesure que

l'entreprise se développe

- EBITDA du Groupe de 49,4 millions d'euros (0,2 million d'euros

au S1 2019)

- Résultat opérationnel après éléments exceptionnels de 48,3

millions d'euros, contre une perte de 0,7 million d'euros au

premier semestre 2019, grâce à la croissance des ventes de produits

moléculaires

- Résultat après impôt des activités poursuivies de 40,2 millions

d'euros contre une perte de 1,2 million d'euros au premier semestre

2019

- Trésorerie de 19,7 millions d'euros au 30 juin 2020, après le

remboursement de l'ensemble de la dette de long terme et

d’importants investissements en fonds de roulement pour assurer la

continuité de l'approvisionnement et répondre à la demande de tests

COVID-19.

Montants en k€

Semestre clos le 30 juin

2020

Semestre clos le 30 juin

2019

Chiffre d’affaires

72 374

7 223

Marge brute

60 265

4 580

Marge brute en %

83%

63%

EBITDA

49 365

153

Résultat opérationnel avant

éléments exceptionnels

48 672

-598

Résultat opérationnel après

éléments exceptionnels

48 324

-664

Résultat après impôt des

activités poursuivies

40 195

-1 208

Résultat des activités détenues

en vue de leur vente

-

-786

Résultat après impôt

attribuable aux actionnaires de la société consolidante

40 195

-1 994

Principaux éléments opérationnels

- Développement rapide de nouveaux produits pour soutenir les

laboratoires et les cliniciens dans la lutte contre la propagation

de la COVID-19

- Mise au point de l'un des premiers tests moléculaires pour la

COVID-19, qui a reçu l'accréditation du marquage CE et

l'autorisation d'utilisation d'urgence de la plupart des grandes

autorités réglementaires, dont la Food and Drug Administration

américaine et l'Organisation mondiale de la santé

- Lancement de trois nouveaux produits innovants (Exsig™ Direct,

Exsig™ Mag et COVID-HT) pour aider les laboratoires à améliorer

l'efficacité de leur flux de travail et contribuer à remédier à la

pénurie de réactifs d'extraction observée dans la fabrication et la

fourniture de réactifs au niveau mondial

- Lancement d'un dispositif de prélèvement salivaire pour

faciliter le prélèvement d'échantillons par les patients, réduire

les niveaux d'inconfort et fournir des données plus reproductibles

que les autres types de prélèvement

- Mise au point, avec un partenaire, d'un test sérologique

(anticorps) pour détecter les infections antérieures de COVID-19,

dont le lancement est prévu au quatrième trimestre 2020

- Renforcement significatif de l'organisation, dont un

renforcement des capacités de production, de l'approvisionnement et

des équipes commerciales avec le recrutement de nouveaux

employés

- Collaboration avec AstraZeneca, GSK et l'université de

Cambridge pour soutenir l'effort de test de la COVID-19 au

Royaume-Uni.

- Obtention d'un contrat d'approvisionnement avec le ministère

britannique de la santé et de l'aide sociale pour le test de la

COVID-19 du Groupe.

- Signature d'un certain nombre de nouveaux partenariats

stratégiques importants, dont un accord de distribution aux

États-Unis.

- Le programme de surveillance du test de la COVID-19 du Groupe

pour évaluer les différentes séquences virales du SRAS-CoV-2

continue de démontrer un niveau de détection de 100% sur plus de

64

- 000 séquences.

Faits marquants postérieurs à la clôture

- Lancement d'un essai clinique sur 2 000 patients par

l'université Queen Mary de Londres, en utilisant le système

innovant de tests au chevet du patient du Groupe.

- Lancement d'un panel de tests respiratoires (Winterplex™) pour

diagnostiquer et distinguer la grippe A&B, le VRS et la

COVID-19.

- Lancement d'un test cible à deux gènes pour la COVID-19 afin de

répondre à la demande des marchés qui utilisent cette méthode de

test.

Stratégie

- Nouvelle stratégie axée sur la croissance organique, la R&D

et les acquisitions sur les marchés du diagnostic bactérien et

viral des maladies respiratoires et des transplantations.

- Investissements en R&D et les infrastructures commerciales

pour la mise au point de nouveaux produits et la mise en place

d'une force de vente directe sur les marchés clés des États-Unis et

de l'Europe.

- Acquisition ciblée de produits/technologies et d'entreprises

afin de générer des revenus et des bénéfices supplémentaires pour

compenser la baisse attendue du chiffre d’affaires en lien avec la

COVID-19 et renforcer la position du Groupe pour devenir un leader

sur le marché des diagnostics cliniques des maladies respiratoires

et des transplantations.

- Acquisition d'actifs spécifiques pour permettre à Novacyt

d'étendre ses capacités fondamentales tout en maintenant des marges

intéressantes Investissements dans le développement d'un nouveau

portefeuille de propriété intellectuelle afin d'améliorer et de

garantir la valeur future.

Perspectives

L'objectif à court terme de Novacyt est d'assurer une forte

croissance organique du chiffre d'affaires de son activité

principale, où la demande pour les produits du Groupe, que le

Groupe attend en croissance au moins jusqu'au premier semestre 2021

tant que les tests de la COVID-19 se poursuivent. À moyen terme,

Novacyt prévoit de tirer parti de sa réputation, de sa connaissance

du marché et des relations développées pendant la crise de la

COVID-19 pour commercialiser de nouveaux produits et étendre sa

présence dans les diagnostics cliniques respiratoires et de

transplantation, afin de répondre aux importants besoins non

satisfaits du marché.

Le Management prévoit de compléter le portefeuille de produits

du Groupe et d'étendre ses capacités en réalisant des

fusions-acquisitions ciblées et relutive le temps venu.

Le Groupe confirme les prévisions annoncées le 13 juillet 2020

selon lesquelles, compte tenu de la visibilité des commandes, de

l'extension des contrats et du lancement de nouveaux produits liés

à la COVID-19, que le chiffre d'affaires du second semestre soit

supérieur à celui du premier semestre et les marges soient au moins

du même ordre. Le chiffre d'affaires annuel devrait dépasser 150

millions d'euros et l'EBITDA 100 millions d'euros. Le Groupe

prévoit que ce taux de performance financière se prolongera

jusqu'au premier semestre 2021. Le Management reste confiant et

enthousiaste quant aux perspectives de l'entreprise, non seulement

à court terme mais aussi à plus long terme.

Cette annonce contient des informations privilégiées aux fins de

l’Article 7 du règlement (UE) 596/2014

A propos de Novacyt Group

Le Groupe Novacyt est une entreprise internationale de

diagnostic qui génère un portefeuille croissant de tests de

diagnostic in vitro et moléculaire. Ses principales forces résident

dans le développement de produits de diagnostic, la

commercialisation, la conception de contrats et la fabrication. Les

principales unités commerciales de la Société comprennent

Primerdesign et Lab21 Products, qui fournissent une vaste gamme

d'essais et de réactifs de haute qualité dans le monde entier. Le

Groupe sert directement les marchés de l'oncologie, de la

microbiologie, de l'hématologie et de la sérologie ainsi que ses

partenaires mondiaux, dont les grandes entreprises.

Pour plus d'informations, veuillez consulter le site Internet

: www.novacyt.com

Rapport du Directeur général

Suivi opérationnel

La pandémie de la COVID-19 a mis en évidence la capacité

intrinsèque de Novacyt à concevoir, développer et mettre rapidement

à disposition sur le marché des tests de diagnostic moléculaire in

vitro (DIV) de pointe qui lui permettent d'être compétitif au

niveau mondial. Le Groupe a considérablement augmenté sa base de

clientèle, s'est forgé une solide réputation de performance pour

ses produits, a établi de nombreux nouveaux partenariats

stratégiques importants et bénéficie d’une position d’influence

dans le domaine des tests de diagnostic au Royaume-Uni. Cette

assise solide, combinée à une performance financière qui a permis

au Groupe de changer d’envergure au cours du premier semestre 2020,

conséquence directe du succès qui se poursuit du portefeuille de

produits pour la COVID-19 du Groupe, a permis à Novacyt de

rembourser sa dette à long terme, d'améliorer et d'accélérer

considérablement sa stratégie de création de valeur à long terme

pour ses actionnaires, dont les détails sont présentés dans ce

rapport.

Diagnostics moléculaires

Au cours du premier semestre 2020, Primerdesign, la division de

diagnostic moléculaire de Novacyt, a enregistré une croissance de

plus de 2 000 % de son chiffre d'affaires, qui a atteint 70,6

millions d'euros, contre 3,3 millions d'euros au premier semestre

2019. Cette croissance reflète le lancement réussi d'un certain

nombre de produits de diagnostic de la COVID-19, notamment l'un des

premiers tests d'amplification en chaîne par polymérase (PCR) pour

lutter contre l'épidémie.

Leader du marché des tests PCR de la COVID-19

En réponse à la situation d'urgence liée à la COVID-19, Novacyt

a pris la décision stratégique de développer un test de diagnostic

pour le SRAS-CoV-2 au début du mois de janvier 2020. La société a

lancé le test fin janvier 2020 et a ensuite reçu l'autorisation

d'utilisation clinique d'un certain nombre d'autorités

réglementaires mondiales de premier plan, notamment l'accréditation

du marquage CE et l'autorisation d'utilisation d'urgence (EUA) de

la Food and Drug Administration (FDA) aux États-Unis et de

l'Organisation mondiale de la santé (OMS). Ce développement rapide

d'un test de dépistage de la COVID-19 a positionné Novacyt au

premier plan de la réponse mondiale à la propagation du virus.

Accroissement significatif de la demande et des capacités de

production

Pour répondre à la demande sans précédent de ce test après son

lancement, Novacyt a lancé un programme visant à développer

considérablement son organisation. Début avril 2020, la société a

engagé Chartwell Consulting, un spécialiste de l'amélioration

rapide des processus de production pour gérer et soutenir la

planification, l'approvisionnement et la logistique de

l'augmentation de la production. Cela comprenait l’accroissement de

la capacité propre de production du Groupe sur le site de

Primerdesign à Southampton, au Royaume-Uni, ainsi que la conclusion

de partenariats de sous-traitance. Le Groupe devait également gérer

sa chaîne d'approvisionnement, notamment en élargissant sa base de

fournisseurs de matières premières afin de développer à long terme

et de façon durable un approvisionnement en volumes importants pour

ses tests.

Une position clé dans les tests de diagnostic au Royaume-Uni

La pandémie de la COVID-19 a mis en évidence l'importance du

diagnostic dans le cadre des traitements à travers le monde. Au

Royaume-Uni, le gouvernement a pour objectif de soutenir et de

créer une industrie nationale du diagnostic qui puisse être

compétitive sur la scène mondiale. Au cours du premier semestre

2020, Novacyt s'est activement engagée avec le Ministère

britannique de la Santé et des affaires sociales (DHSC) à soutenir

cet objectif. Cela a été démontré en avril 2020 par la signature

d’un contrat avec le DHSC pour la fourniture de son test de la

COVID-19 et, séparément, une collaboration avec AstraZeneca, GSK et

l'Université de Cambridge pour un test COVID-19 à haute cadence. Le

Groupe s'est également associée à plusieurs laboratoires d'essais

privés qui soutiennent diverses industries dans leurs efforts de

gestion et de maintien de leurs activités.

Ayant acquis une position influente dans le domaine des tests de

diagnostic au Royaume-Uni pendant la pandémie, Novacyt continue de

collaborer activement avec le DHSC et reste bien positionné pour

soutenir les futures initiatives nationales en matière de

tests.

Extension du portefeuille de produits pour la COVID-19 et les

maladies respiratoires

Grâce à l'expertise interne de Primerdesign et à sa

spécialisation dans le développement rapide de solutions

moléculaires, Novacyt a continué à faire évoluer son offre au cours

du premier semestre 2020 avec une gamme de nouveaux produits pour

soutenir l'application de la solution de test de la COVID-19 du

Groupe à un certain nombre de scénarios. Parmi ces produits, se

trouvent différents formats de tests de première génération pour

les laboratoires traditionnels et à haut débit (exsig™ Mag et

COVID-HT), des produits de conversion directe en PCR (exsig™

Direct) qui réduisent considérablement le délai d'obtention des

résultats en diminuant la phase d'extraction pré-analytique, un

test à deux gènes pour les marchés qui exigent cette approche, des

solutions de test proche des patients et un panel de tests

respiratoires pour la saison hivernale (Winterplex™).

En juillet 2020, l'université Queen Mary de Londres a annoncé le

lancement d'un essai clinique comprenant 2 000 patients utilisant

le système innovant de Novacyt pour les tests proches des patients

pouvant fournir un résultat en moins d'une heure. L'étude cherche à

savoir si le test COVID-19 quotidien réduit le taux d'infection, la

morbidité et la mortalité dans la population des foyers de soins à

haut risque. Novacyt pense que le dépistage quotidien a le

potentiel de réduire la transmission du SRAS CoV-2 au sein de la

population à haut risque et dans un environnement collectif

ouvert.

Le Groupe a également investi dans ses plateformes de test

rapide, q16 et q32, qui permettent de réaliser des tests de

dépistage efficaces et performants au chevet des patients. D'ici la

fin de l'année, Novacyt prévoit de produire et d'installer un

nombre croissant de dispositifs et disposera d'une capacité

nettement supérieure pour répondre à la demande croissante. Dans le

cadre de son investissement, le Groupe améliore encore le flux de

travail opérationnel de ses réactifs avec ces plateformes

d'instruments, en réduisant les temps de cycle nettement en dessous

de 60 minutes et en diminuant le niveau d'implication des

opérateurs.

Maintenir le niveau élevé de performance des produits

Le succès du test de la COVID-19 du Groupe a été construit

autour de principes de conception robustes et de la sélection d'une

cible génétique qui a jusqu'à présent démontré des niveaux de

mutation et de variation génétique extrêmement faibles. À ce jour,

le gène cible a été analysé par rapport à plus de 64 000 séquences

virales COVID-19 individuelles et a été détecté dans 100% des cas.

Le test de la COVID-19 à deux gènes cibles récemment lancé par le

Groupe a également été adjoint à ce programme de surveillance

hebdomadaire afin de démontrer l'efficacité permanente du test pour

diagnostiquer le SRAS-CoV-2.

Développement du portefeuille produits pour les maladies

bactériennes et virales des voies respiratoires et des

transplantations

Dans le cadre du renouvellement de sa stratégie, Novacyt prévoit

de renforcer sa présence internationale avec un portefeuille accru

de produits de DIV à usage clinique sur les marchés de la

respiration et de la transplantation. Un nouveau portefeuille de

produits est en cours de développement pour permettre à Novacyt de

renforcer sa réputation établie dans le domaine des tests de la

COVID-19. Le Groupe continuera à demander une homologation

immédiate pour la classification des nouveaux produits en matière

de DIV, ainsi qu'à développer des produits spécifiques issus de la

vaste gamme de recherche à usage exclusif de Primerdesign, afin de

constituer un éventail de diagnostics de qualité et approuvés

cliniquement.

Diagnostic protéique

Au cours du premier semestre 2020, l'activité de diagnostic

protéique du Groupe, qui comprend Lab21 Healthcare et Microgen

Bioproducts, a été fortement déstabilisée par la pandémie de la

COVID-19 et a vu la demande mondiale pour ses produits diminuer. En

conséquence, Novacyt a engagé Chartwell pendant cette période pour

se concentrer sur l'efficacité opérationnelle de la production afin

d'améliorer la production future et de réduire le coût des

marchandises.

Le Groupe a également élaboré un plan pour étendre sa gamme de

produits Pathflow®, et prévoit de lancer plusieurs tests

supplémentaires au cours des prochains mois afin d'élargir son

portefeuille de tests rapides pour les maladies infectieuses.

Le développement et le lancement d'un test sérologique en

laboratoire central pour la détection de l'anticorps IgG contre la

COVID-19 continue de progresser. À ce jour, le produit a démontré

des niveaux significatifs de sensibilité et de spécificité pour la

détection des IgG chez les patients 14 jours après un test PCR

positif pour la COVID-19. Novacyt prévoit maintenant de lancer un

produit approuvé par la marque CE d'ici la fin septembre 2020.

Stratégie

Prochaine phase de croissance

Le management a identifié des opportunités de croissance

spécifiques dans le marché des diagnostics, ce vaste marché en

pleine expansion. Soutenue par ses capacités de diagnostic clinique

clé, à savoir le développement, la production, la réglementation et

la commercialisation de produits de diagnostic in vitro, le Groupe

reste déterminée à créer de la valeur pour ses actionnaires grâce à

sa stratégie fondée sur trois piliers, que sont la croissance

organique, la R&D et les acquisitions. Cette stratégie qui sera

centrée sur les marchés du diagnostic bactérien et viral des

maladies respiratoires et des transplantations.

Le secteur respiratoire et celui des transplantations sont deux

marchés de DIV à forte marge et à croissance rapide sur lesquels le

Groupe possède déjà une expertise, notamment avec les produits pour

la COVID-19, EBV et BKV lancés l'année dernière. Novacyt a

l’intention de s'appuyer sur sa nouvelle base de clients et sa

position établie pendant la pandémie de la COVID-19 pour accroître

sa présence sur ces marchés jusqu'en 2021 et après. Il est

important de noter que Novacyt utilisera les compétences,

l'infrastructure et l'expérience de ses deux divisions commerciales

(Primerdesign et Lab21) pour fournir des solutions qui utilisent

les capacités du Groupe en matière de protéines et de diagnostic

moléculaire.

La stratégie de croissance vise à permettre à Novacyt de

continuer à accroître la taille de son activité existante, mais

aussi de l'accélérer par acquisitions stratégiques. Les dirigeants

estiment que la forte demande de tests de diagnostic de la COVID-19

se poursuivra au cours des prochains mois et pendant une bonne

partie de l'année prochaine, ce qui soutiendra la transformation

financière en cours du Groupe et sa volonté de devenir un leader du

marché des diagnostics cliniques des maladies respiratoires et des

transplantations.

Le Groupe a prévu d’investir à la fois organiquement et par le

biais de fusions et d'acquisitions dans la mise en place d'une

force de vente directe sur certains marchés. Novacyt prévoit de

mettre en place une infrastructure commerciale solide au

Royaume-Uni, où des investissements importants sont réalisés sur le

marché des diagnostics. En outre, Novacyt est en train d'évaluer

les meilleurs scénarios possibles aux États-Unis, le plus grand

marché mondial des DIV. Le Groupe examine également certains

projets clés en Europe continentale. Dans le reste du monde,

Novacyt continuera à développer son modèle de distribution et de

vente en partenariats qui connaît un grand succès.

Au cours des six derniers mois, Novacyt a démontré la valeur

financière et la rentabilité qu'elle peut générer sur les

différents marchés cliniques du DIV à faible coût. Pour générer des

revenus supplémentaires, le Groupe continuera d'investir en R&D

afin de poursuivre le développement de nouveaux produits. Novacyt

prévoit également de stimuler le chiffre d'affaires et la

rentabilité par des acquisitions ciblées et génératrices de valeur.

Ces actions devraient remplacer toute perte potentielle de chiffre

d'affaires due à un déclin attendu des tests de la COVID-19.

Une dynamique de marché qui soutient notre stratégie

L'accent mis sur l'importance des diagnostics, à la suite de la

pandémie de la COVID-19, conduit à des opportunités accrues et à

l'anticipation de nouveaux investissements importants dans le

secteur.

Marché des DIV

Avec un marché mondial estimé à 69.5 milliards1 de dollars en

2020, l'industrie des DIV devrait connaître une croissance

constante et une consolidation continue. Avec un taux de croissance

annuel moyen de 5% sur cinq ans, certains analystes s'attendent à

ce que le secteur des DIV dépasse les 110 milliards1 de dollars

d'ici 2030. L'industrie devrait voir ses bénéfices augmenter à

mesure que la consolidation et les progrès technologiques

conduiront à de plus grandes économies d'échelle. Les vecteurs de

croissance sont le vieillissement de la population mondiale,

l'innovation technologique croissante qui conduit à une

personnalisation accrue de la médecine et des soins, l'implication

des entreprises technologiques dans les soins de santé,

l'augmentation du niveau de vie dans les pays en développement, la

consolidation de l'industrie et l'augmentation de l'incidence des

maladies chroniques et infectieuses.

1 BIS Research; Marché mondial du diagnostic in vitro, juillet

2020

Marché de tests centralisés et décentralisés

La COVID-19 continue de constituer pour Novacyt une opportunité

significative de déployer des instruments mobiles rapides là où le

manque de moyens d'analyse et les limites des tests de laboratoire

éloignent les soins de santé de grandes plateformes centralisées

pour les rapprocher de plateformes décentralisées, plus flexibles.

Au-delà de la COVID-19, Novacyt estime qu'il existe un potentiel de

changement à long terme dans la politique de dépistage vers la

décentralisation. Avec le lancement de son dispositif de dépistage

au chevet du patient en juillet 2020, Novacyt est bien placée pour

répondre à cette tendance vers des tests rapides et

décentralisés.

La pandémie a également mis en évidence les limites des

dispositifs de test fermés (plateformes qui ne sont compatibles

qu'avec les tests fournis par le fabricant d'instruments) dans les

laboratoires centralisés où la disponibilité des tests et des

consommables connexes a été limitée et a donc eu un impact sur la

capacité d'utilisation des tests. Le Groupe estime que les

prestataires de soins de santé identifieront le besoin d'avoir des

dispositifs plus ouverts (plateformes compatibles avec les tests de

différents fournisseurs) et une politique de tests décentralisée.

Ces deux changements de politique joueraient en faveur des atouts

fondamentaux de Novacyt

Rapport financier

Chiffre d'affaires

Le chiffre d'affaires non audité pour le premier semestre 2020

s'élève à 72,4 millions d'euros, contre 7,2 millions d'euros pour

2019, soit un taux de croissance de plus de 900%, principalement dû

à la forte croissance de Primerdesign. Ceci fait suite au

développement et au lancement réussi de l'un des premiers tests

moléculaires au monde pour la COVID-19 en janvier 2020.

Marge brute

La marge brute a continué de progresser, passant à 60,3 millions

d'euros (83 %) contre 4,6 millions d'euros (63%) au premier

semestre de l'année dernière. Cette marge (83%) est en ligne avec

la marge historique de Primerdesign et, par conséquent, comme

Primerdesign a augmenté sa part globale du revenu du Groupe, a

contribué à l’accroissement de la marge globale en pourcentage du

Groupe.

Primerdesign a maintenu sa forte marge brute de 85% au premier

semestre 2020, ce qui démontre que la marge brute peut être

préservée à mesure que l'entreprise se développe.

La division Lab21 Products a été fortement touchée par la

COVID-19 car de nombreux clients ont concentré leur attention sur

les tests de la COVID-19, ce qui a entraîné une baisse

significative du chiffre d'affaires et de la marge d'une année sur

l'autre. Toutefois, l’activité entame le second semestre avec un

carnet de commandes rempli et s'attend à voir ses ventes et sa

marge s'améliorer fin 2020.

EBITDA

L’amélioration de la rentabilité du Groupe s’est poursuivie avec

un EBITDA de 49,4 millions d'euros au premier semestre 2020. La

marge d’EBITDA de Primerdesign est passée de 40% au premier

semestre 2019 à plus de 80% hors frais de gestion, démontrant la

capacité à développer la division sans accroissement des frais

généraux trop importants. Avec une marge brute de 85%, Primerdesign

contribue à environ 98% du chiffre d'affaires du groupe au premier

semestre 2020. Son succès continu contribue de manière

substantielle à la construction de l'EBITDA positif du Groupe, car

la croissance des revenus de Primerdesign en pourcentage du chiffre

d'affaires global du Groupe a eu pour effet d'améliorer la

rentabilité globale du Groupe.

Pour soutenir la croissance significative du Groupe en 2020, des

investissements ont été réalisés dans les frais généraux, y compris

l'embauche de nouveaux personnels et installations pour maximiser

la production manufacturière. En pourcentage du chiffre d'affaires,

ces coûts supplémentaires sont négligeables, ce qui se traduit par

une marge d’EBITDA de 68% au premier semestre 2020.

Résultat opérationnel

Le Groupe affiche un résultat opérationnel après éléments

exceptionnels de 48,3 millions d'euros, contre une perte de 0,7

million d'euros au premier semestre 2019. Les charges

exceptionnelles et les coûts d'amortissement sont plus élevés de

seulement 0,2 million d'euros en 2020 en raison de la dépréciation

des actifs incorporels liés à l'acquisition d'Omega ID. La

principale raison du passage d'une perte en 2019 à un résultat

positif en 2020 est la marge EBITDA de 49,4 millions d'euros.

Résultat après impôt

Le résultat net après impôt est passé de -2 millions d'euros au

premier semestre 2019 à 40,2 millions d'euros au premier semestre

2020. En raison du règlement de l'ensemble de la dette du Groupe en

juin 2020, les coûts d'emprunt ont augmenté de 1,7 million d'euros

en glissement annuel pour atteindre 2,3 millions d'euros. En raison

des résultats obtenus par le Groupe au premier semestre 2020, une

provision de 5,9 millions d'euros a été constituée au titre de

l'impôt sur les sociétés au Royaume-Uni au 30 juin 2020, qui a

ensuite été versée en juillet 2020.

Bilan

Montants en k€

(Non audité) Semestre clos le

30 juin 2020

(Non audité) Semestre clos le

30 juin 2019

Montants en k€

(Non audité) Semestre clos le

30 juin 2020

(Non audité) Semestre clos le

30 juin 2019

Goodwill

15 911

15 918

Capital et primes liées au

capital

66 721

61 711

Autres actifs non courants

7 225

8 245

Résultat non distribué

-7 959

-47 117

Actifs non courants

23 136

24 163

Total des capitaux

propres

58 762

14 594

Stocks et en-cours

15 558

2 439

Emprunts et dettes

financières

-

6 137

Clients et autres créances

28 470

2 168

Dettes financières de location –

part non courante

2 043

2 356

Autres actifs courants

1 091

420

Autres provisions et passifs à

long terme

293

289

Trésorerie & équivalents de

trésorerie

19 720

1 805

Passifs non courants

2 336

8 782

Actifs courants

64 839

6 832

Emprunts et dettes financières-

part courante

-

2 189

Dettes financières de location –

part courante

225

268

Fournisseurs et autres

créditeurs

16 296

4 591

Autres provisions et passifs à

long terme

10 356

641

Passifs courants

26 877

7 689

Actifs des activités détenues en

vue de la vente

-

70

Passifs des activités détenues en

vue de la vente

-

-

Total Actif

87 975

31 065

Total Passif

87 975

31 065

Le Groupe affichait une trésorerie de 19,7 millions d'euros au

30 juin 2020, contre 1,8 million d'euros au 31 décembre 2019. Cette

forte augmentation de la trésorerie est principalement due à la

reprise significative des activités commerciales qui a permis au

Groupe de réaliser des bénéfices substantiels, ce qui s'est traduit

par un accroissement de la trésorerie opérationnelle de 24,6

millions d'euros. Les décaissements liés aux activités de

financement se sont élevés à 5,6 millions d'euros, dont 2,9

millions d'euros d'entrées de trésorerie provenant de la conversion

des warrants et 8,5 millions d'euros de sorties de trésorerie liées

au règlement de l'ensemble des dettes et emprunts du Groupe. Les

dépenses d'investissement au premier semestre 2020 ont été minimes

(0,2 million d'euros), car les investissements en infrastructures

ont été réalisés dans des périodes antérieures.

La valeur des stocks a augmenté de 13,2 millions d'euros,

passant de 2,4 millions d'euros au 31 décembre 2019 à 15,6 millions

d'euros. La majeure partie concerne la constitution de stocks pour

répondre aux besoins de la pandémie de la COVID-19 et permettre à

Novacyt de satisfaire immédiatement la demande de ses clients. Le

délai d'obtention de certaines matières premières étant important,

des commandes en gros ont été passées pour s'assurer qu'il n'y ait

pas de problèmes d’approvisionnement, avec un niveau de matières

premières plus élevé au 30 juin 2020.

Les créances clients ont augmenté depuis la fin de l'année de

26,3 millions d'euros pour atteindre 28,5 millions d'euros, sous

l'effet de la hausse du chiffre d’affaires, le Groupe ayant répondu

aux besoins liés à la pandémie de la COVID-19 en lançant ses tests.

Environ 90% du portefeuille de créances au 30 juin 2020 était liée

aux ventes de juin 2020. Les paiements anticipés ont augmenté de

0,7 million d'euros depuis le 31 décembre 2019, en raison des

paiements initiaux pour constituer les stocks (consommables et

instruments) qui n'ont pas été reçus au premier semestre 2020.

Au 30 juin 2020, la société n'a plus de dette, l’ayant

remboursée intégralement, de sorte que la dette nette est passée de

8,3 millions d'euros au 31 décembre 2019 à zéro.

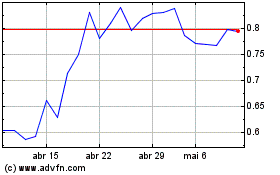

Les provisions à court terme progressent de 4,1 millions d'euros

depuis le 31 décembre 2019 pour atteindre 4,2 millions d'euros au

30 juin 2020, en raison d'une augmentation du passif du plan

d'incitation à long terme, suite à la hausse du cours de l'action

de la société depuis le début de l'année.

Les dettes fournisseurs et autres dettes sont en hausse de 4,6

millions d'euros depuis le 31 décembre 2019 à 16,3 millions d'euros

au 30 juin 2020, en ligne avec la croissance de l'activité. Les

dettes fournisseurs sont passées à 3,6 millions d'euros et les

factures à payer couvrant principalement les coûts de production

pour le compte de tiers sont passées de 2,1 millions d'euros et 0,9

million d'euros, respectivement, à 7,6 millions d'euros. Afin de

répondre à la demande du marché pour le test de la COVID-19, le

Groupe a décidé très tôt d'externaliser certains éléments de la

production pour permettre à l'entreprise de se développer

rapidement. Les obligations fiscales sous forme de TVA à payer au

Royaume-Uni ont augmenté de 4,6 millions d'euros, passant de 0,1

million d'euros au 31 décembre 2019 à 4,7 millions d'euros.

Pour la première fois, le Groupe a pu bénéficier du régime de la

Patent Box britannique, qui prévoit un taux réduit spécial d'impôt

sur les sociétés afin d'encourager la recherche et le développement

en taxant les revenus des brevets différemment des autres revenus

commerciaux. Sous réserve d'un certain nombre d'ajustements, le

taux d'imposition effectif sur les bénéfices tirés de la vente de

produits soumis à des brevets est proche de 10% au lieu du taux

d'imposition normal du Royaume-Uni qui est de 19%. Le taux de la

Patent Box est normalement réclamé une fois qu'un brevet a été

délivré, mais il est prévu que les produits du Groupe relèvent

d'une exemption spécifique permettant de réclamer immédiatement le

taux réduit. En raison de l'incertitude sur les détails du calcul

complet, aux fins de la déclaration actuelle, un taux réduit

d'impôt sur les sociétés de 12% sur les bénéfices provenant de

produits brevetés a été supposé. En raison des résultats obtenus au

premier semestre 2020, le groupe a comptabilisé une provision de

5,9 millions d'euros au titre de l'impôt sur les sociétés au

Royaume-Uni.

Résultat consolidé pour l’exercice clos au 30 juin

2020

Montants en k€

Notes

(Non audité) Semestre clos le

30 juin 2020

(Non audité) Semestre clos le

30 juin 2019

Activités poursuivies

Produits des activités

ordinaires

4, 5

72 374

7 223

Coût des ventes

6

-12 109

-2 643

Marge brute

60 265

4 580

Commercialisation et

marketing

-1 966

-1 317

Recherche & développement

-593

-229

Frais généraux &

administratifs

-9 035

-3 639

Subventions gouvernementales

0

7

Résultat opérationnel avant

éléments exceptionnels

48 672

-598

Autres produits opérationnels

7

5

57

Autres charges

opérationnelles

7

-353

-123

Résultat opérationnel après

éléments exceptionnels

48 324

-664

Produits financiers

8

87

36

Charges financières

8

-2 292

-579

Résultat avant impôt

46 120

-1 208

Impôt sur les bénéfices

9

-5 924

0

Résultat après impôt des

activités poursuivies

40 195

-1 208

Résultat des activités détenues

en vue de leur vente

0

-786

Résultat après impôt

40 195

-1 994

Résultat par action (€)

10

0,61

-0,05

Résultat dilué par action (€)

10

0,61

-0,05

Résultat par action des activités

poursuivies (€)

0,61

-0,03

Résultat dilué par action des

activités poursuivies (€)

0,61

-0,03

Résultat par action des activités

détenues en vue de leur vente (€)

0,00

-0,02

Résultat dilué par action des

activités détenues en vue de leur vente (€)

0,00

-0,02

Le résultat consolidé au 30 juin 2019 présente les impacts de

l’application de l’IFRS 5 relative à l’abandon d’activités, en

groupant le résultat de l’activité NOVAprep sur une seule ligne «

Résultat des activités détenues en vue de leur vente ».

Etat consolidé du résultat global pour l’exercice clos au 30

juin 2020

Montants en k€

Notes

(Non audité) Semestre clos le

30 juin 2020

(Non audité) Semestre clos le

30 juin 2019

Résultat consolidé net de

l'exercice

40 195

-1 994

Eléments recyclables en

résultat

Différences de change résultant

de la conversion d'opérations en devises étrangères

-1 959

-2

Résultat global consolidé de

l'exercice

38 236

-1 996

Résultat global attribuable

:

Aux actionnaires de la société

consolidante (*)

38 236

-1 996

(*) Pas d'intérêts minoritaires.

Etat de la situation financière pour l’exercice clos au 30

juin 2020

Montants en k€

Notes

(Non audité)

Semestre clos le 30 juin

2020

(Audité) Exercice clos le 31

décembre 2019

Goodwill

15 911

15 918

Immobilisations incorporelles

3 514

4 313

Immobilisations corporelles

3 221

3 478

Actifs financiers non

courants

112

240

Autres actifs à long terme

377

214

Actifs non courants

23 136

24 163

Stock et en-cours

11

15 558

2 439

Clients et autres créances

12

28 470

2 168

Créances d'impôt

0

4

Charges constatées d'avance

1 081

406

Placements financiers à court

terme

10

10

Trésorerie & équivalents de

trésorerie

13

19 720

1 805

Actifs courants

64 839

6 832

Actifs des activités détenues

en vue de la vente

0

70

Total Actif

87 975

31 065

Emprunts et dettes financières –

part courante

14

0

2 189

Dettes financières de location –

part courante

225

268

Provisions – part courante

15

4 237

50

Fournisseurs et autres

créditeurs

16

16 296

4 591

Dettes d'impôt

5 650

0

Autres passifs courants

469

591

Passifs courants

26 877

7 689

Actifs nets courants

37 962

-857

Emprunts et dettes

financières

14

0

6 137

Dettes financières de location –

part non courante

2 043

2 356

Provisions– part non courante

15

215

240

Impôts différés

78

49

Passifs non courants

2 336

8 782

Total Passif

29 213

16 471

Actif net

58 762

14 594

Etat de la situation financière pour l’exercice clos au 30

juin 2020 (suite)

Montants en k€

Notes

(Non audité)

Semestre clos le

30 juin 2020

(Audité)

Exercice clos le

31 décembre 2019

Capital

17

4 708

3 873

Primes liées au capital

62 151

58 012

Actions propres

-138

-174

Autres réserves

-5 265

-3 306

Réserve "equity"

1 323

401

Résultats accumulés

-4 017

-44 212

Total capitaux propres, part

du groupe

58 762

14 594

Total des capitaux

propres

58 762

14 594

Tableau de variation des capitaux propres au 30 juin

2020

Montants en k€

Autres réserves groupe

Capital

Primes liées au

capital

Actions propres

Réserve "equity"

Acquisition des actions

Primer

Design

Réserves de conversion

OCI s. PIDR

Total

Résultats accum.

Total capitaux propres

Situation au

1er janvier 2019

2 511

58 249

-178

422

- 2 948

139

- 11

- 2 820

-38 046

20 138

Ecarts de conversion

-

-

-

-

-

- 486

-

- 486

-

- 486

Résultat de la période

-

-

-

-

-

-

-

-

-6 558

-6 558

Total des pertes et profits de

la période

-

-

-

-

-

- 486

-

- 486

-6 558

-7 044

Frais d’augmentation de

capital

-

-180

-

-

-

-

-

-

-

-180

Mouvements sur actions

propres

-

-

4

-

-

-

-

-

-

4

Autres variations

1 362

-57

-

-21

-

-

-

-

392

1 676

Situation au

31 décembre 2019

3 873

58 012

- 174

401

- 2 948

- 347

- 11

- 3 306

- 44 212

14 594

Ecarts de conversion

-

-

-

-

-

- 1 959

-

- 1 959

-

- 1 959

Résultat de la période

-

-

-

-

-

-

-

-

40 195

40 195

Total des pertes et profits de

la période

-

-

-

-

-

- 1 959

-

- 1 959

40 195

38 236

Augment. de capital en

numéraire

835

4 139

-

-

-

-

-

-

-

4 974

Mouvements sur actions

propres

-

-

36

-

-

-

-

-

-

36

Autres variations

-

-

-

922

-

-

-

-

-

922

Situation au

30 juin 2020

4 708

62 151

- 138

1 323

- 2 948

- 2 306

- 11

- 5 265

- 4 017

58 762

Tableau des flux de trésorerie pour le semestre clos au 30

juin 2020

Montants en k€

Notes

(Non audité)

Semestre clos le

30 juin 2020

(Non audité)

Semestre clos le

30 juin 2019

Flux de trésorerie nets liés

aux activités opérationnelles

18

24 603

-577

Activités

d'investissement

Produit de la vente

d’immobilisations corporelles

3

0

Acquisition d'immobilisations

incorporelles

-43

-158

Acquisition d'immobilisations

corporelles

-268

-200

Acquisition de placements

financiers

78

6

Acquisition de filiales nette de

la trésorerie acquise

7

-278

Flux de trésorerie net liés

aux activités d'investissement

-223

-630

Flux d'investissement résultant

des activités en vente

0

-25

Flux d'investissement résultant

des activités poursuivies

-223

-605

Activités de

financement

Remboursement d'emprunts

14

- 5 991

-993

Emission d'emprunts

0

2 036

Augmentations de capital

2 908

-69

Cession (acquisition) nette

d'actions propres

36

-2

Variation des autres financements

à court terme

- 775

0

Intérêts financiers nets

versés

- 1 808

-290

Flux de trésorerie liés aux

activités de financement

- 5 630

682

Flux de financement résultant des

activités en vente

0

0

Flux de financement résultant des

activités poursuivies

- 5 630

682

Variation nette de la

trésorerie

18 750

-525

Trésorerie à l'ouverture de

l'exercice

1 805

1 132

Incidence de la variation des

taux de change

- 835

-9

Trésorerie à la clôture de

l'exercice

19 720

598

NOTES SUR LES COMPTES ANNUELS

pour le semestre clos au 30 juin 2020

1. Normes comptables applicables

Le Groupe Novacyt est une entreprise internationale de

diagnostic qui génère un portefeuille croissant de tests de

diagnostic in vitro et moléculaires. Ses points forts résident dans

le développement, la fabrication et la commercialisation de

produits de diagnostic. Les principales unités commerciales du

Groupe, Primerdesign et les deux sociétés qui constituent le

secteur « Produits Lab21 », fournissent une vaste gamme d'essais et

de réactifs de haute qualité dans le monde entier. Le Groupe sert

directement les marchés de la microbiologie, de l'hématologie et de

la sérologie comme le font ses partenaires mondiaux, qui comptent

de grandes entreprises. Son siège social est situé 13 avenue Morane

Saulnier, 78140 Vélizy Villacoublay.

Les informations financières contenues dans le présent rapport

constituent les états financiers consolidés de la Société et de ses

filiales (ci-après collectivement dénommées " le Groupe "). Ils

sont préparés et présentés en milliers d'euros.

Les informations financières prennent en compte toutes les

sociétés sous contrôle exclusif. La Société n'exerce pas de

contrôle conjoint ni d'influence notable sur d'autres sociétés. Les

filiales sont consolidées à compter de la date à laquelle le Groupe

en obtient le contrôle effectif. Les comptes ont été préparés

conformément aux exigences de comptabilisation et d'évaluation des

normes internationales d'information financière telles qu'adoptées

par l'Union Européenne (IFRS).

Ces états financiers intermédiaires consolidés ne constituent

pas des comptes statutaires complets. Ils n'incluent pas toutes les

informations requises pour les états financiers annuels complets et

doivent être lus en lien avec les états financiers consolidés pour

les douze mois se terminant le 31 décembre 2019. Les comptes

statutaires de l'exercice clos le 31 décembre 2019 ont été arrêtés

par le Conseil d'administration et déposés auprès du Registre du

commerce et des sociétés. Le rapport du Commissaire aux comptes sur

ces comptes est sans réserve. Les informations financières pour les

semestres clos le 30 juin 2020 et le 30 juin 2020 ne sont pas

auditées.

Tous les actifs et passifs, capitaux propres, produits, charges

et flux de trésorerie intragroupe relatifs aux transactions entre

les membres du groupe sont éliminés lors de la consolidation.

Le périmètre de consolidation de la société comprend les

sociétés suivantes :

Au 30 juin 2020

et 31 décembre 2019

Au 30 juin 2019

Sociétés

Pourcentage d’intérêt

Pourcentage

de contrôle

Méthode de

consolidation

Pourcentage d’intérêt

Pourcentage

de contrôle

Méthode de

consolidation

Biotec Laboratories Ltd

100.00 %

100.00 %

IG

100.00 %

100.00 %

IG

Lab21 Healthcare Ltd

100.00 %

100.00 %

IG

100.00 %

100.00 %

IG

Lab21 Ltd

0.00 %

0.00 %

-

100.00 %

100.00 %

IG

Microgen Bioproducts Ltd

100.00 %

100.00 %

IG

100.00 %

100.00 %

IG

Novacyt SA

100.00 %

100.00 %

IG

100.00 %

100.00 %

IG

Novacyt Asia Ltd

100.00 %

100.00 %

IG

100.00 %

100.00 %

IG

Novacyt China Ltd

100.00 %

100.00 %

IG

100.00 %

100.00 %

IG

Novacyt UK Holdings Ltd

100.00 %

100.00 %

IG

0.00 %

0.00 %

-

Primerdesign Ltd

100.00 %

100.00 %

IG

100.00 %

100.00 %

IG

2. Résumé des principes comptables appliques par le

groupe

Les états financiers ont été préparés conformément aux normes

internationales d'information financière (IFRS) adoptées par

l'Union européenne. Par conséquent, les états financiers du groupe

sont conformes à l'article 4 du règlement IAS de l'UE.

Les informations financières ont été préparées sur la base du

coût historique, sauf pour les instruments financiers qui ont été

évalués à la juste valeur. Le coût historique correspond

généralement à la juste valeur de la contrepartie versée en échange

de biens et de services.

La juste valeur est le prix qui serait reçu pour la vente d'un

actif ou payé pour le transfert d’un passif dans le cadre d’une

transaction effectuée en bonne et due forme entre les parties à

l’opération à la date d’évaluation, que ce prix soit directement

observable ou évalué selon une autre technique. En déterminant la

juste valeur d'un actif ou d'un passif, le Groupe tient compte des

caractéristiques de l’actif ou du passif si les acteurs du marché

avaient tenu compte de ces mêmes caractéristiques en déterminant le

montant de l’actif ou du passif à la date d’évaluation. La juste

valeur aux fins d’évaluation et/ou de présentation dans les états

financiers est déterminée sur cette base, sauf pour des opérations

de location qui entrent dans le cadre de l’IFRS 16, et des

évaluations présentant des similarités avec la juste valeur mais

qui ne sont pas une juste valeur, par exemple une valeur nette

réalisable d’après IAS 2 ou une valeur d’utilité dans IAS 36.

Les domaines dans lesquels des hypothèses et estimations sont

significatives pour les états financiers consolidés sont notamment

l’évaluation du goodwill (voir note 17 des comptes consolidés 2019

pour plus de détail), les valeurs comptables et les durées

d’utilité des immobilisations incorporelles (voir note 18 des

comptes consolidés 2019), les impôt différés (voir note 22 des

comptes consolidés 2019), les créances clients (note 24 des comptes

consolidés 2019) et les provisions pour risques et charges liées à

l’exploitation (note 29 des comptes consolidés 2019).

Les méthodes comptables exposées ci-après ont été appliquées

uniformément à toutes les périodes présentées dans les états

financiers, sauf la norme IFRS 16 qui a été appliquée uniquement

pour les comptes au 30 juin 2019.

Les méthodes comptables appliquées par le Groupe dans ces états

financiers consolidés intermédiaires résumés sont essentiellement

les mêmes que celles appliquées par le Groupe dans ses états

financiers pour l'exercice clos le 31 décembre 2019. Elles

constituent la base des états financiers de 2020. La méthodologie

de sélection des hypothèses qui sous-tendent les calculs de la

juste valeur n'a pas changé depuis le 31 décembre 2019.

Continuité d’exploitation

Au moment de l'approbation des états financiers, les

administrateurs s'attendent raisonnablement à ce que la Société

dispose de ressources suffisantes pour poursuivre ses activités

dans un avenir prévisible. Ils adoptent donc le principe de la

continuité de l'exploitation dans la préparation des états

financiers.

En procédant à cette analyse, les administrateurs ont tenu

compte des éléments suivants :

- le besoin en fonds de roulement de l'entreprise ;

- un solde de trésorerie positif au 30 juin 2020 de 19 720 k€

;

- le plan d’intéressement à long terme mis en place en novembre

2017 et dont l’échéance de règlement est prévue en novembre 2020

;

- l’augmentation des encaissements de trésorerie générée par la

pandémie COVID-19.

Contrats de location – Après adoption de IFRS 16

La norme IFRS 16 « Contrats de location » a été publiée en

janvier 2016 et est en vigueur pour les états financiers d'une

entité pour les périodes annuelles de reporting commençant le ou

après le 1er janvier 2019. La norme énonce les principes de

comptabilisation, d'évaluation, de présentation et d'information

des contrats de location. Elle introduit des changements importants

dans la comptabilité des preneurs : elle supprime la distinction

entre les contrats de location simple et les contrats de

location-financement prévue par l'IAS 17 et exige que le preneur

comptabilise à l’actif un droit d'utilisation et au passif une

dette de location au début du contrat de location pour tous les

contrats de location, sauf pour les contrats de location à court

terme et les contrats de location d'actifs de faible valeur.

- L'actif correspondant au droit d'utilisation est évalué

initialement à son coût et ensuite diminué des amortissements et

des pertes de valeur. Sa valeur sera également ajustée pour toute

réévaluation de la dette au titre de la location.

- Le passif au titre de la location est initialement évalué à la

valeur actuelle des paiements futurs au titre de la location,

actualisés en utilisant le taux d'actualisation implicite du

contrat de location (ou, si ce taux ne peut être déterminé

facilement, le taux d'emprunt marginal du preneur). Par la suite,

le passif au titre de la location est ajusté en fonction des

intérêts et des paiements de location, ainsi que de l'impact des

modifications du contrat de location, entre autres.

Les dispositions transitoires d’IFRS 16 permettent aux preneurs

d'utiliser soit une approche rétrospective complète, soit une

approche rétrospective simplifiée pour les contrats de location

existant à la date de la première application de la norme, avec la

possibilité d'utiliser certains allégements transitoires.

Le Groupe a choisi d'appliquer la norme en utilisant l'approche

rétrospective simplifiée à partir du 1er janvier 2019, en utilisant

certains des recours pratiques prévus dans la norme. Le Groupe a

comptabilisé les actifs de droit d'utilisation et les passifs de

location dans l’état consolidé de la situation financière,

initialement évalués à la valeur actuelle des futurs paiements de

location, l'actif de droit d'utilisation étant ajusté du montant de

tout paiement de location payé d'avance ou provisionné.

Stocks

Les stocks sont valorisés à la valeur la plus faible entre leur

coût d’acquisition et leur valeur recouvrable. Le coût

d’acquisition des stocks comprend les matières et fournitures et,

le cas échéant, les frais de personnel encourus pour amener les

stocks dans leur état actuel. Il est calculé selon la méthode du

coût moyen pondéré. La valeur recouvrable représente le prix de

vente estimé diminué de tous frais de marketing, de vente et de

distribution.

La valeur brute des marchandises et des fournitures comprend le

prix d’achat et les frais accessoires.

Une provision pour dépréciation des stocks, égale à la

différence entre la valeur brute déterminée suivant les modalités

indiquées ci-dessus, et le cours du jour ou la valeur de

réalisation déduction faite des frais proportionnels de vente, est

constatée lorsque cette valeur brute est supérieure à l’autre terme

énoncé.

Créances clients

Le Groupe a établi une politique de crédit en application de

laquelle le profil de crédit de chaque nouveau client est examiné

avant toute transaction, y compris par le biais d’évaluations

externes lorsque cela est possible. Des limites de crédit sont

établies pour tous les clients importants ou à risque élevé, qui

représentent le montant maximum de l'encours autorisé sans

nécessiter d'approbation supplémentaire par la direction. Les

créances en cours sont continuellement surveillées par chaque

division. Les limites de crédit sont revues régulièrement, et au

moins une fois par an. Les clients qui ne satisfont pas aux

critères de solvabilité du groupe ne peuvent effectuer des

transactions que sur la base d'un paiement d’avance.

Les créances commerciales sont comptabilisées initialement à

leur juste valeur et sont ensuite évaluées au coût amorti. Cela se

traduit généralement par leur comptabilisation à la valeur nominale

moins une provision pour créances douteuses. Les créances

commerciales en devises étrangères sont comptabilisées dans leur

monnaie locale et réévaluées à la fin de chaque période de

reporting. Les différences de change sont comptabilisées en produit

ou charge.

La provision pour créances douteuses est comptabilisée sur la

base des pertes attendues par la direction, sans tenir compte du

fait qu'il y ait eu ou non un élément déclencheur de dépréciation

(modèle de "pertes de crédit attendues "). En appliquant la norme

IFRS 9, le groupe a conclu qu'aucun taux de défaillance historique

réel ne pouvait être déterminé en raison d'un faible niveau de

pertes historiques dans l'ensemble de ses activités. Le Groupe

comptabilise donc une provision pour créances douteuses sur la base

de l'ancienneté des factures. Lorsqu'une facture n’est pas soldée

plus de 90 jours après sa date d'échéance contractuelle, il est

alors plus probable que cette facture soit en défaut de paiement

que les factures qui ne présentent pas un tel retard. Ces factures

seront donc intégralement provisionnées dans le cadre du modèle de

pertes de crédit attendues.

Les créances commerciales sont transférées en pertes lorsqu'un

recouvrement ne peut être raisonnablement envisagé. Les indicateurs

d'une telle situation sont notamment le fait que le débiteur ne

s'est pas engagé sur un plan de règlement ou n'a pas effectué de

paiement dans les 365 jours suivant la date d'échéance.

Trésorerie et équivalents de trésorerie

Les équivalents de trésorerie sont détenus dans le but de faire

face aux engagements de trésorerie à court terme plutôt que pour un

placement ou d'autres finalités. Pour qu'un placement puisse être

considéré comme un équivalent de trésorerie, il doit être

facilement convertible en un montant de trésorerie connu et être

soumis à un risque négligeable de changement de valeur. La

trésorerie et les équivalents de trésorerie comprennent des fonds

de caisses, des comptes bancaires courants, ainsi que des valeurs

mobilières de placement (Organismes de placement collectif en

valeurs mobilières, « OPCVM », titres de créances négociables,

etc.) qui peuvent être liquidés ou vendus à très court terme (en

général avec des maturités initiales de 3 mois ou moins) et dont le

risque de changement de valeur est négligeable. Tous ces éléments

sont évalués à leur juste valeur, les éventuels ajustements étant

comptabilisés dans les gains ou pertes.

Dettes fournisseurs

Les dettes commerciales sont des obligations de fournir des

liquidités ou d'autres actifs financiers. Elles sont comptabilisées

au bilan lorsque le Groupe devient partie à une transaction

générant des passifs de cette nature. Les dettes commerciales et

autres dettes sont comptabilisées dans l’état de situation

financière à leur juste valeur lors de la comptabilisation

initiale, sauf si le règlement doit intervenir plus de 12 mois

après la comptabilisation. Dans ce cas, elles sont évaluées selon

la méthode du coût amorti. L'utilisation de la méthode du taux

d'intérêt effectif entraînera la comptabilisation d'une charge

financière dans le compte de résultat. Les dettes commerciales et

autres dettes sont sorties du bilan lorsque l'obligation

correspondante est éteinte.

Les dettes commerciales n'ont pas été actualisées, car l'effet

de cette actualisation serait négligeable.

Provision - Plan d'intéressement à long terme

Novacyt a octroyé à certains employés des options d’achats

d’actions dans le cadre d’un plan d'intéressement à long terme

adopté le 1er novembre 2017. Le prix d’exercice est fixé au prix de

l’action à la date d’attribution et les options seront réglées en

trésorerie. Les options seront acquises au troisième anniversaire

de la date d’attribution. La charge comptable est calculée en

application de l’IFRS 2 « Rémunération en actions ». Elle est

étalée sur la période d’acquisition pour refléter les services

reçus en contrepartie. Le Groupe a provisionné la dette

correspondante dans l’état de la situation financière.

Impôts

La charge fiscale est représentée par la somme des impôts

effectivement dus et des impôts différés.

Impôt courant

L’impôt exigible est calculé sur le bénéfice imposable de

l’exercice. Le bénéfice imposable diffère du résultat net tel qu’il

figure dans le compte de résultat, dans la mesure où il exclut des

produits ou des charges qui sont imposables ou déductibles sur

d’autres exercices, et il exclut également des éléments qui ne sont

jamais imposables ou déductibles. Le passif d'impôt exigible du

Groupe est calculé par application des taux d’imposition qui sont

en vigueur ou quasiment adoptés à la clôture de l’exercice.

Une provision est comptabilisée quand la détermination de

l'impôt est incertaine, mais qu'une sortie de trésorerie au profit

d'une autorité fiscale est jugée probable. Les provisions sont

évaluées sur la base de la meilleure estimation du montant qui

pourrait devenir exigible. Cette estimation est réalisée sur la

base du jugement de fiscalistes externes au Groupe et de

l'expérience acquise sur de tels sujets.

Impôt différé

L’impôt différé est calculé sur les différences temporelles

entre les valeurs comptables des actifs et des passifs dans l’état

de la situation financière et leurs bases fiscales, et est

comptabilisé selon une approche bilancielle avec application du

report variable. Les passifs d'impôt différé sont généralement

constatés sur les reports de taxation temporels, et les actifs

d'impôts différés sont constatés dans la mesure où la société

dispose d'un bénéfice imposable sur lequel imputer les reports de

déduction temporels. Ces actifs et passifs ne sont pas reconnus si

la différence temporelle résulte de la comptabilisation du goodwill

ou de la comptabilisation initiale (autre que dans le cadre d'un

regroupement d’entreprises) d’autres actifs et passifs dans le

cadre d’une opération n’affectant ni le résultat imposable ni le

résultat comptable.

Le passif d’impôt différé est comptabilisé pour tous les reports

de taxation temporaires liés à des participations dans des

filiales, sociétés associées et co-entreprises, sauf lorsque le

Groupe est capable de contrôler le renversement de la différence

temporelle et s’il est probable que l’écart temporel ne s’inversera

pas dans un avenir prévisible. Les actifs d'impôts différés

résultant de reports de déductions associés à de tels

investissements et intérêts, sont constatés uniquement dans la

mesure où la société dispose de bénéfices imposables suffisants sur

lesquels imputer les bénéfices des écarts temporels et que ces

écarts temporels devraient s’inverser dans un avenir

prévisible.

La valeur comptable d’un actif d’impôt différé est révisée à

chaque clôture d’exercice et réduite dans la mesure où il n’est

plus probable qu’un bénéfice imposable suffisant sera disponible

pour permettre de bénéficier de l’utilisation de tout ou partie de

cet actif d’impôt différé.

Les actifs et passifs d’impôt différé sont calculés aux taux

d’imposition qui devraient s’appliquer à la date de réalisation de

l’actif ou de règlement du passif, sur la base des règles fiscales

et des taux d’imposition en vigueur ou quasiment adoptés à la date

de clôture de l’exercice.

La valorisation des actifs et passifs d’impôt différé reflète

les conséquences fiscales qui résulteraient de la façon dont le

Groupe s’attend, à la date de clôture, à recouvrer ou à régler la

valeur comptable de ses actifs ou passifs.

Les actifs et passifs d’impôt différé sont compensés lorsque le

Groupe est en droit de compenser les passifs et actifs d’impôt

courants, que les actifs et passifs d’impôt différés se rapportent

à des impôts sur le résultat relevant de la même juridiction

fiscale, et que le Groupe entend régler ses actifs et passifs

d’impôt courants sur une base nette.

Résultat par action

Le groupe présente un résultat par action ordinaire et un

résultat dilué par action ordinaire. Le résultat par action est

calculé en divisant le résultat attribuable aux porteurs d’actions

ordinaires de la société par le nombre moyen pondéré d’actions

ordinaires en circulation au cours de la période.

Le résultat dilué par action est déterminé en ajustant le

résultat attribuable aux porteurs d’actions ordinaires et le nombre

moyen pondéré d’actions ordinaires en circulation, tenant compte

des effets de toutes les actions ordinaires potentielles dilutives.

Celles-ci comprennent notamment les options, lorsque le cours moyen

de marché des actions ordinaires excède leur prix d’exercice et

qu’elles ont un effet dilutif sur le résultat par action.

Éléments exceptionnels

Les éléments exceptionnels sont les charges ou produits qui,

selon le Conseil d’Administration, doivent être présentés

distinctement en raison de leur importance ou de leur fréquence, et

qui contribuent à la formation du résultat opérationnel

consolidé.

Résultat des activités destinées à la vente

Le 11 décembre 2018, Novacyt a annoncé son intention de vendre

l’activité NOVAprep et présente donc ses résultats financiers

conformément à la règle comptable IFRS 5 sur les activités

abandonnées. Ainsi, tous les revenus et charges générés par cette

activité sont regroupés sur une seule ligne présentée sous le

résultat net. Cette activité a été vendue le 24 décembre 2019.

3. Principaux jugements et estimations comptables

La préparation des états financiers selon les normes IFRS

nécessite de la part de la direction d’exercer un jugement sur

l’application des méthodes comptables, d’effectuer des estimations

et de faire des hypothèses qui ont un impact sur les montants des

actifs et des passifs, des produits et des charges. Les estimations

et les hypothèses sous-jacentes, établies sur la base de

l’hypothèse de continuité d’exploitation, sont réalisées à partir

de l’expérience passée et d’autres facteurs considérés comme

raisonnables au vu des circonstances. Elles servent ainsi de base à

l’exercice du jugement nécessaire à la détermination des valeurs

comptables des actifs et passifs, qui ne peuvent être obtenues

directement à partir d’autres sources. Les valeurs réelles peuvent

être différentes des valeurs estimées. Les estimations et les

hypothèses sous-jacentes sont réexaminées de façon continue.

L’impact des changements d’estimation comptable est comptabilisé au

cours de la période du changement s’il n’affecte que cette période

ou au cours de la période du changement et des périodes ultérieures

si celles-ci sont également affectées par le changement.

Sources majeures d’incertitude relatives aux

estimations

Les principales sources d’incertitude relative aux estimations

sont énumérées ci-après. Seules l’évaluation des goodwills,

l’estimation des durées d’utilité des actifs incorporels,

l’estimation de la juste valeur des actifs et passifs dans les

regroupements d’entreprises, la comptabilisation des impôts

différés, la valeur des créances clients ou des autres créances et

les provisions pour risques et charges sont considérées comme

susceptibles de générer des ajustements significatifs sur les

comptes. Les autres sources d’estimation sont sans impact

matériel.

Provision pour impôts

La provision pour impôts courants du Groupe d'un montant de 5

924 k€ correspond à l'évaluation par la direction du montant de

l'impôt à payer sur les résultats taxables, dont le montant reste à

valider avec les autorités fiscales du Royaume-Uni. Les

incertitudes concernent principalement l'interprétation de la

législation fiscale sur les accords conclus par le Groupe au

Royaume-Uni. Aussi, il est possible que le montant définitif de ces

dettes d’impôts diffère sensiblement des provisions

constituées.

Dans ce contexte, un ajustement de la dette d’impôt doit donc

être envisagé, ce qui aboutirait dans le cas de figure le plus

défavorable à une augmentation du passif de 3 683 k€ ou,

inversement, à une diminution de 1 052 k€.

4. Produits des activités ordinaires

Le tableau ci-dessous présente les produits des activités

ordinaires :

Montants en k€

(Non audité)

Semestre clos le

30 juin 2020

(Non audité)

Semestre clos le

30 juin 2019

Production vendue de biens

72 210

6 676

Production vendue de services

0

306

Ventes de marchandises

26

58

Autres refacturations avec

marge

138

183

Produits des activités

ordinaires

72 374

7 223

L’essentiel du chiffre d’affaires généré est libellé en livres

sterling. Le groupe n’est pas couvert contre le risque de change

associé.

L’analyse du chiffre d’affaires par secteur opérationnel et par

zone géographique est présentée au paragraphe 5.

5. Secteurs opérationnels

Information sectorielle

En application de la norme IFRS 8, un secteur opérationnel est

une composante d'une entité :

- qui se livre à des activités à partir desquelles elle est

susceptible de générer des produits et d'encourir des charges (y

compris des produits et des charges relatifs à des transactions

avec d'autres composantes de la même entité) ;

- dont les résultats opérationnels sont régulièrement revus par

le directeur général du groupe et les dirigeants des différentes

entités en vue de décider des allocations de ressources au secteur

et d'évaluer sa performance ;

- pour laquelle des informations financières distinctes sont

disponibles.

Le Groupe a retenu trois secteurs opérationnels, qui font

l’objet d’un suivi individuel des performances et des ressources

:

Auparavant, ce segment regroupait l’activité NOVAprep et les

frais de siège en France. Ce secteur comprend désormais les coûts

centraux du Groupe en France, les résultats de Novacyt UK Holding

et ceux de NOVAprep. Ces derniers sont isolés sur une ligne unique

– « Résultat des activités détenues en vue de leur vente ».

L’activité NOVAprep a été cédée en décembre 2019.

- Produits Lab21 (antérieurement Entreprise et

Diagnostics)

Ce secteur développe, fabrique et distribue une large gamme de

produits de diagnostic in vitro de maladies infectieuses à base de

protéines avec les sociétés Microgen Bioproducts Ltd. et Lab21

Healthcare Ltd qui sont maintenant basées à Camberley, au

Royaume-Uni.

Ce secteur correspond à l’activité de la société Primer Design

qui conçoit, fabrique et distribue des kits et des réactifs de

dépistage moléculaire en temps réel des maladies infectieuses, qui

s’appuient sur la technologie de « réaction en chaîne de la

polymérase ». La société est basée à Southampton au

Royaume-Uni.

Le responsable des secteurs opérationnels est le Président

Directeur Général (CEO).

- Dépendance à l’égard des grands clients

Primerdesign a réalisé un chiffre d’affaires d’environ 21

millions d'euros (2019 : néant) avec le plus gros client du groupe.

Un autre client a contribué à hauteur de 10 % ou plus au chiffre

d'affaires du groupe en 2020.

Répartition du chiffre d’affaires par secteur opérationnel et

zone géographique

Montant en k€

Entreprise &

Diagnostic

Dépistage moléculaire

Total

Zone géographique

Afrique

64

2 014

2 078

Europe

943

58 040

58 983

Asie - Pacitifique

518

2 764

3 282

Amériques

195

3 685

3 880

Moyen Orient

70

4 081

4 151

Chiffre d'affaires

1 790

70 584

72 374

Montant en k€

Entreprise &

Diagnostic

Dépistage moléculaire

Total

Zone géographique

Afrique

358

161

518

Europe

1 555

1 352

2 906

Asie - Pacitifique

1 097

496

1 594

Amériques

409

980

1 390

Moyen Orient

551

264

815

Chiffre d'affaires

3 970

3 253

7 223

6. Coûts des ventes

Le tableau ci-dessous présente le coût des ventes.

Montants en k€

(Non audité) Semestre clos le

30 juin 2020

(Non audité) Semestre clos le

30 juin 2019