BB-BI corta preço-alvo da BRF de R$ 33 para R$ 28, mas mantém rating Outperform

01 Março 2019 - 4:12PM

ADVFN News

Investing.com – O BB Investimentos anunciou

na tarde desta sexta-feira o corte do preço-alvo das ações da

BRF (BOV:BRFS3) de R$ 33,00 para R$ 28,00 no

fechamento do ano, mantendo a recomendação Outperform. A revisão se

deu com os números piores do que esperado divulgados pela

companhia.

Em relação à manutenção do rating, a equipe do banco explica que

se deu principalmente pelo fato do upside ainda ser atrativo, de

36,12%, além de estratégia de preços mais racional adotada pela

indústria em BZ, que poderia permitir à empresa sustentar preços

mais altos y/y; melhores perspectivas para a economia de BZ, embora

em ritmo moderado para 2019; e melhorias no desempenho das unidades

internacionais.

Apesar disso, os analistas ainda esperam resultados futuros do

processo de reestruturação, mantendo uma abordagem conservadora e

atentos aos esforços da companhia na gestão de passivos para

melhorar a estrutura de capital e alavancagem, que consideram

bastante elevada (5,12x no 4T18), dado sua alavancagem histórica de

3,46x.

Para a equipe do banco, de fato os números do 4T18 foram

fortemente impactados pelo plano de reestruturação. As despesas

associadas à baixa do ativo imobilizado e depreciação da venda de

ativos foram responsáveis por R$ 2,3 bi e levaram a companhia a

registrar um prejuízo líquido de R$ 2,1 bil no trimestre.

Portanto, o BB-BI viltou ao pior cenário considerando one-offs o

desempenho mais fraco que o esperado em BZ no 4T18 e o caixa

revisado de desinvestimentos. Considerando tudo, o banco reviu

modelo que agora espera que o EBITDA de 2019 chegue a R$ 3,3 de R$

3,5 anterior.

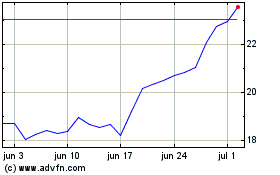

BRF S/A ON (BOV:BRFS3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

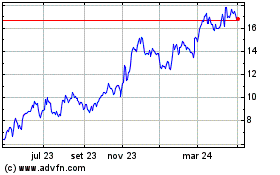

BRF S/A ON (BOV:BRFS3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024