Follow-on da Trisul tem procura mais de quatro vezes acima da oferta, diz Estadão

12 Setembro 2019 - 10:54AM

ADVFN News

A oferta subsequente de ações da

Trisul (BOV:TRIS3), que será precificada

nesta quinta-feira, já conta com demanda suficiente para que seja

emplacada. De acordo com a edição de hoje, da Coluna do Broad, do

jornal O Estado de S.Paulo, o interesse pela operação superou mais

de quatro vezes a oferta.

O follow-on marcará a reabertura da janela de captação do

mercado local, depois do fim das férias de verão no Hemisfério

Norte.

A construtora e incorporadora aprovou oferta pública de

distribuição primária de ações com esforços restritos com a

colocação de até 40,5 milhões de papéis ordinários no começo do

mês.

A oferta consistirá na distribuição inicial 30 milhões de ações,

quantidade que pode ser acrescida em até 35%. Considerando a

cotação de fechamento das ações em 30 de agosto, de 11,25 reais, a

operação pode alcançar 455,6 milhões de reais.

A companhia disse que pretende utilizar os recursos da oferta

para promover o crescimento das operações e investimento em novos

empreendimentos, incluindo a aquisição de novos terrenos pela

companhia e/ou por meio de suas subsidiárias.

A operação tem a coordenação de Banco BTG Pactual, Bradesco BBI

e Caixa Econômica Federal.

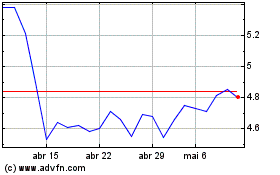

TRISUL ON (BOV:TRIS3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

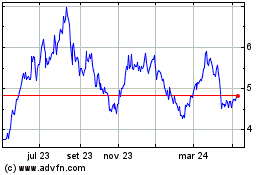

TRISUL ON (BOV:TRIS3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024