Rodrigo Abreu: Unidade de fibra da Oi poderia valer R$ 30 bilhões

16 Agosto 2020 - 7:18PM

ADVFN News

O valor da unidade de fibra

da Oi (BOV:OIBR3) (BOV:OIBR4) poderia

chegar até a R$ 30 bilhões, disse o presidente da Oi,

Rodrigo Abreu.

Segundo ele, o preço mínimo de R$ 20

bilhões é “apenas um começo” e foi definido depois

que a operadora de telecomunicações recebeu muitas propostas não

vinculantes de interessados em adquirir a empresa, afirmou.

Abreu vê como “enormes” as perspectivas de crescimento para a

unidade, chamada de InfraCo, que pode gerar um Ebitda entre R$ 3

bilhões e R$ 5 bilhões no curto prazo, segundo ele, acrescentando

que os múltiplos para o setor geralmente vão de 10 a 20 vezes o

Ebitda.

As propostas vinculantes para comprar até 51% do capital total

da empresa devem ser recebidas ainda este ano e leilão de venda

deve ocorrer no primeiro trimestre de 2021.

“A priori existem caminhos viáveis” para vender a empresa de

telefonia móvel da Oi para unidades locais da Telefonica, Telecom

Italia e America Movil e “reestruturar” o setor e, ao mesmo tempo,

respeitar as leis antitruste do Brasil, disse ele. Abreu

acrescentou que uma discussão está em andamento e a proposta

vinculativa do fundo Highline pelos ativos de telefonia móvel ainda

está na mesa.

“Nenhuma decisão foi tomada,” afirmou.

Segundo ele, nova lei permite que R$ 13 bilhões em dívidas da Oi

com a Anatel fiquem fora do processo de recuperação judicial, com

um haircut de 50% e parcelamento em 84 pagamentos.

Oi altera planos de reestruturação

A Oi apresentou nesta sexta-feira (14) mudanças em seu

plano de reestruturação, com o objetivo de levantar novos

empréstimos com credores e de conseguir um valor maior pelos ativos

colocados à venda.

Os credores votarão as mudanças propostas em 8 de setembro. A Oi

pretende sair da recuperação judicial em maio de 2022, cerca de

seis anos após o início do processo.

“Depois de muitas conversas, concluímos que o plano precisava de

um pouco mais de flexibilidade do que inicialmente previsto”, disse

o presidente-executivo, Rodrigo de Abreu, em entrevista.

A empresa definiu o valor mínimo para a venda de sua unidade de

fibra em R$ 20 bilhões. A Oi pretende vender a divisão, chamada de

InfraCo, no primeiro trimestre de 2021 e concluir a venda até

setembro de 2021.

Para seus ativos de telefonia móvel, a Oi decidiu incluir

contratos de longo prazo – de três, cinco ou 10 anos – com sua

unidade de fibra no preço total oferecido pelos interessados. Abreu

disse que esses contratos tendem a aumentar o valor da InfraCo.

Atualmente, a Oi está em negociações exclusivas com TIM,

Telêfonica Brasil e Claro, da América Móvil, que fizeram uma

oferta conjunta de R$ 16,5 bilhões pelos ativos de telefonia

celular.

Se as partes chegarem a um acordo, as empresas terão o direito

de igualar qualquer outra oferta maior que outras partes possam

fazer posteriormente pelas operações de telefonia móvel da Oi.Além

disso, a Oi decidiu vender sua operação de TV por R$ 20 milhões,

com o objetivo de eliminar custos mais expressivos de satélites.

Ainda assim, a adquirente dividirá parte das receitas com a Oi, na

medida em que a operadora continuará oferecendo serviços de TV a

seus clientes.

A Oi também está oferecendo aos credores a redução dos descontos

sobre os valores devidos caso concedam novos empréstimos ou cartas

de fiança à empresa. Os descontos propostos podem cair de 60% para

até 40% se os credores fornecerem mais empréstimos à Oi, por

exemplo.

Dificuldade no CADE

Segundo Coluna do jornal O Globo, quatro de sete conselheiros do

Cade não aprovam atual proposta da Tim Brasil, Claro e Vivo pela Oi

Móvel.

2T20

A empresa de telecomunicações Oi, que está

em recuperação judicial,

registrou prejuízo líquido de R$ 3,28 bilhões no segundo trimestre

de 2020, em alta de 121,0% sobre o prejuízo líquido de R$ 1,48

bilhão apurado no mesmo trimestre do ano passado.

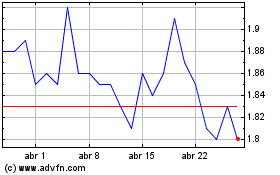

OI PN (BOV:OIBR4)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

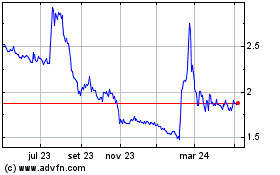

OI PN (BOV:OIBR4)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024