O balanço do terceiro trimestre deste ano da Ecorodovias veio

marcado por um lucro líquido de R$ 89,2 milhões, desempenho 53,2%

superior ao registrado no mesmo período de 2019. No acumulado dos

nove primeiros meses de 2020, o lucro líquido é de R$ 276,7

milhões, contra R$ 199,5 milhões de um ano antes.

Os resultados da

Ecorodovias (BOV:ECOR3) referentes às suas operações

do terceiro trimestre de 2020 foram divulgados no dia

04/11/2020.

→ A Ecorodovias é uma empresa focada na gestão e operação de

concessões rodoviárias. Confira a análise completa da empresa com informações

exclusivas.

O Ebitda (lucro antes de juros, impostos, depreciação e

amortização) pró-forma somou R$ 527,7 milhões no 3T20, alta de 2,4%

no ano. Já no acumulado de 2020, o Ebitda pró-forma ficou

em R$ 1,48 milhão, alta de 3,3%.

O resultado, conforme a empresa, teve como destaque o segmento

de concessões rodoviárias, que apresentou margem de 71,9%.

A receita líquida pró-forma ficou em R$ 771,2 milhões no último

balanço, um recuo de 0,8%. No acumulado deste ano, a receita

líquida pró-forma teve um resultado de R$ 2,18 bilhões, alta de

2,1%.

Trader ? Faça um

Coaching de Investimentos com a YouTrade e obtenha resultados

consistentes.

Outras informações do balanço

A dívida líquida da Ecorodovias ficou em R$ 6,848 bilhões, o que

equivale a um resultado 2,2% superior sobre o mesmo período do ano

passado. Já a dívida bruta encerrou setembro em R$ 9,13 bilhões,

sendo 83,4% com vencimento no longo prazo e 16,6% no curto

prazo.

Os custos operacionais e as despesas administrativas acumularam

R$ 701,5 milhões, avanço de 4,6%. De acordo com a empresa, isso se

deu em virtude da alta no custo de construção em função das obras

iniciais na Ecovias do Cerrado, obras de duplicação na Eco050 e

implantação das faixas adicionais na Eco135.

No acumulado dos nove meses de 2020, os custos operacionais e as

despesas administrativas totalizaram R$ 1,95 milhões, redução de

0,4% sobre o mesmo período do ano passado.

O saldo de caixa e equivalentes de caixa e aplicações

financeiras de curto e longo prazo ficou em R$ 2,28 milhões, um

aumento de 44,8% na comparação com o trimestre anterior.

Teleconferência

Em teleconferência com analistas de mercado, Marcello Guidotti,

diretor financeiro do grupo, disse que a esperança é de que em

2021, voltem a acontecer leilões. “Os leilões programados

estão andando normalmente, não temos sinalizações contrárias do

governo, estamos estudando com bastante empenho. Expectativa é que,

em 2021, voltem a acontecer os leilões, que voltem à

normalidade”.

“Estão indo bem, existem negociações com objetivo de resolver

todos os passivos que foram criados no passado, que são complexos.

É normal que demore. Estamos confiantes e com a mesa de negociação

aberta”, afirmou.

VISÃO DO MERCADO

Bradesco BBI

O Bradesco BBI afirmou que o Ebitda da Ecorodovias está em linha

com suas previsões, e 11% acima da expectativa do mercado. A

receita está em linha com a expectativa do Bradesco BBI e 10%

abaixo da expectativa do mercado.

A receita líquida de R$ 72 milhões fica abaixo da expectativa de

R$ 149 milhões do Bradesco BBI, que atribui a diferença ao aumento

das despesas financeiras líquidas.

Bradesco BBI mantém recomendação de compra para Ecorodovias, com

preço-alvo de R$ 20,00.

BTG Pactual

O destaque positivo foi a webstore, que registrou vendas 161%

maiores a/a no 3T20 (165% a/a no 2T20) em R$ 49,7 milhões (16% das

vendas totais), com 389 lojas funcionando como pontos de saída dos

pedidos e uma base de clientes omnichannel que cresceu 42% nos

últimos 12 meses (com recorrência 2,5x maior e ticket médio 2,8x

maior). No consolidado, a receita bruta atingiu R$ 303 milhões,

queda de 33% a/a e ficou 4% acima de nossa projeção, explicada pelo

SSS (vendas nas mesmas lojas) menos negativo e por 47 inaugurações

líquidas no 3T20 (61 inaugurações do modelo de franquia leve, como

resultado de conversões de lojas multimarcas e 14 fechamentos de

lojas).

Embora gradualmente melhor do que no 2T20, os números do 3T

ainda vieram fracos. Apesar da recente performance ruim da ação

(HGTX3 caiu 52% no acumulado do ano, negociando a 18x P/L 2021E),

continuamos vendo uma recuperação apenas gradual para a Hering nos

próximos trimestres (como para todos os varejistas de vestuário sob

nossa cobertura), ainda impactados por tráfego menor nas lojas,

aumento das taxas de desemprego e redução da intenção de compra das

famílias, o que significa poucos gatilhos de curto prazo.

BTG Pactual mantém a recomendação neutra, com preço-alvo de R$

20,00.

Credit Suisse

O Credit Suisse afirmou que os resultados da Ecorodovias estão

em linhas com suas estimativas. O lucro Ebitda teve alta de 3%,

superior em 1% frente suas estimativas.

A renda líquida ajustada teve alta de 56%, superior em 6% frente

as expectativas do banco. Os resultados indicam forte retomada após

os lockdowns, afirma o banco.

Credit Suisse mantém recomendação de compra para

Ecorodovias, com preço-alvo de R$ 17,00.

Eleven Financial

Forte desempenho online e recuperação gradual das lojas físicas

reduziram a pressão da pandemia nos resultados, superando nossas

estimativas. Ainda assim, o lucro líquido de R$ 155,5 milhões foi

fortemente beneficiado por créditos não-recorrentes de ICMS no

valor de R$178 milhões que caso excluídos resultaria em

prejuízo.

Acreditamos que os resultados apresentados pela Hering

demonstram recuperação mais rápida do que a esperada nas vendas do

varejo de vestuário, e uma assertividade por parte da companhia em

cancelar sua coleção de verão, o que lhe permitiu retomar já no

3T20 o sell-out da coleção de alto verão, e reduzir riscos de

estocagem de coleções antigas tanto internamente quanto nos

franqueados e multimarcas. Outro ponto de destaque é a manutenção

de performance do e-commerce, que em outubro teve crescimento de

171,4%, mesmo de um SSS de +5,2% no mês nas lojas físicas, levando

à um crescimento de receita de 16,5% no primeiro do 4T20, indicando

uma boa evolução das estratégias digitais da companhia.

A Eleven mantém recomendação neutra, com preço-alvo de R$

22,00.

Guide Investimentos

Para Luis Sales, analista de empresas, o Impacto é Positivo. a

companhia foi brutalmente impactada pela pandemia, mas vem

recuperando rapidamente os seus fluxos, com a retomada gradual das

atividades e maior flexibilização das medidas de isolamento social.

Seu Ebitda e Lucro Líquido superaram a expectativa do consenso,

enquanto sua Receita veio em linha com a do mesmo período em 2019.

Ainda, novas operações já vem demonstrando movimento de

consolidação, gerando mais resultados com expansão de margens.

Mirae Asset

A gestora de ativos Mirae classificou o balanço como “sólido” e

“ligeiramente acima do estimado”.

A expectativa da Mirae é de que o fluxo se recupere e a

companhia passe a reportar números crescentes nos próximos

meses.

“Para os próximos meses, principalmente em 2021 esperamos um

volume maior de licitações/relicitações de trechos rodoviários, o

que poderá gerar um maior crescimento para a Ecorodovias, caso seja

vencedora de alguns”, comentaram Fernando Bresciani e Pedro

Galdi.

Mirae mantém recomendação de compra para Ecorodovias, com

preço-alvo de R$ 16,04.

VISÃO TÉCNICA. Um oferecimento de YouTrade. Acesse:

www.youtrade.pro.br

Gráficos GRATUITOS na br.advfn.com

Peça uma análise do seu portfolio de investimentos e

ações.

Clique e fale com o especialista da YouSave ou acesse

www.yousave.com.br

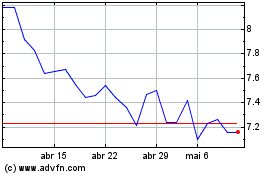

ECORODOVIAS ON (BOV:ECOR3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

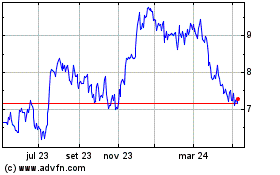

ECORODOVIAS ON (BOV:ECOR3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024