A Mitre Realty anunciou a prévia dos resultados operacionais do

segundo trimestre de 2021 (2T21).

O comunicado foi feito pela empresa (BOV:MTRE3) nesta

terça-feira (13). Confira o documento na íntegra.

A Mitre atingiu R$ 211,7 milhões de vendas brutas no trimestre,

excluindo comissões, comparadas a R$ 110,7 milhões no 1T21 e R$

52,3 milhões no mesmo período de 2020, aumento de 91,1% trimestre

contra trimestre e 304,4% ano contra ano.

No 2T21, excluindo comissões e distratos, a companhia obteve

venda líquida de R$ 188,4 milhões, sendo R$ 126,9 milhões

referentes aos lançamentos do trimestre e R$ 61,5 milhões dos

produtos em estoque, superando os R$ 34,7 milhões do 2T20 em

442,7%.

Na comparação com o trimestre anterior, as vendas líquidas foram

127,4% superiores, impulsionadas pela reabertura dos stands e pelo

sucesso dos lançamentos realizados.

No 2T21, a Mitre realizou 2 lançamentos, o Haus Mitre Campo Belo

e o Haus Mitre Residences 370, totalizando R$ 237 milhões de Valor

Geral de Vendas em 415 unidades.

Das unidades lançadas, 219 já foram vendidas e, somadas às 146

unidades vendidas do estoque, totalizam 365 unidades vendidas no

trimestre.

No ano, a Mitre já lançou R$ 356 milhões em VGV. No mesmo

período de 2020 não houve lançamento.

“Nos últimos 12 meses, a companhia alcançou R$1,28 bilhões de

VGV lançado, evidenciando sua capacidade de execução, e reforça seu

Guidance de lançar entre R$ 1,5 e R$ 2 bilhões em 2021”, afirmou a

Mitre em um comunicado.

Segundo a empresa, todos os lançamentos do ano atingiram níveis

extremamente satisfatórios de vendas, com 48,8% em VGV vendido, na

média, ao final do trimestre.

O Índice de Vendas sobre Oferta no 2T21 foi de 29,5%, comparado

a 16,8% no 1T21 e 30,9% no 2T20. O aumento de 12,8 p.p., em

comparação ao trimestre anterior, mais uma vez comprova a qualidade

dos produtos Mitre e a assertividade da estratégia de desenvolver

os melhores empreendimentos de cada bairro. No trimestre, a

Companhia atingiu um VSO de lançamento de 57,0%.

VISÃO DO MERCADO

Bradesco BBI

Na avaliação do Bradesco BBI, embora a Mitre tenha mostrado

notável velocidade de vendas durante o trimestre, ela está se

tornando cada vez mais dependente de lançamentos de dimensionamento

para manter as engrenagens funcionando.

Do lado positivo, o pipeline da empresa não deve ser incomodado

por atrasos nas aprovações tanto quanto seus pares, uma vez que

desenvolve projetos menores e mais simples (muitas vezes sujeitos a

uma via rápida de licenciamento, “Aprova Rápido”).

“No entanto, muito mais lançamentos estão programados para um

segundo trimestre apertado do que a empresa já tem em seu

currículo, apesar do volume dos últimos 12 meses apresentar um

sólido VGV lançado de R$ 1,2 bilhão”, apontam os analistas.

Bradesco BBI tem recomendação neutra e preço-alvo de R$

19,00…

BTG Pactual

Na avaliação do BTG Pactual, a prévia operacional da Mitre

Realty no segundo trimestre veio morna, com as vendas líquidas de

R$ 188 milhões sendo 7% maiores que o projetado enquanto os

lançamentos de R$ 237 milhões foram 33% menos que os analistas

Gustavo Cambauva e Elvis Credendio esperavam.

“O resultado foi razoável, com lançamentos fracos (explicado

pela pandemia e demora em alvarás), mas as vendas foram fortes (com

demanda aquecida)”, explica o relatório. O banco aponta que a

empresa tem forte potencial de crescimento, com bom banco de

terrenos e diretoria comprometida.

O BTG Pactual tem recomendação de compra para Mitre Realty com

preço-alvo de R$ 20,00…

Eleven Financial

A Mitre reafirmou que irá lançar entre R$ 1,5 bilhão e R$ 2,0

bilhões em 2021, o que acreditamos factível, dado o bom momento de

vendas do mercado imobiliário e seu histórico recente de

lançamentos, já que no 2S20 a companhia lançou R$ 920,1 milhões em

VGV, totalizando nos últimos doze meses R$ 1,3 bilhão. Além disso,

sua estrutura de capital desalavancada e baixo nível de estoque

pronto são bons fundamentos para que haja um maior volume de

lançamentos nos próximos trimestres.

Com atuação nos segmentos de média e média-alta renda na cidade

de SP e presença em regiões menos concorridas com alta demanda e

pouca oferta, a Mitre possui duas linhas de produtos distintas:

Raízes, focada no público de média renda, e Haus Mitre, voltada

para o público de média-alta renda. Ambas as linahs de produto são

customizadas para cada região, com metragens e tipologias

variadas.

Como vantagens competitivas vemos modelo de negócio

verticalizado e diversificação de produto, diversificação do

produto, com projetos icônicos focados em geração de valor e novo

estilo de vida, baixo estoque, tornando a estrutura da companhia

mais leve em termos de eficiência de custos.

A Eleven acredita que os principais riscos podem ser atraso na

obtenção de alvarás e nas obras, afetando os riscos de execução do

plano de crescimento, dificuldade no crescimento do banco de

terrenos seja por conta da localização ou questões de preço e alta

concentração do mercado de atuação em SP.

Eleven tem recomendação de compra com preço-alvo de R$

20,00…

A empresa pretende divulgar os resultados do 2T21

no dia 09 de agosto.

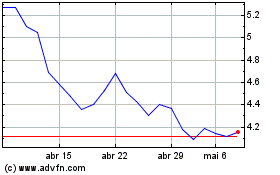

MITRE REALTY ON (BOV:MTRE3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

MITRE REALTY ON (BOV:MTRE3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024