Magazine Luiza aprova emissão de R$ 2 bilhões em debêntures

27 Dezembro 2021 - 9:35AM

ADVFN News

O Conselho de Administração do Magazine Luiza aprovou a proposta

de emissão de R$ 2 bilhões em debêntures. Esta será a décima

primeira série de emissões.

O comunicado foi feito pela empresa (BOV:MGLU3) na sexta-feira

(24).

Serão emitidas 2 milhões de debêntures, ao valor nominal de R$ 1

mil. Todas serão nominativas e escriturais, em série única, da

espécie com garantia flutuante, não conversíveis em ações. Elas

serão objeto de distribuição pública, com esforços restritos, nos

termos da Instrução 476 da CVM.

As debêntures terão prazo de vigência de 1.826 dias a partir da

data de emissão, fixada em 23 de dezembro de 2021. Ou seja,

vencerão em 23 de dezembro de 2026. A amortização ocorrerá em duas

parcelas, sendo uma em dezembro de 2025 e outra no mesmo mês de

2026.

O valor nominal unitário não será atualizado monetariamente. As

debêntures renderão juros remuneratórios, calculados a partir da

primeira data de integralização, equivalentes a 100% da variação

acumulada das taxas médias diárias dos DI – Depósitos

Interfinanceiros – de um dia, over extra grupo, expressa na forma

porcentual ao ano, base 252 dias úteis (taxa DI), acrescida

exponencialmente de sobretaxa de 1,25% ao ano.

Informações Broadcast

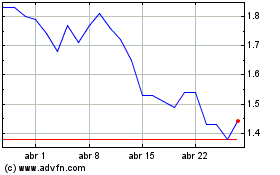

MAGAZINE LUIZA ON (BOV:MGLU3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

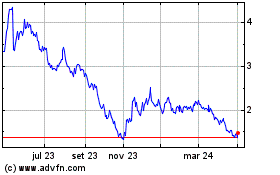

MAGAZINE LUIZA ON (BOV:MGLU3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024