Eletrobras submeteu à CVM pedido de registro da oferta pública de distribuição primária de ações ON, na CVM e na SEC

27 Maio 2022 - 10:18AM

ADVFN News

A Eletrobras submeteu à Comissão de Valores Mobiliários (CVM)

pedido de registro automático da oferta pública de distribuição

primária de ações ordinárias, inclusive sob a forma de American

Depositary Shares (ADS), representados por American Depositary

Receipts (ADR), que resultará na privatização da companhia, na CVM

e na Securities and Exchange Comission, conforme antecipou o

Broadcast.

O fato relevante foi feito pela companhia (BOV:ELET3)

(BOV:ELET5) (BOV:ELET6) nesta sexta-feira (27).

O processo global envolve uma oferta primária inicialmente de

627.675.340 novas ações e secundária de 69.801.516 ações do

acionista controlador, a União. A fatia primária será ainda

ofertada no formato de American Depositary Receipts (ADS) para

atender os investidores estrangeiros. O fechamento do bookbuilding,

que fixará o preço da ação, está previsto para 9 de junho.

A expectativa é que a oferta da Eletrobras envolva R$ 30 bilhões

no total. A oferta da Eletrobras tem como coordenadores líderes o

BTG Pactual, o Bank of America, Itaú BBA, Goldman Sachs e XP

Investimentos. Participam ainda do sindicato, mas não como líderes,

o Bradesco BBI, Caixa Econômica Federal, Citi, Credit Suisse, JP

Morgan, Morgan Stanley e Safra.

Informações Broadcast

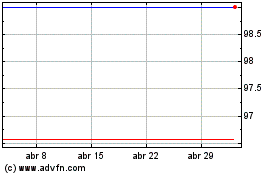

ELETROBRAS PNA (BOV:ELET5)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

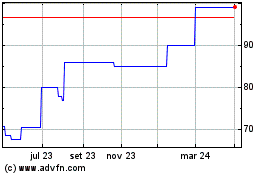

ELETROBRAS PNA (BOV:ELET5)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024