Em sua batalha para voltar ao crescimento depois do tumulto

causado pela pandemia, o grupo aeroespacial e de defesa brasileiro

Embraer está imaginando um futuro, nem tão distante, de táxis

voadores e aviões elétricos.

Mas em seu esforço por dobrar seu faturamento em cinco anos, a

terceira maior fabricante de aviões comerciais do planeta deposita

suas esperanças em uma previsão mais prosaica: a de que a

recuperação nas viagens aéreas envolverá uso maior dos jatos de

passageiros de menor porte que são seu nicho de mercado.

Depois de anos de desordenamento no setor mundial de aviação, a

Embraer deve sair do vermelho em 2022, de acordo com seu

presidente-executivo Francisco Gomes Neto.

“Esperamos produzir lucro líquido, ao final do ano. Esse é um

passo importante”, ele disse ao Financial Times em uma entrevista

na sede da Embraer, em São José dos Campos. “Nosso plano é de um

grande crescimento… isso se segue à retomada dos voos domésticos,

que é a função à qual nossos jatos se enquadram”.

Uma disparada de 45% nos preços de suas ações fez da empresa a

companhia de melhor desempenho no índice Bovespa, a referência do

mercado brasileiro de ações, em 2021. Depois de demitir 2,5 mil

trabalhadores durante a pandemia, uma campanha de melhora de

eficiência e redução de dívidas ajudou a Embraer a voltar a um

fluxo de caixa livre positivo. Ao acelerar a produção, a empresa

anunciou recentemente a criação de mil novos postos de

trabalho.

Mas para convencer os investidores, especialmente depois de uma

queda acentuada em suas ações este ano, a Embraer (BOV:EMBR3)

precisa superar o ceticismo quanto à sua capacidade de se expandir

ainda mais, em um setor de aviação civil dominado pela Boeing e

Airbus.

As dúvidas quanto à forma e direcionamento futuros de uma

empresa vista como a joia da coroa na indústria brasileira foram

agravadas pelo colapso acrimonioso de um plano de união com a

Boeing. Não muito depois que os aeroportos foram fechados, no

início da pandemia, a gigante americana encerrou um acordo de joint

venture que teria lhe dado 80% de participação nas operações de

aviação comercial da Embraer, por US$ 4,2 bilhões (R$ 20,9

bilhões).

Gomes Neto descartou quaisquer vendas de ativos importantes ou

uma cisão da empresa, declarando que “estamos abertos a outras

parcerias, mas não do tipo que desmembraria a companhia ou

envolveria a venda de alguma de suas partes”. Com a meta de

duplicar a receita reduzida do ano passado, para cerca de US$ 4,2

bilhões anuais até 2026, ele acrescentou que o maior potencial

estava em elevar o faturamento da divisão de aviação comercial.

A Embraer é a maior produtora de jatos de transporte regional,

que tradicionalmente tem até 120 assentos, servem a trajetos mais

curtos e são mais populares na América do Norte.

A empresa antecipa que entregará de 60 a 70 aviões civis em

2022, ante 48 no ano passado, e pode chegar a um total próximo das

100 unidades anuais no final do período de cinco anos, disse Gomes

Neto. Em comparação, a Airbus planeja produzir 720 jatos por

ano.

No último quarto de século, as companhias de aviação migraram

para aviões de maior porte, em um esforço para ganhar eficiência no

uso de combustível e reduzir os custos unitários.

Um pilar da estratégia da Embraer é o seu avião “E2” de médio

alcance, a segunda geração de sua família E-Jet, e um avião maior

do que sua linha principal de modelos regionais. Capazes de

transportar entre 80 e 146 passageiros, os novos modelos se

enquadram mais ao mercado convencional de jatos de fuselagem

estreita e, segundo a companhia, produzem menos ruído e menos

emissões de dióxido de carbono por assento.

Executivos da Embraer acreditam que haverá mudanças nos padrões

do transporte aéreo depois da Covid-19, com crescimento menor nas

viagens aéreas, menos viagens de negócios e mais pessoas se mudando

para cidades pequenas, o que favoreceria o uso dos jatos menores

que ela produz. “As companhias de aviação vão procurar por aviões

que atendam a esse nível de demanda”, disse Rodrigo Silva e Souza,

vice-presidente de marketing de aviação comercial da Embraer.

Mas a fabricante brasileira continua de fora da categoria de

aparelhos onde existe mais demanda por parte das companhias de

aviação, disse Stephen Trent, analista do Citi.

“A posição que eles ocupam no mercado aeroespacial mundial, no

momento, certamente parece oferecer perspectivas melhores do que as

que eles tiveram nos dois últimos anos”, ele disse. “Mas, em longo

prazo, continuo preocupado por não existirem tantas companhias de

aviação assim superinteressadas naquela categoria de avião”.

Nos 10 anos até 2031, a projeção é de que sejam entregues 13 mil

aviões com capacidade superior a 150 passageiros, de acordo com

dados da consultoria Cirium. Para os jatos regionais de entre 85 e

150 passageiros, a categoria na qual a Embraer opera, a previsão é

de apenas 3,5 mil entregas.

A companhia brasileira precisa ter em mente o destino de sua

adversária histórica nos jatos regionais, a Bombardier, antiga

campeã da indústria canadense, que quase faliu depois de tentar

competir diretamente com a Airbus e Boeing no mercado de jatos de

passageiros convencionais com a C-Series, composta por modelos

pequenos e de fuselagem estreita. As duas rivais maiores derrotaram

a desafiante e a tiraram do mercado; o programa C-Series foi

vendido à Airbus em 2017 e a Bombardier abandonou completamente o

campo da aviação comercial, para se concentrar em jatos

executivos.

“Continuamos a antecipar que os aparelhos maiores da Airbus e

Boeing dominem o mercado de jatos de fuselagem estreita, o que

inclui a categoria de modelos menores”, disse Rob Morris, que

comanda a divisão mundial de consultoria da Cirium, a Ascend by

Cirium.

Excetuada a similaridade entre seu modelo E195-E2 e a C Series

da Bombardier, agora conhecida como Airbus A220, na maioria dos

segmentos de negócios a Embraer não concorre diretamente com a

Boeing e Airbus, dizem executivos da empresa brasileira. No

entanto, o menor dos três modelos de sua família E2 enfrenta um

obstáculo em termos dos contratos sindicais dos pilotos americanos,

que limitam o peso e capacidade dos aviões empregados pelas

afiliadas regionais das grandes companhias de aviação.

Fora da aviação comercial, que responde por cerca de um terço

das receitas do grupo, a Embraer está se beneficiando de um boom

mundial de jatos executivos. A empresa antecipa vender até 110

deles em 2022, ante 93 em 2021.

Embora o ritmo possa se desacelerar nos próximos anos, disse

Gomes Neto, haveria uma “aterrissagem suave”, com crescimento

continuado. “Temos toda nossa produção vendida praticamente até o

final de 2023, e já estamos vendendo para entrega no segundo

semestre de 2024”, ele disse.

O executivo acrescentou que tensões geopolíticas causadas pela

guerra na Ucrânia haviam elevado o interesse por dois dos aviões

militares da Embraer: o avião de combate A-29 Super Tucano e o

avião de transporte C390 Millenium —ainda que a força aérea

brasileira recentemente tenha reduzido seus pedidos deste último

modelo de 28 para 22.

Outra aposta para o futuro é em um avião elétrico de decolagem e

pouso vertical, conhecido pela sigla eVTOL. A divisão Eve da

Embraer, recentemente cindida em forma de uma Spac (companhia de

aquisição para propósitos especiais) nos Estados Unidos, tem

pedidos em valor de US$ 5 bilhões (R$ 24, 9 bilhões) e quer iniciar

operações comerciais em 2026.

Embora as ações de diversas Spacs semelhantes que desenvolvem

táxis aéreos tenham despencado, porque os analistas estão

preocupados com as expectativas exageradas quanto ao setor,

analistas e executivos dizem que o histórico de teste e

certificação da Embraer dá vantagem à empresa sobre as startups

rivais. As concorrentes Boeing e Airbus também estão investindo

centenas de milhões de dólares nesse campo.

Outras áreas de interesse incluem uma linha de aviões de baixa

emissão de poluentes que está em desenvolvimento e uma nova geração

de turbopropulsores para companhias de aviação regionais.

Em curto prazo, porém, os investidores vão querer ver uma

melhoria financeira. O prejuízo líquido da Embraer se reduziu a US$

44,7 milhões (R$ 222,7 milhões) no ano passado, ante um déficit de

US$ 732 milhões (R$ 3,6 bilhões) em 2020. Mas uma paralisação da

produção relacionada à reintegração final da divisão de aviação

comercial contribuiu para um prejuízo de US$ 31,7 milhões (R$ 157,9

milhões) no primeiro trimestre.

As ações da Embraer caíram em cerca de 50% até agora este ano, o

que dá à empresa um valor de mercado de cerca de US$ 1,8 bilhão (R$

8,9 bilhões). Seu presidente atribui a queda a uma mistura de

frustração dos investidores quanto às projeções anunciadas pela

empresa, problemas de cadeia de suprimento, e o impacto mais amplo

do conflito ucraniano sobre o mercado de ações. A Boeing também

registrou queda, de 37%, e as ações da Airbus caíram em 5%.

Marjan Riggi, da agência de classificação de crédito Kroll Bond

Rating Agency, destacou o livro de pedidos da Embraer como um ponto

positivo —as encomendas atingem a marca de US$ 17,3 bilhões (R$

86,2 bilhões), o total mais alto em quatro anos— e também mencionou

a recuperação no setor de aviação regional dos Estados Unidos.

“Os números [trimestrais] ainda não parecem ótimos, mas vê-se

uma trajetória bem positiva”, ela disse.

Informações Folha de S. Paulo

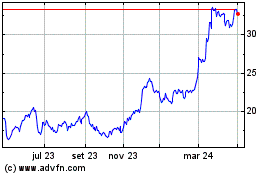

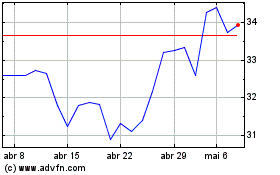

EMBRAER ON (BOV:EMBR3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

EMBRAER ON (BOV:EMBR3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024