O Grupo Carrefour Brasil apresentou lucro

líquido ajustado ao controlador de R$ 600

milhões, alta de 1,2% ante o apresentado no mesmo período de

2021.

A empresa pontua que, sem o Grupo Big – que teve a aquisição

concluída em junho -, o lucro líquido ajustado teria sido de R$ 631

milhões, 6,5% a mais que o apresentado um ano antes.

As projeções de consenso compiladas pela Refinitiv projetavam um

lucro de R$ 508,8 milhões no segundo trimestre, queda de cerca de

10% na comparação com igual período de 2021, quando o lucro foi de

R$ 566 milhões.

Conforme Stéphane Maquaire, CEO do Carrefour Brasil, o

crescimento foi impulsionado por um desempenho muito forte em todas

as unidades de negócios e em todos os canais. “O excelente

crescimento de vendas do Atacadão e Carrefour Varejo foi

impulsionado por um sólido desempenho na categoria de alimentos,

com volumes crescendo mesmo em um ambiente altamente inflacionário,

demonstrando a competitividade da nossa oferta em vários

formatos.”

A receita líquida somou R$ 24,006 bilhões no

segundo trimestre de 2022, alta de 35,9% na comparação com igual

etapa de 2021.

O ebitda – lucro antes de juros,

impostos, depreciação e amortização – ajustado ficou em R$ 1,7

bilhão, alta de 24,5%. Já a margem Ebitda consolidada ficou em

7,1%, 0,7 ponto porcentual mais baixa do que a apresentada um ano

antes. De acordo com Murciano, a empresa ainda tem melhorias para

fazer em relação à sua rentabilidade com ganhos de eficiência.

O lucro bruto atingiu a cifra de R$ 4,567 bilhões no segundo

trimestre de 2022, um aumento de 26,8% na comparação com igual

etapa de 2021. A margem bruta foi de 19% no 2T22, recuo de 1,4 p.p.

frente a margem do 2T21.

As vendas brutas consolidadas do Carrefour totalizaram R$ 26,5

bilhões — considerando as vendas do BIG em junho –, alta de 35,6%

sobre o 1T21. Excluindo as vendas do BIG, o resultado foi 25,5%

acima do mesmo período do ano passado.

As vendas líquidas da empresa alcançaram R$ 42,8 bilhões, um

crescimento equivalente a 25,8% sobre a base anual.

O volume total transacionado (GMV, na sigla em inglês) atingiu

R$ 1,5 bilhão no segundo trimestre de 2022, mais que dobrando em

relação ao mesmo período do ano passado e 31,9% acima do 1T22.

O GMV alimentar da divisão varejo também cresceu 20,5% no 1T22,

e a penetração da iniciativa de picking na loja (disponível em 100%

das lojas de Varejo) foi de 43%, demonstrando a relevância da

iniciativa, que traz melhores preços, sortimento e prazos de

entrega mais curtos para os clientes.

As despesas gerais e administrativas somaram R$ 2,869 bilhões no

2T22, um crescimento de 28% em relação ao mesmo período de

2021.

O faturamento do Banco Carrefour atingiu R$ 12,9 bilhões no

2T22, um aumento de 9,4% em relação ao 2T21, impulsionado tanto

pelo cartão Carrefour (+7,5% ou +R$ 573 milhões) quanto pelo cartão

Atacadão (+11,2% ou +R$ 454 milhões).

Em 30 de junho de 2022, a dívida líquida da companhia era de R$

17,044 bilhões, um crescimento de 97,9% na comparação com a mesma

etapa de 2021.

A dívida líquida encerrou junho em R$ 12,1 bilhões ou R$ 17

bilhões incluindo aluguéis e recebíveis descontados, o que

representou 2,7 vezes o Ebitda ajustado — uma alta frente o índice

de 1,55 vezes um ano antes. “Isso representa o pico do ano e

mantemos nossa expectativa de fechar o ano em não mais que duas

vezes considerando o Ebitda esperado do ano”, disse o

executivo.

⇒ Empréstimos

Os empréstimos líquidos de derivativos para cobertura atingiram

R$ 13,7 bilhões em junho de 2022, R$ 5,8 bilhões acima do mesmo

período de 2021, explicados principalmente pela aquisição do Grupo

BIG e pagamento integral em 6 de junho.

O grupo captou empréstimos bancários no valor de R$ 6,3 bilhões

(R$ 1,9 bilhão em setembro/21, R$ 2,9 bilhões em janeiro/22 e R$

1,5 bilhão em maio/22), além de recursos de linhas de crédito

rotativo firmadas com o Carrefour Finance de R$ 3,8 bilhões

(janeiro e maio/22). Isso foi parcialmente compensado pelo

pagamento líquido de R$ 5,3 bilhões realizado entre o 2T21 e o 2T22

referente ao vencimento da dívida.

Assim, a dívida líquida encerrou junho em R$ 12,1 bilhões ou R$

17 bilhões incluindo aluguéis e recebíveis descontados, o que

representou 2,7x EBITDA Ajustado LTM. Isso representa o pico do ano

e mantemos nossa expectativa de fechar o ano em não mais que

2x.

O custo líquido da dívida (inclui recebíveis descontados)

totalizou R$ 320 milhões no 2T22, R$ 241 milhões maior a/a,

explicado pelo aumento do nível de endividamento e também aumento

das taxas de juros no Brasil. O resultado financeiro líquido

atingiu -R$ 400 milhões no 2T22.

Sobre inadimplência, a taxa voltou a subir, e, questionada a

respeito, a direção ressalta que ela sobe a um ritmo menor que no

trimestre anterior.

A taxa de inadimplência de empréstimos não pagos atingiu 17,4%

de abril a junho, versus 17,1% de janeiro a março. “Esse número

veio perdendo o fôlego porque cresceu mais do quarto trimestre

(14,7%) para o primeiro (17,1%).

⇒ Investimentos

O capex total foi de R$ 658 milhões no 2T22 praticamente em

linha com o 2T21, com a manutenção de um forte plano de expansão

orgânica.

O aumento na manutenção a/a deveu-se principalmente à aceleração

da expansão do Atacadão ao longo de 2021, além do aumento da

inflação, que naturalmente impactou nossos custos. Incluindo o

efeito do IFRS 16 (direito de uso de arrendamento) a adição de

ativos fixos totais foi de R$ 717 milhões. Também tivemos o

pagamento de R$ 4,4 bilhões em 6 de junho referente à aquisição do

Grupo BIG.

Os resultados do

Carrefour (BOV:CRFB3) referentes suas operações do

segundo trimestre de 2022 foram divulgados no dia

26/07/2022. Confira o Press Release completo!

Teleconferência

O Carrefour Brasil realizou sua teleconferência de resultados do

segundo trimestre e, nela, divulgou alguns planos da companhia para

o futuro – como destaque, ficaram as perspectivas que o grupo tem

para o seu braço digital e também para o seu processo de sinergias

com o BIG, adquirido em junho.

Em abril, o Carrefour anunciou a chegada de Samuel James como

seu novo diretor executivo de Transformação Digital e englobou os

esforços desta frente, tanto do seu braço de varejo como do

atacado, sob uma única pasta.

A companhia destacou, no segundo trimestre, que o canal online

representou 3,4% das vendas totais do Atacadão (número 1,1 ponto

percentual maior na base trimestral), chegando a R$ 1 bilhão.

As vendas gerais online atingiram R$ 1,5 bilhão no período, mais

que dobrando em relação ao mesmo segundo trimestre do ano passado e

crescendo 31,9% na base sequencial.

“Estamos trabalhando em um novo aplicativo na frente de

digitalização, que trará novos benefícios ao usuário”, comentou

Stephane Maquaire, diretor executivo (CEO) do Carrefour. “Além

disso, buscamos integrar o digital e as lojas físicas. O que está

funcionando muito bem. Levou a um aumento das vendas de

eletrodomésticos em junho, por exemplo, braço que estava

performando muito mal”.

A perspectiva do Carrefour é que o e-commerce aumentará sua

contribuição positiva nos próximos resultados, sendo que os canais

digitais já estariam sendo muito mais rentáveis do que no

passado.

“O modelo digital do Atacadão já é rentável. Temos margem e

vendas adicionais. Estamos utilizando uma estrutura de delivery já

pronta no modelo business to business e contando com um ticket

médio muito alto”, explicou o diretor financeiro (CFO) David

Murciano.

No varejo, a inovação chamada In Store Picking, que consiste na

compra pelo aplicativo do Carrefour, teve penetração de 43% em

todas as lojas do grupo.

Apesar da rentabilidade deste último canal ser menor, segundo

Murciano, o Carrefour vem trabalhando nesta frente. “Temos que

lembrar que o modelo digital é multicanais. Não temos de olhar

apenas a rentabilidade do e-commerce apenas, mas também que essas

operações nos trazem dados e melhor conhecimento dos nossos

clientes. É uma construção para o longo prazo”, defendeu o CFO.

Apesar de o canal digital estar crescendo principalmente por

conta do segmento alimentar, o grupo espera estar bem posicionado

para surfar através dele as vendas de eletrônicos e

eletrodomésticos durante a Black Friday e também nos preparativos

para a Copa do Mundo de 2022. “Temos uma oportunidade enorme nesta

frente, devido a novas iniciativas que estão implementando”,

comentou Maquaire.

Carrefour espera também avançar em sinergias com o Grupo

BIG

No dia 6 de junho, o Carrefour terminou o processo de aquisição

do Grupo BIG e, neste mesmo mês, começou o processo de integração

dos 80 pontos de venda da companhia adquirida. 16 lojas BIG já

estão sendo convertidas para lojas do Atacadão e do Carrefour.

A aquisição pesou levemente no resultado do segundo trimestre da

companhia, sendo apontada por analistas como parcialmente

responsável pelos recuos das margens de lucratividade.

“Tivemos 13 lojas BIG convertidas para Atacadão e três para

Carrefour. Agora, a próxima onda de conversões começa em setembro.

Estamos muito focados nessa transação e estaremos mais bem

posicionados para oferecer aos clientes as melhores ofertas e para

gerar mais valor para nossos acionistas”, comentou o CEO.

Apesar da animação, os executivos do Carrefour afirmaram que

preferem, até então, não traçar guidances nesta frente, apesar de

verem convergências na integração. Segundo os executivos, a

“jornada de sinergia está apenas começando” e não é possível, até

então, tirar tirar conclusões e fazer projeções para o ano.

“O que sabemos é que o segundo semestre tem sazonalidade

favorável. Não temos preocupações com margens. Temos melhoras

sequenciais no varejo e pretendemos ver o fim da conglomeração do

BIG”, apontou Murciano.

A companhia, por fim, espera também ver seus números

impulsionados no futuro próximo pelo auxílio emergencial, que deve

melhorar algumas disparidades regionais e sociais, além de

continuar a beneficiar, principalmente, o rendimento do

Atacadão.

“Com inflação mais alta, houve maior frequência dos clientes nas

lojas, queda do ticket médio e menos itens por cesta”, disse

Murciano. “O consumo não cíclico foi destaque, principalmente dos

produtos únicos, como horftruit, que avançaram 82% no ano. O

cliente do Atacadão é mais sensível à inflação, mas temos o melhor

posicionamento de preço. Nós nos beneficiamos do fluxo de procura

por preços menores e esperamos que isso continue”.

VISÃO DO MERCADO

BTG Pactual

O Carrefour apresentou resultados sólidos no 2T22, acima de

nossas estimativas (excluímos os resultados do Grupo Big,

consolidados em junho, para preservar a comparabilidade).

O SSS (vendas em mesmas lojas) do segmento de alimentos cresceu

19,4% a/a (vs. nossa projeção de 16%), garantindo um crescimento de

vendas de 25% a/a (5% acima de nossa expectativa). O SSS do

Atacadão cresceu 22,4% a/a (vs. nossa estimativa de 19%), enquanto

as vendas cresceram 29,4% a/a (5% acima de nossa projeção), também

impulsionadas por 24 aberturas de lojas nos últimos 12 meses (mais

2 novas localizações de atacado).

Na divisão de varejo, o Carrefour apresentou crescimento de SSS

de 10,5% a/a ex-postos de gasolina (estimávamos 8,9%), com o

segmento alimentar crescendo 17,1% a/a e o segmento não alimentício

estável a/a.

Em sua plataforma digital, o CRFB registrou um GMV de ecommerce

de R$ 1,5 bilhão (+102% a/a), com sua operação de marketplace

respondendo por 33% das vendas digitais de não-alimentos, enquanto

o e-commerce de alimentos cresceu 225% a/a para R$ 814 milhões.

BTG Pactual tem recomendação de compra com preço-alvo de R$

26,00…

Eleven Financial

A equipe de análise da Eleven ressalta que “mesmo diante de um

cenário macroeconômico desafiador, com um quadro inflacionário que

comprime o poder de compra da população, o Carrefour reportou um

resultado positivo no 2T22 e acima das expectativas”.

A Eleven destaca que as vendas no segmento não alimentar ainda

são impactadas pelos desafios enfrentados no segmento dos

eletroeletrônicos com a piora da economia.

A Eleven também sinaliza que mais uma vez o destaque do

trimestre ficou para o desempenho do Atacadão, com crescimento de

mesmas vendas e da receita bruta, “resultado de seu formato mais

competitivo em preço, performance na campanha de aniversário da

bandeira e boa execução de seu plano de expansão de lojas”.

Eleven mantém recomendação de compra com preço-alvo de R$

24,00…

Itaú BBA

Em relatório, o Itaú BBA escreveu que os números do Carrefour

Brasil no 2T22 superaram estimativas de cima (receita) para baixo

(lucro). A divisão Cash & Carry (C&C) foi o destaque,

apresentando forte dinamismo de vendas e elasticidade preço-demanda

positiva.

Já a divisão de varejo apresentou números melhores do que o

esperado, com a rentabilidade voltando a patamares históricos. O

banco apresentou rentabilidade sólida, em linha com as

expectativas. O resultado final foi 17% acima da estimativa do BBA

de uma melhor alíquota efetiva de imposto.

Segundo o BBA, a divisão de varejo apresentou vendas sólidas

(aumento de SSS de 10,5%), levando a rentabilidade de volta aos

níveis históricos (margem EBITDA ajustada de 5,8%, 80 pontos-base

acima das estimativas).

Itaú BBA mantém recomendação de compra com preço-alvo

de R$ 24,00…

XP Investimentos

Para a XP, os resultados vieram acima das expectativas uma vez

que a rentabilidade do varejo e do Banco surpreendeu positivamente,

enquanto a performance do Atacadão permaneceu sólida. “O principal

destaque foi a performance de vendas, com vendas mesmas Lojas (SSS,

na sigla em inglês) crescendo duplo dígito tanto no Atacarejo como

no segmento alimentar do varejo.”

As vendas líquidas (ex-BIG) subiram 25% na base anual, “puxadas

por uma performance sólida em todos segmentos, com o alimentar

reportando vendas mesmas lojas em nível de duplo dígito e o Banco

escalando seus novos produtos financeiros”, explica XP.

O Atacadão foi novamente o destaque, na opinião da XP, com

crescimento de vendas em +30% na comparação ano a ano puxado por um

forte crescimento orgânico (+22.4% A/A), frente ao aniversário do

Atacadão, crescimento de volumes e inflação, e o plano de expansão

da companhia (+24 lojas nos últimos 12 meses).

Entretanto, a margem Ebitda (Ebitda sobre receita) tenha ficado

levemente pressionada (-0,2 ponto percentual na base anual) “uma

vez que a alavancagem operacional não foi suficiente para compensar

a queda na margem bruta”, comenta XP.

Apesar da operação de varejo ser mais exposta ao macro, com

queda de margem em 1,4 ponto percentual (p.p.) ano a ano para

sustentar crescimento de vendas, a margem Ebitda veio acima do

esperado, em 5,8% uma vez que a alavancagem operacional compensou

parte desse efeito. Já para o Banco Carrefour, o Ebitda também veio

acima do esperado, em R$ 290 milhões, uma vez que a carga de risco

veio mais controlada enquanto a companhia sinalizou uma

estabilização / pequena queda para frente.”

XP mantém recomendação neutra com preço alvo de R$ 19,00…

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão, Reuters

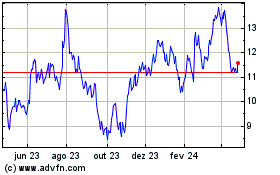

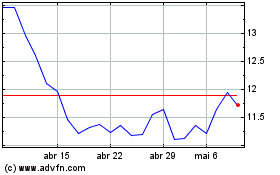

CARREFOUR ON (BOV:CRFB3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

CARREFOUR ON (BOV:CRFB3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024