O Santander Brasil obteve lucro líquido

gerencial de R$ 1,689 bilhão no quarto trimestre de 2022,

o que representa queda de 45,9% na comparação com o terceiro

trimestre e de 56,5% ante o mesmo período de 2021. O lucro

societário do Santander ficou em R$ 1,609 bilhão entre outubro e

dezembro, com queda de 47,1% no trimestre e 57,6% em 12 meses.

O lucro líquido foi de R$ 12,9 bilhões em 2022 com queda de

21,0% se comparado com o mesmo período do ano anterior. O ano foi

marcado pelo aumento das provisões em 72,7%, diante da maior

inadimplência de clientes pessoas físicas. Além disso, as margens

do Santander foram pressionadas por perdas da tesouraria, diante do

impacto negativo da alta dos juros sobre a carteira de títulos do

banco.

“Iniciamos um processo de ajuste operacional no quarto trimestre

de 2021. Buscamos nos posicionar adequadamente para enfrentar um

ambiente macroeconômico que se provava mais desafiador, com

potenciais repercussões nas dinâmicas de crédito”, afirma no

comunicado o CFO do Santander Brasil, Angel Santodomingo. Ele

aponta ainda que o banco começa 2023 com um balanço sólido e uma

carteira de crédito de maior qualidade. “Continuaremos a crescer de

forma sustentável”, diz.

A margem financeira bruta alcançou R$ 12, 517

bilhões no quarto trimestre de 2022, com queda de -0,6% em relação

ao 3T22 refletindo principalmente o menor resultado com clientes no

período que apresentou queda de -2,6%. Em doze meses

alcançou R$ 51.827 milhões em 2022, apresentando queda de

6,8%, refletindo menores resultados com margem de mercado, dada à

sensibilidade negativa ao aumento da taxa de juros.

As margens do Santander caíram 11,6%, enquanto a receita com

serviços subiu 1,9%, para R$ 5,075 bilhões. Nas margens, o banco

observou novo impacto da tesouraria, que acumula resultados

negativos diante da alta da Selic.

No trimestre, a margem com mercado, que contabiliza os

resultados com tesouraria, foi negativa em R$ 1,265 bilhão, contra

ganho de R$ 1,744 bilhão no mesmo período do ano anterior.

Na margem com clientes, que reflete o resultado com operações

para empresas ou pessoas físicas, o resultado foi de R$ 13,781

bilhões, alta de 11% no espaço de um ano. Segundo o Santander, o

crescimento se deu diante do maior volume de crédito e também do

maior spread (diferença entre custo de captação e juros cobrados

nos empréstimos).

A carteira de crédito totalizou R$ 489.687

milhões em dezembro de 2022, aumento anual de 5,8% (ou 6,5%

desconsiderando o efeito da variação cambial), com todos os

segmentos apresentando crescimento no período, sendo 8,4% em pessoa

física, 7,5% em pequenas e médias empresas, 2,9% em grandes

empresas e 1,8% em financiamento ao consumo. As originações a

partir de janeiro de 2022 vem apresentando um perfil mais adequado

e já representam 48% de participação da carteira total.

A carteira de crédito ampliada, que inclui

outras operações com risco de crédito e avais e fianças, encerrou o

ano em R$ 572.663 milhões, com aumento anual de 6,7% (7,3%

desconsiderando o efeito de variação cambial) e crescimento de 1,2%

no trimestre (ou 1,5% desconsiderando o efeito da variação

cambial).

A carteira de pessoas físicas, que é a mais relevante para o

Santander, cresceu 2,7% no trimestre e 8,4% em 12 meses, para R$

226,302 bilhões no fim de dezembro. O segmento foi impulsionado

pelas linhas de cartão de crédito (+5,4% na margem), agro (+4,6%) e

consignado (+3,7%).

A carteira de financiamento ao consumo totalizou R$ 67.970

milhões, aumento de 1,8% no ano, devido principalmente ao

crescimento da carteira de veículos para pessoa jurídica (37,0%).

No trimestre, a carteira apresentou estabilidade. Nosso LTV de

carteira alcançou 42,4%1.

A carteira de grandes empresas era de R$ 129,336 bilhões no fim

de dezembro de 2022, apontando queda de 1,6% em relação a setembro

e alta de 2,9% frente a dezembro do calendário anterior. A linha de

crédito rural caiu 6% no trimestre, enquanto capital de giro/outros

recuou 2,5%.

O saldo do crédito prorrogado alcançou R$ 18,7 bilhões em

dezembro de 2022, resultante da amortização de R$ 31,2 bilhões ou

62,6% ocorrida desde o 2T20.

O retorno sobre o patrimônio líquido (ROE, na

sigla em inglês) foi de 8,35% no 4T22, uma queda de 7,3 pontos

percentuais no trimestre. Em 2022, o índice ficou em 16,3%, 4,9

pontos percentuais abaixo em relação a 2021.

O Santander Brasil chegou a dezembro com R$ 1,047 trilhão em

ativos, alta de 8,9% em um ano. O banco comenta que o resultado

veio com a alta nos investimentos líquidos interbancários, da

carteira de crédito e também de câmbio.

No mesmo período, o patrimônio líquido da instituição chegava a

R$ 80,806 bilhões, alta de 4,5% em um ano.

As despesas líquidas com provisões para devedores

duvidosos (PDD) ficaram em R$ 7,364 bilhões, 18,6% acima

ante o trimestre anterior e 99,4% em relação ao quarto trimestre de

2021. Ao mencionar provisões, o banco não citou diretamente o caso

Americanas, mas destacou um “evento subsequente” no crédito de

atacado que afetou essa linha do resultado, sem mencionar o valor

provisionado. Segundo lista de credores, o Santander Brasil tem R$

3,65 bilhões a receber da varejista.

“A PDD, os indicadores de inadimplência e o custo de crédito se

mostram compatíveis ao momento e em linha com o esperado, com

safras novas concentradas em melhores ratings, destacando aqui as

medidas tomadas em função de maior seletividade”, afirma o

vice-presidente financeiro, Angel Santodomingo.

As receitas totais de prestação de serviços tiveram queda de

0,2% em 2022, no entanto, apresenta crescimento de 2,2% se

normalizarmos a saída da GetNet no ano passado.

No quarto trimestre de 2022, a receita atingiu R$ 5,075 bilhões,

representando aumento de 7,2%.

Segundo o banco, o resultado foi influenciado por Seguros

(efeitos sazonais de renovação apólice de seguro de vida e mudança

de registro de competência de corretagem de Seguros), Cartões e

Receita de Administração de Fundos, Consórcios e Bens.

As despesas gerais totalizaram R$ 6,049 bilhões, com expansão de

6,3% no trimestre e 7,7% em um ano.

As receitas de prestação de serviços e tarifas bancárias

totalizaram R$ 19.308 milhões em 2022, com destaque para o 4T22,

acima de R$ 5,0 bilhões, sendo que a maior transacionalidade

minimizou o impacto do menor volume de crédito. O incremento anual

de 2,3% foi influenciado por maiores receitas de cartões e

corretagem e colocação de títulos.

O índice de inadimplência passou de 3% no terceiro para 3,1% no

quarto trimestre, com aumento de 1,3% para 1,4% no segmento de

pequenas e médias empresas. A inadimplência das pessoas físicas

ficou estável a 4,3%.

A inadimplência total registrada em 2022 subiu 0,4 ponto

percentual frente o fechamento de 2021, com alta de 0,7 ponto para

a pessoa física. As dívidas vencidas por mais de 90 dias das

empresas subiram 0,1 ponto percentual frente o final do ano

anterior.

O índice de Basileia atingiu 13,9%, o que representa uma redução

de 1,0 p.p. em comparação com o mesmo período do ano anterior,

principalmente devido ao aumento de 6,3% nos ativos ponderados pelo

risco, com destaque para o risco de crédito.

No trimestre, o índice de Basileia apresentou redução de 0,5

p.p., impulsionado tanto pela queda de 3,5% do Patrimônio de

referência (PR), principalmente em função do aumento nas deduções,

quanto pelo aumento nos ativos ponderados pelo risco (RWA) no

período.

O índice de Basileia supera em 2,4 p.p. a soma dos requerimentos

mínimos do Patrimônio de Referência e Adicionais de Capital

Principal.

Os resultados do Santander (BOV:SANB3) (BOV:SANB4) (BOV:SANB11)

referente a suas operações do quarto trimestre de 2022, foram

divulgados no dia 02/02/202. Confira a apresentação oficial dos

resultados!

Teleconferência

A teleconferência sobre os últimos resultados do Santander

Brasil (SANB11) mostrou o quanto os analistas estão ansiosos em

saber sobre o impacto do caso Americanas nos números do banco. Mas

trouxe pouco ou quase nenhum esclarecimento sobre o caso. O

Santander sequer confirmou a exposição do banco ao endividamento da

varejista, estimado em R$ 3,7 bilhões, de acordo com a lista de

credores que a Americanas entregou à Justiça.

Questionamentos sobre o caso foram trazidos assim que a sessão

de perguntas e respostas começou. Um analista fez um resumo do que

o mercado está ávido por saber: perguntou sobre o percentual que já

foi provisionado no quarto trimestre e como as próximas provisões

vão ocorrer. Mas as dúvidas não foram sanadas.

“Não vamos comentar nenhum caso particular desse evento”,

afirmou Mario Leão, CEO do banco. Ele justificou a resposta dizendo

que o grupo Santander, como um todo, não comenta nomes específicos,

mesmo reconhecendo a relevância do assunto. Tanto é que durante

toda a teleconferência o caso foi tratado como “um evento

subsequente”.

“Já tomamos providências sobre esse provisionamento. Assim como

qualquer outra provisão que fazemos em atacado e varejo, sempre

olhamos a carteira como filme e não um quadro estático”, afirmou

Leão. O CEO disse ainda que o banco vai fazer novas provisões

relacionadas ao caso de acordo com o seu desenrolar. “Não há ainda

uma decisão de como vamos prosseguir”.

Ainda que não tenha detalhado o impacto do caso Americanas no

balanço do Santander, Leão falou sobre como o banco deve lidar

daqui para frente com as operações de risco sacado, na qual a

instituição financeira antecipa os pagamentos a fornecedores de uma

empresa. Esse tipo de operação é apontado como principal vetor do

problema contábil das Americanas e alguns analistas chegaram a

questionar o futuro dessa modalidade.

Porém, o CEO do Santander afirmou que os empréstimos via risco

sacado não só vão continuar, como serão ampliados. “Risco sacado é

nosso principal negócio em clientes de atacado”, explicou Mario

Leão. Segundo o CEO, esse é um produto que vem evoluindo nos

últimos anos e o banco continua mantendo uma relação saudável com

vários fornecedores empresas âncoras.

Ele destacou o lançamento da plataforma SX, de antecipação de

recebíveis. “Acreditamos no negócio e o estamos ampliando”,

afirmou.

Por outro lado, os executivos do Santander disseram que o banco

vai continuar sendo conservador na concessão de crédito. Essa

postura, iniciada em 2021, tem afetado o avanço das margens

financeiras do banco. Ainda assim, não tem impedido que provisões e

a inadimplência continuem crescimento.

Angel Santodomingo, CFO do Santander Brasil, admite que a

originação e mix de crédito foram afetados por medidas mais

seletivas. Mas que o banco conseguiu ampliar a carteira de crédito

mantendo riscos sob controle. 65% da carteira de crédito para

pessoa física do banco, atualmente, é colateralizada.

Mario Leão afirma que a visão e o apetite do banco ainda não

mudaram e que a parte mais dura do ciclo de crédito começa este

ano. “Cresceremos nossa base de clientes este ano, mas ainda mais

importante que isso é fazer esses clientes serem mais ativos”,

afirmou. Leão reafirmou a obsessão do Santander Brasil em reduzir

custos de serviços, única estratégia possível, segundo ele, para

manter abrangência de mercado de forma rentável.

VISÃO DO MERCADO

O Citi também fez suas estimativas para o “impacto Americanas”

na instituição financeira e aponta que, mesmo sem ele, o ROE do

Santander seria ainda um fraco 11%. Apesar dos números a princípio

controlados de inadimplência, os analistas da casa destacam ser

preciso ter atenção quanto ao “NPL formation” (a variação do saldo

de créditos em atraso), que foi de 4,3% no terceiro trimestre para

5,6% no quarto trimestre, incluindo um portfólio vendido de R$ 600

milhões. Isso indica deterioração na qualidade dos resultados, em

um ritmo mais rápido.

“De uma forma geral, o resultado reforça nossa visão de que o

período de ROE de 20% do Santander ficou para trás e a principal

questão é qual é o novo ROE sustentável para o banco”, avalia o

Citi. Esse cenário deve pressionar os papéis por um bom tempo,

apontam os analistas.

Citi mantêm recomendação neutra com preço-alvo de R$ 29,00…

O Credit Suisse, por sua vez, destaca que o lucro ficou 27%

abaixo do esperado pela casa, estimando uma provisão de R$ 1,1

bilhão por Americana, mas com destaque negativo principalmente para

o NIM (Net Interest Margin, ou margem líquida de juros) abaixo do

esperado.

O Itaú BBA apontou que os resultados foram fracos no 4T22, mas

destacou que o lucro ficou em linha com suas estimativas.

Além do impacto da Americanas nas provisões, o Santander

destacou as fracas tendências operacionais sequentes.

A margem bruta total caiu 1% no trimestre devido aos spreads

mais baixos e resultados de tesouraria ainda negativos (R$ 1,3

bilhão negativos). As receitas de serviços recuperaram, avançando

7% no trimestre, com melhores tendências em seguros e cartões;

contudo, ainda assim ficaram aquém dos números esperados pela

casa.

A inadimplência esperada de 90 dias aumentou 10 pontos-base no

trimestre, para 3,1%; que os analistas estimam que teria sido de 40

pontos-base sem atribuições relevantes de carteira.

“Esperamos uma reação negativa das ações, apesar do já fraco

desempenho das ações dos bancos durante a semana”, avaliou o BBA em

relatório antes da abertura do mercado.

Os analistas destacaram que uma leitura para outros bancos

conecta principalmente o Bradesco com rating underperform

(desempenho abaixo da média do mercado, equivalente à venda), que

deve apresentar desafios semelhantes, enquanto espera-se que o

Banco do Brasil apresente um conjunto de resultados totalmente

diferente devido à diferente qualidade de crédito e dinâmica da

margem de lucro.

O Morgan Stanley também destaca o NIM decepcionante, com queda

trimestral de 1%; “a gestão da companhia apontou que a mudança de

mix para empréstimos de menor risco é parcialmente culpada”,

apontou o banco.

O banco americano também avalia que a empresa adicionou R$ 1

bilhão em provisões para perdas com empréstimos neste trimestre

citando um “evento subsequente” e relaciona à Americanas, mas

aponta ser difícil entender qual é a exposição real, quanto está

provisionado e até que ponto esse aumento das provisões ajuda a

cobrir a exposição total.

Mas reforça: “o salto nas provisões de fato parece ser

impulsionado pela Americanas, já que o restante dos números de

inadimplência parece bom: o índice de inadimplência foi de 3,1%,

contra 3,0% no 3T22 e o índice de inadimplência do consumidor ficou

estável em 4,3%. Os empréstimos renegociados tiveram o menor

aumento trimestral dos últimos 12 meses”, avalia.

De qualquer forma, também apontou que as ações provavelmente

ficariam sob pressão hoje devido ao número abaixo do esperado e à

falta de visibilidade de quanto ainda falta para cobrir o “risco

Americanas”.

“Na nossa visão, o Santander apresentou resultados fracos no

4T22, sendo fortemente impactado pelo provisionamento da dívida da

Americanas, que prejudicou os resultados do banco”, apontam em

relatório Renan Manda e Matheus Guimarães, analistas da XP.

Os analistas apontam que, por um lado, a abordagem mais seletiva

do banco na concessão de crédito ao longo de 2022 resultou em um

crescimento mais lento de sua carteira de crédito (alta de 5,8% na

base anual), pressionando sua margem financeira bruta (NII) no 4T22

para R$ 12,5 bilhões (queda trimestral de 0,6%). Por outro lado,

essa abordagem cautelosa permitiu ao banco manter sob controle suas

taxas de inadimplência, com a inadimplência aumentando ligeiramente

para níveis ainda saudáveis em 3,1%.

A XP destacou, de forma geral, esperar uma reação negativa das

ações aos fracos resultados e reiterou visão conservadora sobre a

ação.

XP tem recomendação neutra com preço-alvo de R$ 34,00…

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão, Reuters, Suno

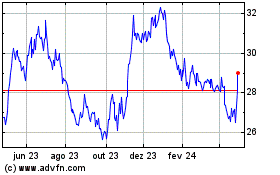

SANTANDER BR (BOV:SANB11)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

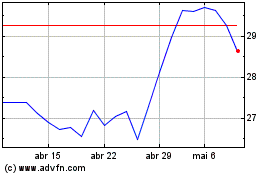

SANTANDER BR (BOV:SANB11)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024