Multiplan (MULT3): lucro líquido de R$ 239 milhões no 4T22, crescimento de 11,9%

10 Fevereiro 2023 - 3:18PM

ADVFN News

/jornal/2023/02/multiplan-mult3-lucro-liquido-de-r-239-milhoes-no-4t22-crescimento-de-11-9/

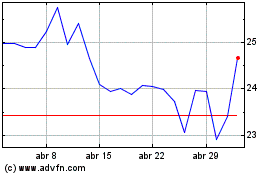

MULTIPLAN ON (BOV:MULT3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

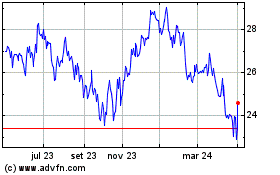

MULTIPLAN ON (BOV:MULT3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024