Copel contrata bancos para oferta de ações de privatização da companhia

29 Maio 2023 - 10:10PM

ADVFN News

A Companhia Paranaense de Energia – Copel passará a atuar junto

a instituições de mercado, com objetivo de estruturar potencial

oferta pública de distribuição primária e/ou secundária de ações

ordinárias ou certificados de depósito de ações (units) de sua

emissão, no âmbito do processo de transformação em sociedade com

capital disperso e sem acionista controlador.

O comunicado foi feito pela companhia (BOV:CPLE6) nesta

segunda-feira (29).

A Copel engajou o sindicato de instituições financeiras formado

pelo Banco BTG Pactual, o Banco Itaú BBA, o Banco Bradesco BBI, o

Morgan Stanley e o UBS Brasil Corretora de Câmbio, Títulos e

Valores Mobiliários para atuar na qualidade de coordenadores na

estruturação da potencial oferta.

“Ressalta-se que, até o momento, o estado do Paraná e a

companhia não definiram se potencial oferta será efetivamente

realizada ou mesmo seus termos e condições e, portanto, nesta data,

não está sendo realizada qualquer oferta pública de distribuição de

valores mobiliários no Brasil, nos Estados Unidos da América ou em

qualquer outra jurisdição”, explicou a Copel em um fato relevante

enviado ao mercado.

A efetiva realização da oferta está sujeita, entre outros

fatores, à obtenção de aprovações aplicáveis (inclusive aquelas de

natureza societária), às condições macroeconômicas e de mercado no

Brasil e no exterior, à celebração de contratos definitivos e aos

procedimentos inerentes à realização de ofertas públicas na forma

da regulamentação vigente, destacou a companhia.

Informações Financenews

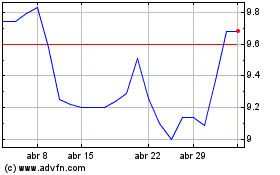

COPEL PNB (BOV:CPLE6)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

COPEL PNB (BOV:CPLE6)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024