A empresa de logística JSL reportou lucro líquido 18,9%

menor no primeiro trimestre de 2023 em relação a igual período do

ano passado, chegando a R$ 26,8 milhões.

Embora a última linha do balanço mostre um resultado menor, o

CEO da JSL, Ramon Alcaraz, destaca ao InfoMoney a entrega

operacional da empresa no período. No mesmo comparativo, a receita

líquida avançou 20,6%, para R$ 1,56 bilhão, enquanto o lucro antes

de juros, impostos, depreciação e amortização (Ebitda, em inglês)

chegou a R$ 306,1 milhões – uma alta de 39,5%.

“O lucro menor se deve à curva de juros que estamos no momento,

o que torna o custo de capital mais alto. Mas os números mostram

também que nós investimos mais. É o preço do crescimento”, afirma

Alcaraz.

Neste sentido, o capex líquido da JSL avançou 49% no trimestre,

de R$ 214,1 milhões de 2022 para R$ 319,1 milhões. O crescimento

nos investimentos se deve aos R$ 605 milhões em novos contratos

fechados de janeiro a março deste ano, com prazo médio de 35

meses.

Outro crescimento reportado foi no retorno sobre o capital

investido (ROIC, em inglês), que subiu de 13,9% no 1T22 para 23,3%.

No entanto, Alcaraz lembra que o indicador acabou esticado por

eventos não recorrentes de tributação e investimentos. Diante

disso, a empresa trabalha com um ROIC normalizado de 15,2%, ainda

acima do observado no ano passado.

Estrutura de capital

Mesmo com a alta nos investimentos, a alavancagem encerrou o

trimestre em 3,25 vezes a dívida líquida pelo Ebitda, ante 3,34

vezes do ano anterior.

Sob a métrica de dívida líquida por Ebitda adicionado, que é o

utilizado nos covenants (obrigações atreladas a indicadores

financeiros que a empresa assume com o credor), o indicador está em

2,76 vezes contra 3,5 vezes de covenant.

“É uma estrutura de capital robusta, sem dúvidas. Outro ponto é

que nossa alavancagem irá se pagar ao longo dos contratos”, lembra

o CFO da JSL, Guilherme Sampaio.

A empresa encerrou o primeiro trimestre com R$ 737,2 milhões em

caixa, com mais R$ 700 milhões em linhas disponíveis com bancos de

fomento – o que pressupões taxas de captação mais competitivas.

Outra linha de crédito deverá ser disponibilizada nas próximas

semanas.

A dívida líquida da JSL ficou em R$ 3,78 bilhões, crescimento de

27,9% em relação ao 1T22, com custo médio de 16,5% ao ano (alta de

2,6 pontos percentuais) e prazo de pagamento de quatro anos.

“Vale destacar que nossos ativos líquidos estão estimados em

cerca de R$ 5 bilhões. Isso mostra que nosso patrimônio quita com

tranquilidade este passivo”, reforça Sampaio.

Aquisições seguem no radar

Ramon Alcaraz lembra que é essência da JSL e da Simpar investir

em aquisições. A mais recente da JSL foi a compra da IC Transportes

por R$ 338 milhões no início de março, seu sétimo M&A desde a

oferta pública inicial de ações (IPO, em inglês).

O CEO da JSL reforça a visão de que o momento é propício para

abrir conversas com concorrentes de médio porte que estejam

enfrentando problemas com o alto custo de capital e que negociações

para novas aquisições sempre ocorrem.

“Mas isso não significa que vamos comprar as empresas na ‘bacia

das almas’, buscamos empresas que possam agregar ao nosso caixa”,

pondera Alcaraz.

Os resultados da JSL (BOV:JSLG3)

referentes suas operações do primeiro trimestre

de 2023 foram divulgados no dia 27/04/2023.

VISÃO DO MERCADO

Safra

Os analistas do Safra destacaram que a companhia apresentou um

bom resultado de janeiro a março de 2023, com forte desempenho

operacional em todas as suas divisões combinadas.

A instituição também destacou a boa gestão de custos da

companhia, que levou a uma expansão de 40% no EBITDA (lucro antes

de juros, impostos, depreciação e amortização na sigla em inglês)

na base de comparação anual.

Por outro lado, despesas financeiras mais altas continuaram

prejudicando o resultado da JSL, em R$ 31 milhões, uma queda de 16%

na base anual.

O bom desempenho operacional foi explicado principalmente pelo

forte crescimento contínuo da receita, sua

a receita líquida cresceu 21%, para R$ 1,6 bilhão, relacionada a

fortes números de todas as suas divisões.

As receitas de serviços atingiram R$ 1,5 bilhão, alta de 18% em

comparação com o mesmo período de 2022, mas uma queda de 6,6%

frente ao quarto trimestre do ano passado.

Safra mantém recomendação de compra com preço-alvo de R$

11,20 ao fim de 2023. Nesta sexta-feira (28), as ações da companhia

caíam 1,26%, a R$ 7,04.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Reuters

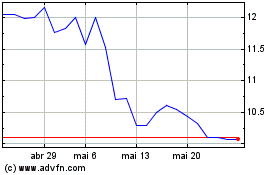

JSL ON (BOV:JSLG3)

Gráfico Histórico do Ativo

De Abr 2024 até Mai 2024

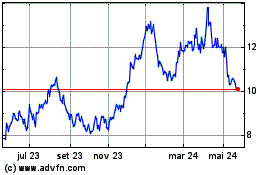

JSL ON (BOV:JSLG3)

Gráfico Histórico do Ativo

De Mai 2023 até Mai 2024