Energisa: Fitch atribui rating nacional de longo prazo AAA(bra) à proposta de 19ª emissão de debêntures

14 Setembro 2023 - 2:02PM

ADVFN News

A Fitch Ratings atribuiu o rating nacional de longo prazo

‘AAA(bra)’ à proposta de 19ª emissão de debêntures da Energisa.

A emissão, no montante de R$ 1,84 bilhão e da espécie

quirografária, conta com quatro séries, com vencimento em 2028 para

a terceira série, em 2030 para as primeira e quarta séries e em

2033 para a segunda série.

Os recursos das primeira e segunda séries serão destinados a

investimentos, e os da terceira e quarta, para gestão ordinária dos

negócios.

A Fitch classifica a Energisa (BOV:ENGI11) e onze de suas

subsidiárias com o Rating Nacional de Longo Prazo ‘AAA(bra)’, e

perspectiva estável.

A Energisa e outras três subsidiárias também são avaliadas com

os IDRs (Issuer Default Ratings – Ratings de Inadimplência do

Emissor) de Longo Prazo em Moedas Estrangeira e Local ‘BB+’, ambos

com perspectiva estável.

A equalização dos ratings da Energisa e de suas subsidiárias

reflete, principalmente, os elevados incentivos legais que a

holding tem para lhes prestar suporte, caso necessário.

Analistas veem o perfil de crédito do grupo Energisa beneficiado

por sua diversificada carteira de concessões no setor brasileiro de

energia elétrica.

O grupo deve continuar com robusta geração de caixa operacional

e ampla flexibilidade financeira para sustentar a expectativa de

fluxos de caixa livre (FCFs) negativos e rolar sua dívida, ao mesmo

tempo em que mantém moderados indicadores de alavancagem, declarou

a agência.

Informações Spacemoney

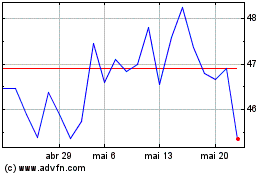

ENERGISA (BOV:ENGI11)

Gráfico Histórico do Ativo

De Abr 2024 até Mai 2024

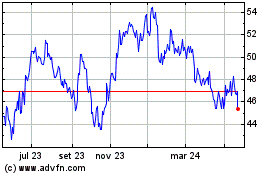

ENERGISA (BOV:ENGI11)

Gráfico Histórico do Ativo

De Mai 2023 até Mai 2024