O Santander reportou lucro líquido recorrente foi de R$ 2,309

bilhões no segundo trimestre de 2023, montante 45% inferior ao

reportado no mesmo intervalo de 2022, informou a instituição

financeira.

O lucro líquido gerencial (que desconsidera o ágio de

aquisições) foi de R$ 2,309 bilhões no segundo trimestre de 2023

(2T23), montante 43% inferior ao reportado no mesmo intervalo de

2022.

O retorno gerencial sobre o patrimônio líquido (ROE, na sigla em

inglês) foi de 11,24% no 2T23, queda de -961 pontos-base quando

comparado ao mesmo período do ano anterior.

A margem financeira bruta do banco, que reflete os ganhos com

operações que rendem juros, foi de R$ 13,579 bilhões, alta de 6,3%

em um ano. O desempenho foi puxado pela margem com mercado, que

apresenta o resultado da tesouraria do banco. Houve nova perda, de

R$ 843 milhões, mas o número foi 44% melhor que o observado um ano

antes, e 28% mais forte que o do trimestre anterior.

A tesouraria do Santander está no vermelho desde o ano passado,

diante da alta da taxa Selic e da consequente abertura da curva de

juros futuros no mercado. O banco tem posições majoritariamente

pré-fixadas, que se desvalorizam em um cenário de juros em alta. No

trimestre, porém, houve uma queda dos juros futuros diante da

expectativa de cortes na Selic a partir de agosto.

Nas margens com clientes, o resultado no trimestre foi de R$

14,422 bilhões, crescimento 1% no comparativo anual, e de 0,7% em

três meses. Nesta linha, estão contabilizados os resultados com

operações de crédito. Os spreads (diferença entre custo de captação

e juros cobrados) caíram 1,6 ponto porcentual em um ano, para

9,9%.

O CEO do banco, Mario Leão, afirma que os indicadores mostram os

efeitos positivos do freio que o Santander aplicou ao crédito no

início do ano passado. “Mesmo com uma seletividade na originação,

que resulta em spreads menores dado o foco em clientes com melhor

perfil de riscos, observamos um aumento novamente da margem com

clientes no trimestre, principalmente por volumes”, diz ele no

informe de resultados.

O Santander Brasil tinha ao final de junho R$ 1,096 trilhão em

ativos totais, número que representa alta de 11,2% em um ano. No

comparativo com o primeiro trimestre deste ano, houve alta de

4,5%.

A despesa com provisão para crédito de liquidação duvidosa

atingiu R$ 5,980 bilhões com alta de 4,1% em relação ao ano

anterior.

As receitas totais de prestação de serviços e tarifas bancárias

atingiram R$ 4,810 bilhões no 2T23, um aumento de 2,4% quando

comparado ao último trimestre explicados principalmente por

crescimento nas linhas de Mercados de Capitais, além de melhorias

nas linhas de Cartões (maior faturamento observado no período) e

Seguros (maior venda de produtos relacionados a seguro vida).

As despesas gerais atingiram R$ 5,973bilhões no 2T23,

crescimento de 1% no trimestre.

O Santander explica que a “variação é justificada principalmente

por gastos gerais (destaque para maiores despesas de consultoria,

call center e honorários) além de amortizações de software e

hardware”.

O índice de eficiência foi de 42,9% no 2T23 com crescimento de

8,9 p.p quando comparado ao mesmo período do ano anterior.

A carteira de crédito ampliada atingiu R$ 617,215 bilhões

representando crescimento de 2% se comparado com o trimestre

anterior.

Em 30 de junho de 2023, o patrimônio líquido consolidado do

Banco Santander apresentou aumento de 2.4% em comparação a 31 de

dezembro de 2022, atingindo R$ 84,037 bilhões.

O patrimônio líquido, por sua vez, aumentou 5,1% em um ano, para

R$ 82,959 bilhões, de acordo com o banco.

Os resultados do Santander (BOV:SANB3)

(BOV:SANB4)

(BOV:SANB11)

referente a suas operações do segundo trimestre de 2023, foram

divulgados no dia 26/07/2023.

Teleconferência

Uma das informações mais aguardadas nos resultados do Santander

Brasil referentes ao segundo trimestre de 2023 eram os dados de

inadimplência. O banco reportou um crescimento considerado marginal

na carteira de empréstimos não performados com mais de 90 dias, de

3,2% em março para 3,3% ao final de junho. O avanço já era esperado

– mas os investidores já olhavam para frente: queriam saber se a

inadimplência havia chegado ao pico.

Nesse sentido, a mensagem do CEO do Santander Brasil, Mario

Leão, foi animadora. “A gente está confortável em dizer que o pico

da geração da inadimplência já passou”, afirmou, respondendo às

perguntas dos jornalistas após a apresentação dos resultados.

“Se muda de forma material o cenário macro de novo, para pior,

naturalmente o portfolio vai se comportar de forma menos benigna,

mas não estamos observando isso”, complementou.

Desde 2021, o Santander Brasil tem adotado uma postura mais

conservadora em relação à concessão de crédito. Leão afirma que o

banco vai manter o foco em empréstimos com garantia, como

consignado, financiamento imobiliário e crédito rural. Admite que o

banco quer crescer linhas nas quais aceitou cair, mas sem abrir o

apetite de forma ampla.

Usando o exemplo do cartão de crédito, Leão disse que o banco

poderá voltar a oferecer limites que não vem oferecendo – mas, para

clientes que já estão na base do Santander. Segundo o executivo, o

objetivo do banco é maximizar rentabilidade de bases de cliente,

com segmento de alta renda e empresas.

“É bom crescer a base, mas essa não é uma corrida sobre quem tem

mais cliente. É sobre ter mais vinculação e principalidade”,

afirmou o CEO.

O executivo também expressou o desejo do banco em fazer com o

que o retorno sobre patrimônio (ROE) retorne aos patamares de

outrora, entre 15% e 20%, mas reconhecesse que isso vai levar “um

certo número de trimestres”.

“Certamente não será este ano que o retorno sobre patrimônio vai

chegar aos níveis desejados”, afirmou. Sem dar guidance, o

executivo diz que o banco quer recuperar ROE com um portfólio de

negócios diferente, menos dependente de baixa renda e mar

aberto.

“Não vamos buscar cliente mar aberto com a mesma fome que

tivemos no passado”, disse o CEO. “Clientes novos são bem vindos

mas vamos sempre buscar aquisição qualificada”.

VISÃO DO MERCADO

Com algumas tendências de melhora, mas resultados ainda

modestos, o Santander Brasil inaugurou a temporada dos “bancões” na

Bolsa brasileira nesta quarta-feira (26). Com isso, o desempenho

das units SANB11 era volátil, passando de uma leve queda na B3, com

baixa de 0,1%, a R$ 29,49, às 10h49 (horário de Brasília).

Bradesco BBI

O Bradesco BBI, que tem recomendação underperform (desempenho

abaixo da média do mercado, equivalente à venda) para SANB11, com

preço-alvo de R$ 25, também não viu os números com bons olhos.

“Em nossa opinião, o Santander Brasil apresentou tendências

predominantemente negativas no 2T23, com destaque para provisões e

qualidade de ativos. O índice de cobertura do banco caiu

substancialmente no trimestre, já que o índice de inadimplência

acima de 90 dias teve outra deterioração, apesar da venda da

carteira ativa de R$ 1,9 bilhão, enquanto o custo do risco caiu no

trimestre”, avalia o BBI.

O banco aponta, por outro lado, que o crescimento mais lento do

NII está em linha com a estratégia do Santander de ser mais

seletivo com os clientes, enquanto reconhece as melhorias nos

ganhos de tesouraria.

Citi

O Citi , que tem recomendação de venda para os ativos SANB11,

afirmou que os resultados confirmam essa visão mais negativa. O

banco reforçou um lucro antes de impostos (Ebt) de R$ 2 bilhões,

34% abaixo das suas projeções, ainda que o lucro líquido tenha

ficado apenas 2% abaixo do que projetava, principalmente devido a

uma reversão fiscal positiva.

As principais tendências operacionais continuam a ser

desafiadoras, com declínio de NIM (Net Interest Margin, ou margem

líquida de juros) em queda de 20 pontos-base, além do aumento da

inadimplência.

Para o Citi, o banco ainda está se ajustando. “A formação de NPL

ainda mostra o longo caminho a ser percorrido pelo banco para

ajustar seu perfil de risco, com um crescimento moderado dos

empréstimos no trimestre e uma contração sequencial do NIM”,

aponta.

XP Investimentos

A XP destaca que o lucro líquido contábil (R$ 2,1 bilhões)

semelhante ao lucro líquido recorrente (R$ 2,3 bilhões), apesar dos

efeitos não recorrentes registrados no trimestre, como: i) reversão

de R$ 1,4 bilhão em PDD; ii) contingências tributários de R$ 2,7

bilhões; e iii) R$ 1,1 bilhão pela venda da Webmotors.

“No geral, embora ainda pressionados por provisões mais altas e

ajudados pelo imposto de renda positivo, vemos a combinação de um

balanço saudável com uma margem financeira (NII) melhorada como

indicadores antecedentes para melhores resultados no futuro”,

avaliam Bernardo Guttmann, Matheus Guimarães e Rafael Nobre,

analistas da casa que assinam o relatório.

Para eles, a divulgação de resultados não deveria provocar

nenhuma reação relevante do mercado e reiteram visão conservadora

para o ativo, com recomendação neutra e preço-alvo de R$ 34 para a

unit.

As tarifas continuaram pressionadas (+2% frente o 1T23, -1%

frente o 2T22 e 3% abaixo da projeção da XP), puxadas por Cartões,

Seguros e Serviços de Cobrança. Além disso, o índice de

inadimplência aumentou marginalmente para 3,3% no trimestre (+17

pontos-base frente o 1T23).

O índice de cobertura caiu para 214%, no trimestre, refletindo

não só o aumento marginal da inadimplência, mas também a reversão

de R$ 1,45 bilhão em provisão para créditos de liquidação duvidosa,

que os analistas da XP ainda veem como saudável.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão, Reuters, Suno

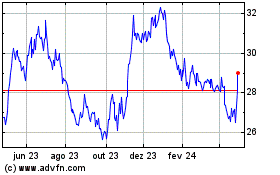

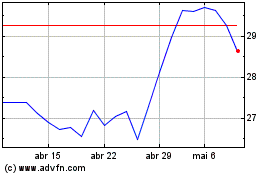

SANTANDER BR (BOV:SANB11)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

SANTANDER BR (BOV:SANB11)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024