A temporada de resultados da Bolsa brasileira ganha força nesta

semana já com a estreia de um grande banco, o Santander Brasil, na

próxima quarta-feira (31) antes da abertura dos mercados.

No geral, a expectativa dos analistas de mercado para os

“bancões” é de que o quarto trimestre seja muito semelhante, em

termos de dinâmica, ao terceiro trimestre, segundo aponta a XP.

“Os NPLs [índices de inadimplência] ainda se encontram num nível

elevado, sendo provável que o trimestre anterior tenha marcado o

pico do atual ciclo. Esta interrupção da tendência de alta permitiu

que os bancos aumentassem ligeiramente o seu apetite pelo risco”,

avalia a equipe de análise da casa.

Os resultados ainda devem seguir em dois grupos: aqueles com

maiores destaques positivos, com Banco do Brasil (BOV:BBAS3) e Itaú

(BOV:ITUB4), e aqueles que ainda não devem brilhar no período, os

do Bradesco (BOV:BBDC4) e Santander (BOV:SANB11).

“BB e Itaú, apesar de enfrentarem bases fortes, devem manter a

recente tendência positiva de crescimento da carteira de crédito e

apresentar taxas de inadimplência praticamente estáveis. Por outro

lado, prevemos outro trimestre decepcionante para o Bradesco,

principalmente devido ao elevado provisionamento e a uma margem

financeira (NII) pressionada”, aponta a XP.

O JPMorgan também cita que, enquanto a melhora da inadimplência

é sentida, o foco agora deve estar no crescimento da carteira de

empréstimos. Os investidores também estarão focados no potencial

maior pagamento de dividendos para o Itaú e Banco do Brasil e como

a nova gestão do Bradesco abordará as recentes desafios (ou seja,

plano estratégico de médio prazo).

“Seguimos esperando que Itaú e BB continuem imprimindo o maior

ROE [Retorno sobre o patrimônio] entre os grandes bancos”, reforça.

Confira os principais destaques por banco:

Santander – divulgação em 31 de janeiro, antes da

abertura do mercado

Na visão do Bradesco BBI, provisões e despesas operacionais

ligeiramente mais elevadas podem limitar a expansão dos lucros do

Santander; os analistas do banco esperam que o crescimento dos

empréstimos mantenha o ritmo do 3T23, principalmente em relação a

consignados, empréstimos para automóveis e empréstimos a pequenas e

médias empresas, enquanto grandes empréstimos corporativos devem

apresentar demanda mais fraca.

“Acreditamos que a margem com clientes deverá melhorar

sequencialmente, mas poderá ser impactada pela redução do spread

sobre a Selic do lado da captação, enquanto os resultados de

tesouraria deverão permanecer negativos. Além disso, as despesas

com provisões poderão ficar sob pressão devido a recuperações mais

baixas, enquanto a inadimplência poderá ter volatilidade, devido ao

impacto da sua carteira renegociada”, avalia o BBI. Por sua vez,

atenção para a pressão sobre as despesas operacionais por maiores

investimentos em marketing e pessoal, devido ao reajuste salarial

relacionado ao acordo coletivo sindical. Assim, o BBI projeta lucro

líquido recorrente de R$ 2,7 bilhões, com ROE de 12,7%. Já a

projeção LSEG com mercado projeta lucro de R$ 2,87 bilhões.

Itaú – divulgação em 5 de fevereiro, após o

fechamento

O Itaú Unibanco deve apresentar um crescimento de um dígito na

sua carteira de crédito, impulsionado pelas linhas de crédito

relacionadas com o consumo, avalia a XP. A margem financeira deverá

continuar a ser impulsionada pelo aumento da carteira de crédito,

aumentando 3,6% em termos homólogos e 4,2% em termos

trimestrais.

Adicionalmente, prevê que a inadimplência fique estável no

trimestre, em 3,0%, juntamente com um sólido índice de cobertura de

205%. Consequentemente, não espera qualquer aumento significativo

no custo do crédito no trimestre. O resultado líquido deverá

continuar a sua tendência positiva e ter um sólido crescimento de

22% em termos anuais e de 3,2% frente o 3T23. Para a XP, os

resultados trimestrais não devem desencadear qualquer reação forte

do mercado (nem positiva nem negativa).

A Genial espera que o principal catalisador de geração de lucro

venha do custo de crédito que deve começar a se estabilizar com a

inadimplência mostrando sinais positivos, enquanto as receitas

seguem evoluindo. Também esperam um aumento relevante de dividendos

no trimestre por conta uma combinação de capital em excesso e

decisões regulatórias favoráveis (limite de juros no cartão de

crédito, aumento de Basileia operacional e modificações no JCP. O

consenso LSEG projeta lucro de R$ 9,4 bilhões para o banco.

Bradesco – divulgação em 7 de fevereiro, antes da

abertura

A XP e o Itaú BBA projetam números ainda tímidos do Bradesco. A

XP projeta uma queda de 2,9% da carteira de crédito na base anual e

alta de 3% frente o 3T23, uma vez que as concessões de crédito

permanecem conservadoras a fim de controlar a inadimplência. Além

disso, espera que o Bradesco apresente um decréscimo de -1% no NII

neste trimestre (+4,2% trimestre a trimestre), uma vez que spreads

mais apertados e um menor NII com o mercado continuam a impactar

negativamente esta linha de receita.

A projeção é de uma diminuição marginal da sua inadimplência no

4T23 (-10 pontos-base, para 6,1%), uma vez que as novas safras

continuam a ter um melhor desempenho do que as anteriores e o banco

começa a recuperar o controle sobre a inadimplência. Enquanto a XP

espera um lucro de R$ 4,84 bilhões (alta anual expressiva de 204%,

mas trimestral modesta de 5%), o consenso LSEG com mercado projeta

uma cifra menor, de R$ 4,5 bilhões.

O Itaú BBA espera ainda um guidance conservador para o exercício

de 2024, implicando uma fase de transição para o banco com um

gradual retorno de linhas de crédito de maior rendimento, como

varejo e PMEs, foco na renda mais alta e esforços de controle de

custos nos serviços convencionais. O consenso LSEG projeta lucro de

R$ 9,4 bilhões.

Banco do Brasil – divulgação em 8 de fevereiro – após o

fechamento

A XP espera mais um trimestre de crescimento robusto na carteira

de crédito do Banco do Brasil, provavelmente em linha com o ponto

médio do seu guidance (8% – 12%), mais uma vez impulsionado

principalmente pelo crédito rural. Além disso, projeta que seu NII

salte 11% quando comparado ao ano passado e praticamente estável

frente o 3T23, principalmente devido a receitas de tesouraria mais

fracas.

Já sobre a inadimplência, prevê um ligeiro aumento (+10

pontos-base, para 2,9%), que continua a ser a mais baixa entre os

seus pares e reflete o perfil defensivo da sua carteira. A casa vê

um lucro líquido de R$ 8,8 bilhões no quarto trimestre (-2% frente

o 4T22 e estável ante o 3T23), resultando num ROAE de 21,1% para o

Banco do Brasil. O consenso LSEG com mercado projeta um lucro

maior, de R$ 9,2 bilhões.

Na visão da Genial, para o 4T23, a carteira de crédito

apresentará um crescimento de 11,2% frente o 4T22 e 4,8% ante o

3T23, fechando o ano no meio do guidance, vendo que a carteira agro

continuará com um bom desempenho, seguida pela carteira pessoa

física. Já as provisões para devedores duvidosos (PDD) devem

apresentar uma estabilidade ano a ano, mas com queda de 13,1% ante

o 3T23 (o trimestre anterior foi impactado por R$ 507 milhões de

provisões de Americanas), levando a PDD para o topo do guidance de

2023.

Calendário de Balanços B3: confira quando

as empresas divulgarão seus resultados do 4T2023

Informações Infomoney

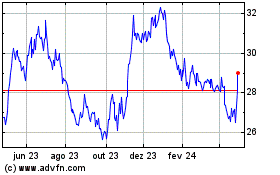

SANTANDER BR (BOV:SANB11)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

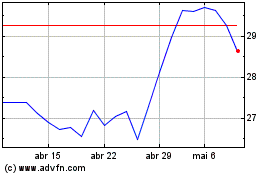

SANTANDER BR (BOV:SANB11)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024