Borsa I.: Cube labs verso l'Egm Pro (MF)

07 Março 2023 - 5:08AM

MF Dow Jones (Italian)

Cube Labs bussa alla porta di Palazzo Mezzanotte.

Il venture builder italiano, specializzato nel settore delle

tecnologie sanitarie, ha presentato a Borsa Italiana il 3 marzo la

comunicazione di pre-ammissione per avviare la negoziazione delle

proprie azioni ordinarie e di warrant sull'Euronext Growth Milan,

nel segmento professionale.

Fondata nel 2014, l'azienda seleziona i progetti su cui

investire da un ampio ventaglio di accordi con centri di ricerca

universitari e, una volta individuato l'obiettivo, contribuisce

allo sviluppo dell'idea tramite la costituzione di società

partecipate. Nel 2021 il fatturato superava 1,1 milioni, mentre

l'utile si attestava intorno ai 214 mila euro. Adesso con la

quotazione Cube Labs punterà a «finanziare lo sviluppo delle

start-up innovative nel portafoglio e implementare il piano

industriale», spiega il fondatore e ceo, Filippo Surace. La scelta

del listino è stata dettata dal settore in cui opera il gruppo, che

secondo il manager richiede l'attenzione degli investitori

professionali: «Siamo una società ad alto tasso di innovazione nel

modello di business e nella tecnologia sviluppata e il settore in

cui siamo attivi, il Life Science, è molto specialistico», afferma

Surace.

Nei giorni scorsi è partito il roadshow tra il management e gli

investitori, italiani ed esteri per presentare le caratteristiche

della futura matricola. L'offerta di Cube Labs per Piazza Affari

comprende azioni ordinarie di nuova emissioni e warrant

esercitabili in tre finestre temporali. Questi ultimi saranno

assegnati gratuitamente a tutti coloro che, alla data di inizio

delle negoziazioni, abbiano sottoscritto le azioni ordinarie

nell'ambito del collocamento. La forchetta di prezzo è stata

fissata tra 2 e 2,33 euro per azione per una capitalizzazione ante

aumento di capitale compresa tra 30 e 35 milioni di euro.

Per Surace lo scopo della quotazione è acquistare maggiore

credibilità sul mercato e rinvigorire la struttura finanziaria del

gruppo. L'ingresso in borsa «ha l'obiettivo di rafforzare la

patrimonializzazione della società, attrarre nuovi investitori e

affrontare le sfide di un mercato sempre più competitivo e globale

con una maggiore disponibilità di risorse». Nel processo di

quotazione, Mit sim ha assistito Cube Labs come Euronext Growth

advisor, EnVent Capital Markets come global coordinator, Advant

Nctm come consulente legale, 4Aim Sicaf e Ambromobiliare come

consulenti finanziari, assieme a Ria Grant Thornton, Bernoni Grant

Thornton, Clarkson Hyde, Cdr Communication e Sec and Partners.

pev

(END) Dow Jones Newswires

March 07, 2023 02:53 ET (07:53 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

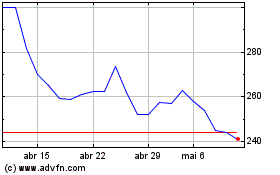

4AIM SICAF (BIT:AIM)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

4AIM SICAF (BIT:AIM)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024