Borsa: alla prova trimestrale (Mi.Fi.)

06 Novembro 2023 - 6:09AM

MF Dow Jones (Italian)

MILANO (MF-NW)--Dopo un ottobre da mal di pancia, in cui il Dax

ha perso quasi il 4% e il Ftse Mib l'1,8%, novembre si apre con la

speranza che i tassi, almeno quelli Usa, siano arrivati. E il

consenso Bloomberg vede infatti il target price sulle maggiori

borse mondiali a livelli molto interessanti. Infatti le attese sul

Ftse Mib a 12 mesi sono di 35.284 punti, sarebbe un rialzo del 23%

circa dai livelli attuali, allo stesso livello del Nasdaq Composite

(16.243, +22%) e oltre l'S&P 500 (5.052, +17%). Con la stagione

delle trimestrali appena partita, Piazza Affari potrebbe in effetti

cercare di recuperare tono dopo un avvio di 2023 brillante, frenata

dalle banche centrali e dalle tensioni in Israele.

MF-Milano Finanza allega una tabella che contiene il consenso

Bloomberg sul target price medio atteso dagli analisti nei prossimi

12 mesi su tutti i 40 titoli del Ftse Mib e la variazione dello

stesso negli ultimi tre mesi. Questo, per capire come sono variate

le attese sulle società di recente. Un altro dato da considerare,

sempre in tabella, è il rapporto prezzo/utili atteso al 2023

confrontato con la media degli ultimi 5 anni sullo stesso titolo.

L'ultima colonna riguarda il rapporto debito netto/ebit, che mette

in evidenza la capacità di un'azienda di pagare gli interessi e il

capitale sul debito netto. Quanto più piccolo è il rapporto

(significa che la società ha un debito basso rispetto all'ebit),

tanto più forte è la capacità della società di far fronte ai

pagamenti di interessi e capitale.

Quanto alle trimestrali, i conti di Intesa Sanpaolo, per

esempio, pubblicati venerdì 3 novembre, hanno battuto le attese

degli analisti e la banca guidata dal ceo Carlo Messina ha alzato

la guidance sull'utile netto e raddoppiato l'acconto sul dividendo

rispetto al 2022. Del resto il settore finanziario beneficia ancora

del più veloce rialzo dei tassi della Bce in vent'anni. Brillanti

anche i conti di Unicredit e quelli di Ferrari, anche se in Europa

si sono viste alcune situazioni difficili. "Prima dell'ultimo

meeting della Fed, i warning su ricavi e margini attesi sono stati

colpiti in maniera forte, si pensi a Worldline che ha perso il 60%

in una seduta e Sanofi il 20%. Ma anche le società che hanno

pubblicato conti appena inferiori alle attese o guidance limate al

ribasso hanno sofferto molto in borsa", spiega Lorenzo Batacchi,

portfolio manager di Bper Banca e membro Assiom Forex. "Ora il

mercato pare più morbido, si aspetta nel complesso un soft landing

dell'economia, non una recessione importante. Grazie alla Fed più

cauta, i listini potrebbero recuperare da qui a dicembre, a meno

che non emergano notizie particolarmente negative nel frattempo",

aggiunge l'esperto.

Nel frattempo, dai conti italiani ed europei sul terzo trimestre

2023 appena pubblicati emerge ancora una volta la forza dei titoli

del super lusso, che possono imporre sempre nuovi aumenti di

prezzi. "Ferrari è andata molto bene, i prezzi e il mix hanno dato

un contributo ai margini anche più forte che nel secondo trimestre,

è lusso allo stato puro", interviene Gabriele Gambarova, Head of

Equity Research di Banca Akros. Stellantis, dal canto suo, ha

comunicato a fine ottobre alcuni dati, fra i quali i "prezzi medi

che hanno tenuto bene anche in Nord America, cresciuti a ridosso

dei 50.000 dollari. La logistica sta migliorando e quindi le scorte

scendono, a beneficio del flusso di cassa, atteso a 11-12 miliardi

per il 2023 secondo le stime di consenso degli analisti", riprende

Gambarova. Sul fronte invece del settore industriale, l'esperto

ricorda il caso Volvo che ha annunciato minori ordini di camion per

il 27% nel terzo trimestre e il caso Interpump (-5% il titolo

nell'ultimo mese) dopo che il gruppo italiano ha parlato di

rallentamento del settore, segnale delle prime difficoltà del

comparto industriale, che avverte la frenata dell'economia.

"Stiamo vivendo il periodo di trimestrali in modo estremamente

concentrato nel cercare di capire dove si colloca l'economia

attualmente. Come tutti, esaminiamo attentamente non tanto la

fotografia del passato recente, quanto la guidance 2024 elaborata

dal management", avverte Fabio Caldato, partner di Olympia Wealth

Management. Secondo cui "la gran parte del rialzo dei tassi sia

avvenuto e, conseguentemente, stiamo spostando l'allocazione dai

titoli finanziari (le banche giovano dei tassi in rialzo) al

settore immobiliare (penalizzato oltremodo)". Sui conti di Iveco,

Caldato vede "numeri sopra al consensus che non sono bastati per

una risposta positiva vista l'indicazione dell'azienda di un 2024

meno brillante lato volumi e prezzi". Quanto ad Amplifon, "è

un'azienda di indubbia qualità ma rimaniamo cauti sull'acquisto

delle azioni: l'impatto della debolezza dell'economia europea si

sta già facendo vedere e l'indicazione di una maggior abilità a

generare utili nel 2024 da parte del management rassicura, ma non

sufficientemente per indurci a prendere posizione nel breve".

red

(END) Dow Jones Newswires

November 06, 2023 03:54 ET (08:54 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

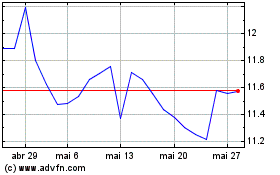

Iveco Group NV (BIT:IVG)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

Iveco Group NV (BIT:IVG)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024