Imprese: all'Egm tanta voglia di M&A (Mi.Fi.)

21 Novembro 2022 - 5:46AM

MF Dow Jones (Italian)

Mentre il governo della premier Giorgia Meloni medita su un

prolungamento del bonus quotazione per le pmi, il segmento delle

piccole società di Piazza Affari, Euronext Growth Milan (Egm),

continua a crescere. Al 17 novembre le società quotate sono 183 per

una capitalizzazione complessiva pari a 10,5 miliardi di euro. Da

gennaio a fine settembre di quest' anno ci sono state 17 ipo, in

calo rispetto alle 44 di tutto il 2021, a causa della guerra in

Ucraina e del continuo rialzo dei tassi. Il capitale raccolto,

tuttavia, è stato di 830,7 milioni di euro, quasi uguale agli 834

milioni di un anno fa, il che si spiega con la mega quotazione

avvenuta a febbraio di Technoprobe, decisamente fuori taglia per

gli standard dell'ex listino Aim. I dati emergono dall'ultimo

report elaborato dal team Ricerca&Analisi di EnVent Capital

Markets, investment banking firm specializzata nell'assistenza alle

imprese del Mid&Small Market. La ricerca sottolinea per esempio

che il segmento Aim della borsa di Londra, al quale si è ispirato

quello delle pmi di Piazza Affari, non ha vissuto un brillante

2022, con 16 ipo nei primi nove mesi da 87 di tutto il 2021. In

questo caso i capitali raccolti sono stati 111 milioni a 1,853

miliardi di un anno prima.

Italia prima per capitali raccolti. In Europa, all'interno del

gruppo Euronext del quale fa parte anche Borsa spa, a spiccare è

solo Parigi, con 24 quotazioni nei nove mesi del 2022 su 21 totali

di un anno prima per 170 milioni di euro raccolti, in contrazione

rispetto al 470 milioni del 2021. Se si guarda quindi al capitale,

Milano con i suoi 830 milioni svetta in Europa, mentre sul fronte

delle ipo è seconda dietro la Francia. In Italia la raccolta media

di capitali è di 5 milioni al 30 settembre, per un totale, da avvio

dell'Egm nel 2009, di 5,6 miliardi di euro. Quasi il 50% delle

società quotate ha una capitalizzazione di mercato tra 10 e 50

milioni. I settori che hanno registrato la maggiore raccolta sono

quello finanziario con il 43% e quello industriale e manifatturiero

con il 21% del totale. I segmenti invece con la capitalizzazione

più alta sono i Beni di consumo e i servizi con il 32% e Biotech e

Farma con il 25% del totale. Complessivamente, dai mercati growth

europei dedicati alle pmi si contano 66 quotazioni e una raccolta

dell'equity pari a 1,5 miliardi di euro nei nove mesi del 2022.

Quotazioni in calo di due terzi.

Come spiega Franco Gaudenti, presidente EnVent Capital Markets,

"in un contesto internazionale condizionato da inflazione

crescente, tassi di interesse in aumento, liquidità ridotta per

tutte le asset class, le quotazioni nei diversi mercati dei

capitali internazionali sono in forte diminuzione. Si assiste,

infatti, a un rallentamento dei processi di ipo in tutta Europa,

con una previsione di operazioni a fine 2022 in contrazione di due

terzi rispetto alle 3000 del 2021". Questo implica, prosegue

Gaudenti, che un numero crescente di società "resta privata o

partecipata dal venture capital con round tuttavia che inglobano

valutazioni più basse". In alternativa, le imprese "decidono di

aspettare il 2023 per quotarsi con valutazioni più alte". I fattori

che stanno diventando sempre più centrali e sensibili nelle

decisioni di investimento riguardano quindi l'attenzione a "solidi

fondamentali, la visione di lungo periodo legata alla creazione di

valore e al mantenimento del vantaggio competitivo dell'impresa",

riprende Gaudenti.

La forza dei Pir e del credito d'imposta. Il segmento delle pmi

di Piazza Affari ha registrato un notevole sviluppo a partire dal

2016, grazie all'effetto combinato dei Piani individuali di

risparmio (Pir) e del credito di imposta sui costi di quotazione,

raccontano i dati elaborati da Ir Top Consulting, boutique

finanziaria specializzata sui Capital Markets e nell'advisory per

la quotazione. Se si considera il periodo compreso fra il 31

dicembre 2016 e il 31 dicembre 2021, il numero di società è

cresciuto del 126% e la capitalizzazione del 300%. I settori

maggiormente rappresentati come numero di società sono technology

services (16%), commercial services (11%), producer manufacturing

(10%), finance (10%) e consumer services (9%). Le regioni più

presenti sono Lombardia (43%), Lazio (13%), Emilia-Romagna (9%) e

Veneto (9%). Il 2% inoltre è rappresentato da società estere.

Quasi un miliardo di euro in operazioni straordinarie. Secondo

l'Osservatorio Egm di Ir Top Consulting, nel 2022 (gennaio-17

novembre) sono approdate sul mercato 18 società, un'azienda è

passata al segmento Star, cinque società sono state oggetto di opa

e tre hanno effettuato il delisting. Il settore delle piccole

imprese è risultato vivace anche sotto il profilo delle operazioni

straordinarie. Se si considera il periodo compreso fra il 1°

gennaio 2021 e il 17 novembre 2022, 75 società (41% del totale)

hanno realizzato nel complessivo 149 operazioni di acquisizione con

un investimento totale pari a 971 milioni di euro e un investimento

medio per singola transazione di 6,5 milioni. L'84% delle società

target è italiana, mentre il 9% delle operazioni ha interessato

aziende europee e il 7% aziende extra europee.

Chi ha rilevato più società. Nello stesso periodo, 45 società

hanno portato a termine un'acquisizione al 100% del capitale, per

un totale di 64 operazioni di acquisizione, con un investimento

complessivo di 716,2 milioni di euro e un investimento medio per

singola acquisizione di 11,2 milioni di euro. Le prime cinque

aziende per numero di acquisizioni sono Digital360 (che ha rilevato

15 società), Relatech (8), DigiTouch e Maps (6), Nvp (5). Le prime

tre operazioni di acquisizione su target estere per valore della

transazione sono state realizzate da Comer Industries (che ha

acquisito Wpg, con sede in Germania), Ala (ha comprato Scp

Sintersa, con sede in Spagna) e Gibus (rilevata Leiner, con sede in

Germania). Le prime tre operazioni di acquisizione su obiettivi

italiani per valore della transazione sono state realizzate da

Italian Wine Brands (che ha acquisito il 100% di EnoItalia),

Cy4Gate (che ha acquisito il 100% di Aurora) e Farmaè (che ha

acquisito il 100% di AmicaFarmacia).

«I dati del nostro Osservatorio Egm sulle operazioni di m&a

mostrano come l'ipo sia solo un primo passo verso lo sviluppo

ulteriore dell'azienda», dice Anna Lambiase, ceo di Ir Top

Consulting, "e che, grazie anche ai proventi ottenuti, si proceda

spesso ad acquisizioni mirate e funzionali alla crescita". Sono

infatti 75 società quotate su Egm, "il 41% del mercato, ad aver

effettuato 149 operazioni di acquisizione investendo

complessivamente poco meno di 1 miliardo di euro. Inoltre le

riorganizzazioni seguite all'attività di m&a hanno portato a

una ricalibratura dei modelli di business, a un'accelerazione dello

sviluppo del digitale e a una maggiore attenzione ai temi della

sostenibilità". La quotazione in borsa si dimostra, quindi, «lo

strumento più utilizzato dalle pmi per accelerare la propria

crescita per linee esterne", sottolinea la manager.

Il bonus ipo per le pmi ha fornito una spinta significativa per

le quotazioni sul mercato Egm. Nel triennio 2018-2020 il credito

d'imposta ha avuto un costo di circa 28 milioni, sostenendo 70 pmi

nel percorso verso il listino. Importo da inserire nella cornice di

una manovra che dovrebbe aggirarsi attorno ai 30 miliardi di euro,

di cui 21 in deficit per finanziare misure contro il caro-bollette.

Su questo tema il mondo della finanza si muove compatto e chiede

unanime la proroga nella Legge Finanziaria 2023 del credito di

imposta sui costi di quotazione «con uno stanziamento annuo di 15

milioni di euro e un beneficio di 500.000 euro per singola ipo, una

cifra in linea con gli attuali costi di quotazione», precisa Ir

Top.

red

fine

MF-DJ NEWS

2109:29 nov 2022

(END) Dow Jones Newswires

November 21, 2022 03:31 ET (08:31 GMT)

Copyright (c) 2022 MF-Dow Jones News Srl.

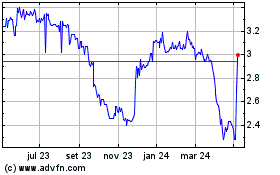

Maps (BIT:MAPS)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

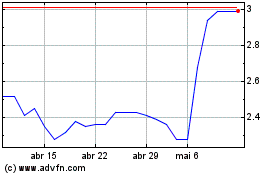

Maps (BIT:MAPS)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024