O ministro Ricardo Lewandowski, do Supremo Tribunal Federal

(STF), decidiu homologar um acordo de conciliação entre o Itaú

Unibanco e o Estado do Paraná envolvendo a companhia de energia

elétrica Copel para extinguir uma longa disputa judicial, segundo

documento judicial.

O valor a ser pago pelo Paraná ao banco em três parcelas soma R$

1,7 bilhão, ante uma dívida total que chegava a R$ 4,5 bilhões,

segundo informações do governo do Estado.

O processo era apontado por parlamentares da oposição como um

empecilho à tentativa do governo estadual de levar adiante o

processo de privatização da Copel.

Logo após a decisão monocrática na segunda-feira, o ministro

André Mendonça pediu vista, enquanto os ministros Gilmar Mendes,

Dias Toffoli, Alexandre de Moraes e Luiz Fux tinham acompanhado o

relator Lewandowski.

O impasse diz respeito a um crédito que o Itaú (BOV:ITUB3)

(BOV:ITUB4) reivindica do governo paranaense há mais de 20 anos por

ações da Copel (BOV:CPLE3) (BOV:CPLE5) (BOV:CPLE6) que tinham sido

dadas em garantia.

Em uma decisão de quatro páginas tomada na véspera de se

aposentar do STF, Lewandowski afirmou que, após examinar os autos,

verificou que os termos firmados entre as partes estão de acordo

com o que havia sido discutido em audiências de conciliação

anteriores.

“Ademais, as cláusulas a serem homologadas têm o objetivo de

colocar fim ao conflito que já perdura por mais de 20 anos,

trazendo estabilidade e segurança jurídica para os negócios das

partes”, disse o ministro.

Lewandowski destacou no despacho que o acordo tem por objetivo

garantir a quitação da obrigação assumida, mas será feita de forma

parcelada a fim de que o Estado do Paraná possa fazer os

pagamentos.

O ministro do STF determinou o envio de ofício ao Ministério

Público e ao Tribunal de Contas do Estado do Paraná do acordo

firmado e da cópia da sua decisão.

Procurados, Itaú e Copel não comentaram imediatamente o

assunto.

CASO

O caso, que está em discussão há cerca de 20 anos, envolve uma

operação realizada em 1998 entre o Estado do Paraná e o antigo

banco estatal Banestado, que posteriormente foi privatizado e

comprado pelo Itaú.

Na operação, o Banestado adquiriu “precatórios podres” e, em

garantia, o governo paranaense ofereceu ações da Copel, a

quantidade de ações não é conhecida. Como o Estado do Paraná não

realizou o pagamento da dívida, o Itaú propôs, no início dos anos

2000, a execução de título extrajudicial, sob o argumento de que o

crédito, por possuir garantia real, não deveria ser pago por meio

de precatório. Na época, o valor do crédito somava cerca de R$ 700

milhões.

O imbróglio veio à tona neste ano em meio à movimentação de

deputados petistas contrários à privatização da Copel, que já

recebeu autorização do Legislativo local para prosseguir. O

deputado paranaense Arilson Chiorato, presidente do PT no Estado, e

a presidente nacional do PT, Gleisi Hoffmann, deputada federal pelo

Paraná, chegaram a pedir ingresso no processo como amicus curiae,

mas tiveram o pedido negado.

A desestatização da companhia elétrica paranaense deverá seguir

o modelo adotado para a Eletrobras, com uma oferta de ações em

bolsa visando diminuir a participação do acionista controlador, o

Estado do Paraná, e tornar a empresa uma “corporation”.

No mês passado, executivos da Copel afirmaram que a oferta de

ações está em fase de “construção”, trabalhando com assessores em

“valuations” e “due dilligence”, o que será posteriormente

submetido à aprovação do Tribunal de Contas do Estado (TCE-PR). A

expectativa é realizar a operação no segundo semestre deste ano,

tendo como base os resultados financeiros da companhia referentes

ao segundo trimestre.

VISÃO DO MERCADO

Bradesco BBI

O Bradesco BBI aponta que, em relação ao acordo de pagamento da

dívida Paraná/Itaú, com as ações da Copel não mais vinculadas como

garantia, a oferta de ações prevista para outubro para diluir o

controle do estado abaixo do percentual de controle (a Copel sendo

privatizada como uma corporation) pode ser menor.

Caso contrário, com as ações travadas como garantia, o Estado

não conseguiria vendê-las e a oferta primária total para a

privatização teria que ser muito maior. O estado do Paraná detém

69% das ações com direito a voto da Copel, representando 31% do

capital total.

Em segundo lugar, ao definir o título mínimo de concessão das

usinas hidrelétricas da Copel, o governo federal está permitindo

que a privatização da Copel flua da melhor maneira possível, e não

está tentando interferir ou inviabilizar o processo, como muitos

temiam.

“A nosso ver, o governo federal está optando por ser pragmático,

permitindo que a Copel prorrogue a concessão desses ativos caso

seja privatizada (o que acreditamos ser provável até outubro de

2023), ao mesmo tempo em que recebe R$ 3,7 bilhões que ajudará as

contas fiscais”, avaliam os analistas do BBI.

Bradesco BBI têm recomendação de compra.

Informações Reuters

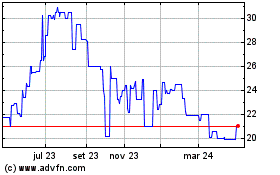

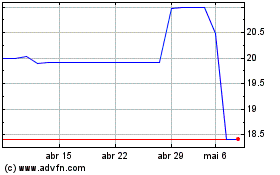

COPEL PNA (BOV:CPLE5)

Gráfico Histórico do Ativo

De Fev 2025 até Mar 2025

COPEL PNA (BOV:CPLE5)

Gráfico Histórico do Ativo

De Mar 2024 até Mar 2025