Regulatory News:

Vivendi (Paris:VIV):

Comme annoncé, les titres de Canal+, Havas NV et Louis Hachette

Group ont commencé à être négociés le 16 décembre, respectivement

sur le London Stock Exchange, sur Euronext Amsterdam et sur

Euronext Growth Paris. Les cours de bourse d’ouverture sont les

suivants :

- Canal+ : 2,90 livres Sterling par action, soit 3,49 euros par

action1 ;

- Havas NV : 1,80 euro par action ;

- Louis Hachette Group : 1,20 euro par action.

Compte tenu du cours de bourse d’ouverture de l’action Havas NV,

Vivendi confirme que la distribution en nature des actions Havas NV

aux actionnaires de Vivendi se fera comme annoncé sur la base d’une

action Havas NV pour chaque action Vivendi éligible. Chaque

actionnaire de Vivendi ayant droit à participer à l’opération de

séparation recevra donc, pour chaque action Vivendi détenue, une

action Canal+, une action Havas NV et une action Louis Hachette

Group, tout en conservant son action Vivendi.

Pour les actionnaires personnes physiques résidents fiscaux

français détenant leurs actions Vivendi en dehors d’un plan

d’épargne en actions (PEA), il est précisé que :

- pour chaque action Canal+ attribuée dans le cadre de la

scission de Vivendi, la part correspondant à un revenu distribué

reste inchangée à 2,35 euros par action et la part correspondant à

un remboursement d’apport non constitutif d’un revenu, et donc en

principe non soumis à taxation mais venant en réduction du prix de

revient fiscal de l’action Vivendi2 est de 1,14 euro par action

(soit la différence entre le cours de bourse d’ouverture et la part

correspondant à un revenu distribué) ; le prix de revient fiscal de

l’action Canal+ correspondra au cours d’ouverture de l’action le 16

décembre, soit 2,90 livres Sterling par action ou 3,49 euros par

action1 ;

- pour chaque action Havas NV distribuée dans le cadre de la

scission de Vivendi, la part correspondant à un revenu distribué

reste inchangée à 1,18 euros par action et la part correspondant à

un remboursement d’apport non constitutif d’un revenu, et donc en

principe non soumis à taxation mais venant en réduction du prix de

revient fiscal de l’action Vivendi2 est de 0,62 euro par action

(soit la différence entre le cours de bourse d’ouverture et la part

correspondant à un revenu distribué) ; le prix de revient fiscal de

l’action Havas NV correspondra au cours d’ouverture de l’action le

16 décembre, soit 1,80 euro par action ;

- pour chaque action Louis Hachette Group attribuée dans le cadre

de la scission de Vivendi, la part correspondant à un revenu

distribué reste inchangée à 0,74 euro par action et la part

correspondant à un remboursement d’apport non constitutif d’un

revenu, et donc en principe non soumis à taxation mais venant en

réduction du prix de revient fiscal de l’action Vivendi2 est de

0,46 euro par action (soit la différence entre le cours de bourse

d’ouverture et la part correspondant à un revenu distribué) ; le

prix de revient fiscal de l’action Louis Hachette Group

correspondra au cours d’ouverture de l’action le 16 décembre, soit

1,20 euro par action ;

- par conséquent, pour ces actionnaires, la quote-part de

l’attribution des titres traitée comme une distribution imposable

sera généralement soumise au prélèvement forfaitaire unique de 30

%3 (sauf si l’actionnaire personne physique opte pour une

imposition au barème progressif de l’impôt sur le revenu), ce qui

représente un montant total de 1,28 euros pour les trois actions,

calculé comme suit : 2,35 x 30% (Canal+) + 1,18 x 30% (Havas) +

0,74 x 30% (LHG) = 1,28 euro.

Les actionnaires personnes physiques résidents fiscaux français

détenant leurs actions Vivendi dans un PEA recevront leurs actions

Canal+, Havas NV et Louis Hachette Group sur le compte-titres de

leur PEA. L’attribution des actions Canal+ et Louis Hachette Group

dans le cadre des scissions partielles de Canal+ et Louis Hachette

Group et la distribution des actions Havas NV ne devraient pas

constituer des événements imposables. Les actionnaires sont invités

à consulter leur conseiller fiscal habituel pour déterminer les

conséquences fiscales d’un retrait ou d’une clôture de leur

PEA.

Vivendi a publié plusieurs questions-réponses relatives à

l’allocation d’actions Canal+ aux actionnaires de Vivendi dans le

cadre de la scission partielle de Canal+, qui apportent notamment

des précisions sur la manière dont ces actions pourront être cédées

sur le London Stock Exchange et leur traitement dans le PEA

(disponible sur le site

www.vivendi.com/actionnaires-investisseurs/actionnaires-individuels/).

Les actionnaires de Vivendi sont invités à se rapprocher de

leurs conseillers fiscaux habituels et à prendre connaissance des

développements sur les conséquences fiscales de l’attribution des

actions Canal+ et Louis Hachette Group et de la distribution des

actions Havas NV figurant dans les prospectus établis par Canal+

(disponible sur le site www.canalplusgroup.com) et Havas NV

(disponible sur le site www.havas.com) et dans les documents

d’information établis par Louis Hachette Group (disponible sur le

site www.louishachettegroup.com) et Vivendi (disponible sur le site

www.vivendi.com).

Le règlement-livraison des actions Canal+, Havas NV et Louis

Hachette Group sur les comptes des actionnaires de Vivendi (ayant

droit à participer à la scission) interviendra le 18 décembre

2024.

Le 15 janvier 2025 est la date-limite de paiement des

prélèvements sociaux et/ou du prélèvement non libératoire ou de la

retenue à la source exigibles.

A propos de Vivendi

Depuis sa création, Vivendi a su s’imposer comme un acteur

incontournable dans les contenus, les médias et le divertissement

en développant un portefeuille d’actifs cotés et non cotés, chacun

leader sur son marché. Vivendi détient 100 % de Gameloft, un

éditeur de jeux vidéo de renommée mondiale qui développe avec

succès des jeux multiplateformes sur console, PC et mobile. Le

portefeuille d’actifs de Vivendi comprend des participations

minoritaires dans des sociétés cotées de premier plan : Universal

Music Group et Banijay Group dans les contenus et le

divertissement, MediaForEurope, Telecom Italia, Telefónica et Prisa

dans les médias et les télécoms. Fort de son expertise stratégique

et économique, Vivendi anticipe les dynamiques globales et prend

part aux transformations des secteurs où opère le groupe, notamment

la révolution numérique et les nouveaux usages des consommateurs en

matière de contenus. Vivendi soutient des entreprises créatrices de

valeur, offrant des perspectives durables et une contribution

positive aux évolutions de notre société. Guidé par une vision à

long terme et une exigence constante d’innovation, Vivendi s’appuie

sur des équipes expérimentées pour identifier et accompagner des

projets de croissance durable. La Responsabilité Sociétale des

Entreprises (RSE), engagement pris dès 2003, est au cœur de la

stratégie du groupe et façonne chacune de ses décisions.

www.vivendi.com

Avertissements importants

Les actionnaires sont invités à se rapporter aux prospectus

relatifs à l’admission aux négociations des actions Canal+ SA sur

le London Stock Exchange et des actions Havas NV sur Euronext

Amsterdam (tels que complétés, le cas échant, par des suppléments),

ainsi que le document d’information relatif à l’admission des

actions Louis Hachette Group aux négociations sur Euronext Growth,

afin de pleinement comprendre les risques et avantages potentiels

associés à la détention d’actions de ces trois sociétés. Ces

documents sont mis gratuitement à la disposition des investisseurs

sur les sites Internet respectifs de Canal+, Havas et Louis

Hachette Group. Il est rappelé que l’approbation d’un prospectus ou

d’un document d’information par une autorité compétente ne doit pas

être considérée comme un avis favorable sur les actions de la

société devant être admises aux négociations sur le marché

considéré. Les actionnaires sont également invités à se rapporter

au document d’information volontaire de Vivendi SE afin de

pleinement comprendre les risques et avantages potentiels associés

à la détention d’actions de Vivendi après la réalisation de la

scission du groupe. En particulier, il est vivement conseillé aux

actionnaires de lire les chapitres de ces prospectus et documents

d’information décrivant les facteurs de risques liés à l’émetteur

et aux actions faisant, le cas échéant, l’objet d’une demande

d’admission à la cote. Il leur est également recommandé de prendre

connaissance des descriptions relatives aux droits des actionnaires

figurant dans ces documents, afin qu’ils puissent apprécier les

droits dont ils disposeront en tant qu’actionnaires d’Havas NV, une

société de droit néerlandais dont les titres seront admis sur un

marché réglementé néerlandais (Euronext Amsterdam), de Canal+,

société française dont les actions seront admises sur un marché de

droit étranger hors UE (le London Stock Exchange) et de Louis

Hachette Group, une société française dont les actions seront

admises sur Euronext Growth.

Le présent communiqué de presse est publié à titre informatif

uniquement et ne constitue pas une offre ou une invitation à

vendre, à souscrire ou à acheter des titres de Vivendi SE, Canal+

SA, Havas NV ou Louis Hachette Group SA, ou la sollicitation d’un

vote ou d’une approbation dans tout État en relation avec les

opérations décrites dans le présent document ou autrement, et il

n’y aura pas de vente, d’émission ou de transfert de titres dans un

quelconque État en contravention avec les lois en vigueur. Le

présent communiqué de presse ne doit en aucun cas être interprété

comme une recommandation à l’attention des lecteurs.

Le présent communiqué de presse ne constitue pas un prospectus

ni un document d’offre aux fins du Règlement (UE) 2017/1129 du 14

juin 2017 (tel que modifié, le « Règlement Prospectus ») ou du

Règlement (UE) 2017/1129 en ce qu’il fait partie du droit interne

du Royaume-Uni en vertu du European Union (Withdrawal) Act 2018,

tel qu’amendé (le « Règlement Prospectus du Royaume-Uni »), et

l’attribution d’actions de Canal+ SA, Havas NV et Louis Hachette

Group SA aux actionnaires de Vivendi SE dans le cadre de

l’opération de scission mentionnée dans le présent communiqué

devrait être effectuée dans des circonstances qui ne constituent

pas « une offre au public de valeurs mobilières » au sens du

Règlement Prospectus ou du Règlement Prospectus du Royaume-Uni.

Les titres de Vivendi SE, Canal+ SA, Havas NV, Louis Hachette

Group SA n’ont pas été et ne seront pas enregistrés au titre du

U.S. Securities Act of 1933 (tel qu’amendé, « U.S. Securities Act

») ou du U.S. Investment Company Act of 1940 (tel qu’amendé, le «

U.S. Investment Company Act »), et ni Vivendi SE, ni Canal+ SA,

Havas NV ou Louis Hachette Group SA n’a l’intention de faire une

offre au public de valeurs mobilières aux États-Unis ou à des

personnes U.S. (« U.S. Persons » au sens de la Réglementation S).

Le présent communiqué de presse et le document d’information de

Vivendi SE auquel il fait référence ne constituent pas une offre de

vente de valeurs mobilières aux États-Unis ou à des U.S. Persons au

titre du U.S. Securities Act.

La diffusion du présent communiqué de presse peut être

restreinte, limitée ou interdite par la loi dans certains États et

les personnes en possession de ce communiqué, ou d’une information

ou d’un document mentionné dans ce communiqué, doivent s’informer

sur l’existence de telles restrictions, limitations ou

interdictions, et les respecter. Tout manquement à ces

restrictions, limitations ou interdictions peut constituer une

violation des lois et règlementations sur les valeurs mobilières de

ces États.

Le présent communiqué de presse s’adresse uniquement aux

personnes au Royaume-Uni qui (i) ont une expérience professionnelle

en matière d’investissements, ces personnes répondant à la

définition de « professionnels de l’investissement » de l’article

19(5) du Financial Services and Markets Act 2000 (Financial

Promotion) Order 2005, tel que modifié (le « Financial Promotion

Order ») ou (ii) sont des personnes répondant à l’article 49(2)(a)

à (d) du Financial Promotion Order ou, (iii) d’autres personnes à

qui une invitation ou une incitation à s’engager dans une activité

d’investissement (au sens de l’article 21 du Financial Services and

Markets Act 2000) à qui il peut être légalement communiqué ou fait

communiquer (toutes ces personnes étant ensemble désignées comme «

personnes concernées »). Ce communiqué de presse s’adresse

uniquement aux personnes concernées et ne doit pas être utilisé par

des personnes qui ne sont pas des personnes concernées.

Les investisseurs et les détenteurs de valeurs mobilières

peuvent obtenir gratuitement copie des documents déposés par

Vivendi auprès de l’Autorité des Marchés Financiers

(www.amf-france.org) ou directement auprès de Vivendi.

ADR non sponsorisés. Vivendi ne sponsorise pas de programme

d’American Depositary Receipt (ADR) concernant ses actions. Tout

programme d’ADR existant actuellement est « non sponsorisé » et n’a

aucun lien, de quelque nature que ce soit, avec Vivendi. Vivendi

décline toute responsabilité concernant un tel programme.

Ce document a été certifié par Vivendi SE via la blockchain afin

de garantir son authenticité. Consultez ce certificat

d’authenticité en vous connectant sur

https://www.certification.vivendi.com ou en recourant à un

explorateur de blockchain tel que https://etherscan.io ou

https://www.blockchain.com.

1 Taux de change de la Banque centrale européenne au 13 décembre

2024 : 1 GBP = 1,2042 EUR. 2 Les actionnaires pour lesquels le

montant cumulé des remboursements d’apport excèderait le prix de

revient fiscal de leurs actions Vivendi et/ou qui ont bénéficié

d’un régime de sursis ou de report d’imposition sont invités à se

rapprocher de leur conseil fiscal pour déterminer les conséquences

en résultant. 3 Auquel s’ajoute le cas échéant la contribution

exceptionnelle sur les hauts revenus pour les actionnaires qui y

sont assujettis.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241216931041/fr/

Vivendi

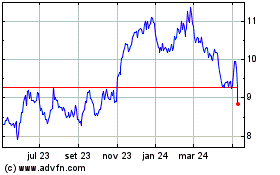

Telefonica Brasil (NYSE:VIV)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

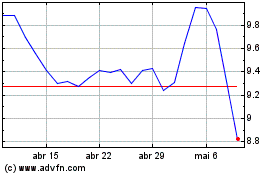

Telefonica Brasil (NYSE:VIV)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024