CNOVA NV Résultats financiers du 1er semestre 2023

CNOVA N.V.Performance

Financière du 1er

semestre &

Activité du 2ème

trimestre 2023Mise à jour sur les

procédures de conciliation

Cnova a accéléré sa transition vers un modèle plus

rentable et enregistre une forte hausse

de son taux de marge brute qui atteint 29,7% (+7pts vs.

22) et un EBITDA multiplié par

2 vs. S1

2022 :

- Le

GMV a diminué de -14% en base comparable1

sur un marché encore difficile

marqué par une tendance baissière sur les catégories de produits

High Tech et Electroménager

- Les

revenus de la Marketplace s’élèvent à 91 M€ au S1

2023, en croissance de +2% vs. 22 (+28% vs. 19) avec une légère

baisse du GMV Marketplace de -3,1% par rapport à l’année dernière

et un record historique de la quote-part Marketplace qui s’établit

à 58% au S1 2023 (+9pts vs. 22, +20pts vs. 19)

- Les

revenus des services Advertising s’élèvent à 35

M€, avec une croissance régulière (+5% vs. 22, x2,1 vs. 19) et une

hausse du taux de prise du GMV qui s’établit à 3,8% (+0,8pt vs. 22,

+2,4pts vs. 19)

- Le GMV

des services B2C1 s’élève à 80 M€ (+21% vs. 22)

porté par les Voyages (+16% vs. 22)

- Les revenus

B2B d’Octopia sont de 9 M€ (+43% vs. 22) avec 6

clients Marketplace lancés et une hausse des colis expédiés pour

les clients Fulfilment comme Adeo et Too Good To Go

- Les revenus

B2B de C-Logistics s’élèvent à 6 M€ au S1 2023 (x8

vs. 22) avec le lancement d’un nouveau client et une hausse du

nombre de colis expédiés pour les clients externes (x6 vs.

22)

L’EBITDA de Cnova a doublé par rapport

au 1er semestre 2022 et

atteint 34 M€ (+€19 M€ vs. 22) grâce à

l’attention portée à l’amélioration de la rentabilité des ventes

directes, à la croissance de l’Advertising et de la Marketplace,

ainsi qu'au plan de réduction des coûts. Le Plan

d’Efficience pour recalibrer les

SG&A et les CAPEX d'ici fin 2023 est en ligne

avec l’objectif de la guidance de juillet 2022 (75 M€ d’économies

vs. 21) renforcé par un plan annoncé en avril 2023 de 15 M€

d’économies supplémentaires :

- Les

frais généraux (hors D&A) atteignent 148 M€, en

amélioration de 35 M€ vs. 22 et 38 M€ vs. 21

- Les

dépenses d’investissement s’élèvent à 31 M€, en

amélioration de 16 M€ vs. 22 et 22 M€ vs. 21

Les flux de trésorerie disponibles des

activités poursuivies

avant frais financiers

et autres produits et charges

s'élèvent à -183 M€ au 1er semestre 2023, principalement impactés

par la saisonnalité de l’activité et la baisse du poste

fournisseurs issue des réductions de garanties des

assureurs-crédits, partiellement compensés par le déstockage

volontaire et la rationalisation des dépenses

d’investissement. Développement continue de la

politique RSE de Cnova :

- « Produits

plus responsables » : 15,8% du GMV Produit de Cdiscount

au T2 2023 (+4,7pts vs. 22)

- Consommation

d'énergie C-Logistics : baisse de -26% vs. l'année dernière

(de janvier à avril)

|

AMSTERDAM – 28 juillet 2023, 19h00 CEST Cnova

N.V. (Euronext Paris : CNV; ISIN : NL0010949392) (“Cnova”) publie

aujourd’hui les résultats de son activité pour le deuxième

trimestre et les résultats financiers non audités du premier

semestre 2023.

Thomas Métivier, PDG de Cnova, commente :

“Au cours du 1er semestre 2023, Cnova a

poursuivi la mise en place de son plan de transformation en se

concentrant sur sa transition vers un modèle rentable, avec une

évolution volontaire vers les revenus générés par la Marketplace.

Toutes les équipes de Cnova se sont mobilisées pour améliorer la

rentabilité du catalogue de ventes directes, la croissance de nos

revenus Advertising et Marketplace, ainsi que le développement de

nos activités B2B avec Octopia et C-Logistics.

Toutes ces actions, combinées au Plan

d’Efficience, ont permis une forte amélioration de notre EBITDA par

rapport à l'année dernière et à 2019, ce qui confirme la pertinence

de notre modèle économique et de notre plan de transformation.Nous

avons également commencé à déployer opérationnellement une

intelligence artificielle générative pour améliorer l'expérience de

nos clients et de nos partenaires, ainsi que pour renforcer

l’efficience des processus, avec des premiers résultats déjà

visibles et des opportunités significatives pour accélérer la

croissance de notre modèle de plateforme.”

Indicateurs financiers

|

Performance financière(millions d’€) |

|

S1 2023 |

S1 20222 |

|

Variation vs. 2022 |

| |

|

Publiée |

Comparable3 |

| GMV

total |

|

1 380 |

1 785 |

|

-23% |

-14% |

|

Plateforme e-commerce |

|

1 337 |

1 734 |

|

-23% |

-14% |

|

Dont Ventes directes |

|

464 |

679 |

|

-32% |

|

Dont Marketplace |

|

647 |

668 |

|

-3% |

| Quote-part

Marketplace |

|

58,3% |

49,6% |

|

+8,7pts |

|

Dont Services B2C |

|

80 |

150 |

|

-46% |

+21% |

|

Dont Autres revenus |

|

146 |

237 |

|

-39% |

+1% |

|

Activités B2B |

|

43 |

50 |

|

-14% |

|

Dont Revenus B2B d’Octopia |

|

11 |

8 |

|

+43% |

|

Dont Activités Retail & Autres d’Octopia |

|

25 |

41 |

|

-39% |

|

Dont C-Logistics |

|

7 |

1 |

|

x8 |

|

Chiffres d’affaires net |

|

612,5 |

874,3 |

|

-29,9% |

-23,1% |

|

EBITDA4 |

|

33,9 |

14,6 |

|

+19,3 M€ |

|

% du chiffres d’affaires net |

|

5,5% |

1,7% |

|

+3,9pts |

|

Résultat opérationnel courant |

|

-14,3 |

-33,5 |

|

+19,2 M€ |

|

% du chiffres d’affaires net |

|

-2,3% |

-3,8% |

|

+1,5pts |

| Résultat

financier net |

|

-26,8 |

-42,5 |

|

+15,6 M€ |

| Résultat net

des opérations poursuivies |

|

-65,4 |

-69,4 |

|

+4,0 M€ |

|

Résultat net des opérations poursuivies

retraité5 |

|

-47,4 |

-69,4 |

|

+22,0 M€ |

| Flux

de trésorerie disponibles |

|

S1 2023 |

S1 20222 |

|

Variation vs. 2022 |

| (millions

d’€) |

|

|

|

EBITDA4 |

|

33,9 |

14,6 |

|

+19,3 |

| (-) Loyers

IFRS 16 |

|

-17,7 |

-17,8 |

|

+0,1 |

| (+/-)

Variation du besoin en fonds de roulement |

|

-169,8 |

-66,7 |

|

-103,1 |

| (-) Impôts

décaissés |

|

-1,7 |

-1,8 |

|

+0,1 |

| (-) Dépenses

d’investissement |

|

-32,3 |

-47,6 |

|

+15,4 |

| (+) Trésorerie

générée par les cessions |

|

4,8 |

20,5 |

|

-15,7 |

|

Flux de trésorerie

disponibles6 |

|

-182,8 |

-98,7 |

|

-84,0 |

|

Flux de trésorerie disponibles hors éléments

exceptionnels7 |

|

-170,5 |

-195,8 |

|

+25,4 |

|

Dette financière nette |

|

-582,5 |

-469,6 |

|

-112,9 |

Conciliation : information sur le groupe

Casino et les liquidités de Cnova

|

Le 26 juin 2023, le groupe Casino a communiqué sur la mise en

œuvre de diverses mesures visant à assurer sa liquidité pendant

toute la période de conciliation.Le 17 juillet 2023, le groupe

Casino a communiqué sur l'offre révisée reçue le 15 juillet 2023 de

la part d'EP Global Commerce a.s., Fimalac et Attestor (le

"Consortium") afin de renforcer les fonds propres du groupe Casino.

Cnova fait partie du périmètre de la transaction.Le 28 juillet

2023, le groupe Casino annonce qu'il a conclu un accord de principe

le 27 juillet 2023 avec le Consortium et certains de ses principaux

créanciers, sous l'égide des conciliateurs et du Comité

Interministériel de restructuration industrielle (CIRI), visant à

renforcer la structure des fonds propres du groupe et à

restructurer sa dette financière (l'"Accord de Principe"). L'Accord

de Principe confirme que Cnova fait partie du périmètre.Les comptes

semestriels de Cnova pour la période se terminant le 30 juin 2023

ont été établis sur la base du principe de continuité

d'exploitation. Ce principe repose sur l'évaluation du risque de

liquidité au niveau de Cnova et du groupe Casino à la lumière des

projections de flux de trésorerie pour 2023, revues par le cabinet

Accuracy, et de la nécessité de mettre en œuvre avec succès

l'Accord de Principe. Ces projections de flux de trésorerie

reposent également, entre autres facteurs, sur le niveau actuel de

l'activité commerciale et les modalités de paiement existantes avec

les fournisseurs.Étant donné les étapes juridiques restant à

franchir pour mettre en œuvre l'Accord de Principe (comme spécifié

à la page 11 de la présentation du groupe Casino sur le plan de

restructuration de l'Accord de Principe8), la situation à ce jour

reste incertaine quant à la continuité d’exploitation du groupe

Casino et/ou de Cnova et, par conséquent, Cnova pourrait être dans

l'incapacité de réaliser ses actifs et de régler ses passifs dans

le cours normal des affaires.Sur la base de ce qui précède, dans le

cadre de leur rapport publié le 28 juillet 2023, les commissaires

aux comptes de Cnova ont fait référence à l'incertitude matérielle

liée à la continuité d'exploitation en tant qu'observation et ont

conclu à une opinion sans réserve sur leur examen des comptes

semestriels 2023 et des états financiers. |

Au 30 juin 2023, la dette financière nette

s'élevait à 582 M€ et les passifs courants nets étaient de 189 M€

(hors trésorerie et équivalents de trésorerie et dettes financières

courantes). Au 30 juin 2023, Cnova présente des capitaux propres

négatifs de 442 M€. Cette situation est principalement due aux

pertes cumulées de 605 M€, à la diminution du capital et à

l'échange d'actions entre Cnova NV et Cnova Brésil en 2016. Pour

les six premiers mois de 2023, la perte nette s'élève à 70 M€ et le

flux de trésorerie disponible négatif avant frais financiers est de

183 M€.

Au 30 juin 2023, Cnova disposait d'une ligne de

crédit de 700 M€ avec sa maison mère, Casino Guichard-Perrachon,

mise en place pour couvrir les besoins de Cnova. Dans le cadre de

la convention de trésorerie avec Cnova et ses filiales, les lignes

de crédit inutilisées s'élevaient à 253 M€ au 30 juin 2023.

La convention de trésorerie arrive à terme le 31

juillet 2026 et peut être résiliée d'un commun accord.

De plus, Casino Guichard-Perrachon a confirmé

par le biais d'une lettre datée du 28 mars 2023 qu'elle fournira un

soutien financier à Cnova N.V. pour l'aider à faire face à ses

obligations au fur et à mesure de leur échéance, jusqu'à un maximum

de 100 M€ en plus du montant mentionné précédemment de 700 M€, et

seulement dans la mesure où il n’existe pas d’alternative de

financement pour Cnova N.V., pour faire face à ces obligations

pendant une période d'au moins 18 mois à compter de la date

d'approbation des états financiers consolidés de Cnova pour

l'exercice 2022, le 30 mars 2023.

La convention de trésorerie (convention de

compte-courant) prend fin immédiatement si Casino ne contrôle plus,

directement ou indirectement, Casino Finance ou Cnova ou ses

filiales européennes, le cas échéant, ou en cas de faillite d'une

partie.

La dégradation séquentielle de la notation du

groupe Casino par les agences de notation a entraîné une

détérioration de la dette financière nette au niveau de Cnova

depuis avril 2023. Le besoin en fonds de roulement de Cnova est

significativement impacté en raison des réductions par les

assureurs crédit, impliquant des paiements anticipés aux

fournisseurs et par conséquent une détérioration des flux de

trésorerie nets.

Le 25 mai 2023, une procédure de conciliation a

été ouverte au bénéfice des filiales françaises de Cnova

(Cdiscount, Maas, C-Shield, C-Technology, C-Logistics, Carya et

CLR). Ces procédures de conciliation s'inscrivent dans le contexte

plus général des procédures de conciliation ouvertes au bénéfice du

groupe Casino.

Dans le cadre de la procédure de conciliation,

le groupe Casino a reçu le 15 juillet 2023 une offre révisée de EP

Global Commerce a.s., Fimalac et Attestor (le “Consortium”) visant

à renforcer le capital propre du groupe Casino. Cnova fait partie

du périmètre de la transaction envisagée.

Le 28 juillet 2023, le groupe Casino annonce

qu'il a, sous l'égide des conciliateurs et du Comité

Interministériel de restructuration industrielle (CIRI), conclu un

accord de principe le 27 juillet 2023 avec le Consortium et

certains de ses principaux créanciers, notamment ceux qui

détiennent plus des deux tiers du Term Loan B, dans le but de

renforcer la structure des fonds propres du groupe et de

restructurer sa dette financière (l'"Accord de Principe"). L'Accord

de Principe confirme que Cnova fait partie du périmètre de la

transaction.

Étant donné les étapes juridiques restant à

franchir pour mettre en œuvre l'Accord de Principe (comme spécifié

à la page 11 de la présentation du groupe Casino sur le plan de

restructuration de l'Accord de Principe9), la situation à ce jour

reste incertaine quant à la continuité d’exploitation du groupe

Casino et/ou de Cnova et, par conséquent, Cnova pourrait être dans

l'incapacité de réaliser ses actifs et de régler ses passifs dans

le cours normal des affaires.

De plus, il convient de noter que le 26 juin

2023, le groupe Casino a communiqué sur la mise en œuvre de

diverses mesures visant à assurer sa liquidité pendant toute la

période de conciliation (qui dure jusqu'au 25 septembre et qui

pourrait être prolongée, si nécessaire, jusqu'au 25 octobre au plus

tard), notamment :

-

la conclusion d'un accord de principe avec le gouvernement français

pour reporter le paiement des dettes fiscales et sociales du groupe

dues entre mai et septembre 2023, représentant un montant d'environ

300 M€ ; et

-

une demande de gel des paiements, pour la durée des procédures de

conciliation (c'est-à-dire jusqu'au 25 octobre au plus tard),

concernant tout paiement d'intérêts et autres frais (soit environ

130 M€) ainsi que les échéances du principal (soit environ 70 M€).

Les conciliateurs ont envoyé aux créanciers concernés les demandes

de gel des paiements et leur ont demandé de renoncer à leur droit

de réclamer tout paiement accéléré sur la base d’une possibilité de

défaut en vertu des covenants financiers en date du 30 juin 2023 et

du 30 septembre 2023, et plus généralement, tout événement de

défaut ou événement de défaut croisé qui pourrait résulter de la

suspension des paiements susmentionnés

Sur la base des éléments mentionnés ci-dessus et

de la cession par Casino de sa participation résiduelle dans Assaí,

achevée le 23 juin 2023 pour un produit net après frais et impôts

estimé à 326 M€ (cf. communiqué de presse du 23 juin 2023), le

groupe Casino n'anticipe aucun problème de liquidité jusqu'à la fin

de la période de conciliation (c'est-à-dire jusqu'au 25 octobre

2023). En supposant la continuité du gel des charges financières et

des remboursements de la dette après la période de conciliation, et

sur la base de la cession par Casino au Groupement Les

Mousquetaires du premier groupe de points de vente représentant un

chiffre d'affaires de 549 M€ hors taxes (cf. communiqué de presse

du 26 mai 2023), le groupe Casino prévoit qu'il ne devrait pas y

avoir de problème de liquidité jusqu'à la fin de l'exercice 2023,

en supposant que le niveau d'activité des enseignes reste le même

dans les mois à venir (notamment la reprise des

hypermarchés/supermarchés) et supposant une continuité sur les

délais de paiement des fournisseurs (comme c'est actuellement le

cas).

Dans le contexte de la conciliation, Cnova a

entrepris différentes mesures pour atténuer sa consommation de

trésorerie : (i) l'accélération de sa transformation vers un modèle

orienté vers la marketplace, (ii) le renforcement du Plan

d'Efficience lancé en 2022 avec des mesures supplémentaires en

2023, (iii) un plan de réduction des stocks pour s'adapter aux

nouveaux volumes de ventes directes, et (iv) la demande de gel du

prêt garanti par l'État ("PGE"), ce qui a été accepté par le

syndicat bancaire le 27 juillet 2023 pour la période de

conciliation.

Jusqu'à la date d'autorisation par le Conseil

d'administration de ces états financiers intérimaires, Cnova a eu

un accès illimité aux facilités de financement octroyées par le

groupe Casino. En ce qui concerne l'évaluation de la continuité

d'exploitation, l'accès continu et sans restriction à ces facilités

de financement pour l'année à venir, y compris, le cas échéant, un

financement supplémentaire en vertu de la lettre de confort fournie

par le groupe Casino, est un jugement important et dépendra du

succès de la mise en œuvre de l’Accord de Principe, dans le cadre

de la procédure de conciliation.

En outre, dans le cadre de l'évaluation de la

continuité d'exploitation, la direction de Cnova suppose qu'il n'y

aura pas de détérioration significative des performances par

rapport au plan d'activité et aux prévisions de trésorerie (telles

que publiées le 26 juin 2023) pour les douze prochains mois et de

détérioration significative des conditions de paiement actuelles

des principaux fournisseurs de Cnova.

Il convient de noter que ces prévisions de flux

de trésorerie incluent des hypothèses significatives et des

incertitudes au niveau de Cnova, car elles dépendent, entre autres

facteurs, du niveau d'activité commerciale, des modalités de

paiement attendues avec les fournisseurs dans les mois à venir, à

la mise en œuvre réussie de l’Accord de Principe convenu le 27

juillet 2023 entre le groupe Casino, les principaux créanciers et

le Consortium visant à renforcer les fonds propres du groupe Casino

et à restructurer sa dette financière.

Les événements et les conditions mentionnés

ci-dessus indiquent une incertitude matérielle qui pourrait

remettre en question la continuité d’exploitation de Cnova qui

pourrait, par conséquent, ne pas être en mesure de réaliser ses

actifs et d'acquitter ses passifs dans le cours normal des

affaires.

Malgré l'incertitude matérielle identifiée sur

la continuité d’exploitation de Cnova, compte tenu des hypothèses

figurant dans les prévisions de sa trésorerie et de l'issue

positive attendue du processus de conciliation au niveau du groupe

Casino et de Cnova, le Conseil d'administration estime approprié de

préparer les états financiers intérimaires en se fondant sur

l'hypothèse d’une continuité d’exploitation et de ne pas inclure

d'ajustements aux montants inscrits et à la classification des

actifs, des passifs et des charges déclarées qui pourraient par

ailleurs être requis si l'hypothèse de continuité d’exploitation

n'était pas appropriée.

Indicateurs

opérationnels

Les indicateurs opérationnels du 1er semestre

2023 démontrent le succès de la transition de Cnova vers un modèle

de plateforme Marketplace, avec une quote-part de GMV en hausse de

+8,7pts, le dynamisme des services d’Advertising avec une hausse de

leurs revenus de +5% au 1er semestre 2023 et un NPS stable,

supérieur à 50, parmi les meilleurs taux de satisfaction du

marché.

Le nombre de commandes et d'articles vendus a

diminué respectivement de 15% et 19% par rapport à l'année

dernière, avec une légère augmentation du nombre moyen d'articles

vendus par commande, tandis que la marge brute en % du chiffre

d’affaires net a augmenté de +7pts vs. 22, ce qui illustre les

effets positifs de nos différentes actions visant à améliorer la

rentabilité.

Face à des conditions de marché difficiles, le

GMV total de Cnova a diminué de -14 % sur une base comparable10,

confirmant le choix stratégique de Cnova d’accroître les revenus de

sa plateforme avec le développement de la Marketplace, des services

d’Advertising et des activités B2B à travers Octopia et

C-Logistics. Dans ce contexte de fortes pressions inflationnistes,

Cnova a lancé des offres promotionnelles et des remises ayant pour

but de participer à la lutte contre l'inflation.

De plus, le 1er semestre 2022 a bénéficié d’une

base solide par rapport au 1er semestre 2023 : le 1er semestre 22

n’était pas encore impacté par la baisse de l'indice de

consommation survenue en avril et mai 2022 et la croissance du GMV

était portée par un taux de prise du paiement en 4X plus élevé que

depuis le début de l’année.

|

Chiffres-clés

de l’activité |

|

S1 2023 |

S1 202211 |

|

Variationvs. 2022 |

| Quote-part GMV

Marketplace |

|

58,3% |

49,6% |

|

+8,7pts |

| Revenus

Marketplace (millions d’€) |

91,4 |

89,7 |

|

+1,8% |

| Revenus

services d’Advertising (millions d’€) |

34,8 |

33,2 |

|

+5% |

| Trafic

(millions de visites) |

433,1 |

494,2 |

|

-12% |

| Nombre de

commandes (millions) |

9,6 |

11,3 |

|

-15% |

|

Dont Marketplace |

7,6 |

8,0 |

|

-5% |

| Produits vendus

(millions) |

15,3 |

18,8 |

|

-19% |

|

Dont Marketplace |

11,6 |

11,9 |

|

-2% |

Faits marquants du

2nd trimestre

:

|

GMV |

2T23 vs. 22 |

| Évolution du

GMV total sur base comparable5 |

-13% |

| Evolution du

chiffre d’affaires net sur base comparable5 |

-22% |

| Evolution du

GMV Marketplace |

-2% |

|

Croissance du GMV Voyage |

+3% |

Au deuxième trimestre 2023, le GMV total de Cnova a

diminué de -13% sur une base comparable12, avec une dynamique

positive par rapport au 1er trimestre 2023 (+2pts vs. 1T23). Cette

évolution est liée :

-

Aux ventes directes qui

contribuent à la croissance pour -12,3pts (-30,8% vs. 22), reflet

de la stratégie volontaire de transition vers un modèle

marketplace, principalement pour les produits non-techniques à

marge faible, comme le montre l'amélioration de la rentabilité des

catégories de produits Electroménager et Maison au 1er semestre

2023. Les ventes directes ont également été impactées par une

baisse de l’intensité du marketing, dans le cadre du Plan

d’Efficience, qui soutient habituellement la croissance du GMV

-

A la Marketplace qui contribue à

la croissance pour -1,0pt (-2,5% vs. 22) avec la transition

progressive vers un modèle de Marketplace, compensé par des plans

d'économies réduisant l'intensité du marketing qui soutient

habituellement la croissance du GMV. La quote-part de la

Marketplace dans le GMV a augmenté de +8,4pts au 2ème trimestre

2023 et la quote-part du Fulfilment dans le GMV Marketplace a

augmenté de +0,5pt, atteignant 51,3% au 2ème trimestre 2023

-

Aux services

B2C13 qui contribuent à la

croissance pour +0,5pt (+9,5% vs. 22) notamment grâce à Cdiscount

Voyages (+3% vs. 22)

-

Aux activités

B2B qui contribuent à la croissance pour +0,8pt

(x2 vs. 22) avec :

-

Les activités B2B de C-Logistics

qui contribuent à la croissance de +0,5pt (x9 vs. 22), porté par

une augmentation du nombre de colis expédiés pour les clients

externes

-

Les activités B2B d’Octopia qui

contribuent à la croissance de +0,3pt (+54,0% vs. 22), porté par

Merchant-as-a-Service et Marketplace-as-a-Service (x5 vs. 22) et

Fulfilment-as-a-Service (+39% vs. 22)

|

Clients |

2T23 |

|

Nombre de clients actifs au cours des 12 derniers mois (en

millions) |

8,0 |

|

Base d'abonnés CDAV14 (en millions) |

1,7 |

|

Quote-part de GMV de CDAV |

40,1% |

Le programme de

fidélité Cdiscount à Volonté

(CDAV) représentait 40,1% du GMV total au 2ème

trimestre 2023 contre 38,5% du GMV total au 1er trimestre 2023. Le

programme de fidélité regroupe 1,7 millions de membres à fin juin

2023, avec des remises et des cagnottes offertes aux clients

permettant de renforcer la fidélité des clients. Au 1er semestre

2023, le programme de fidélité a été marqué par une diminution de

la part des clients possédant un abonnement gratuit.

|

Marketplace |

2T23 |

vs. 2022 |

| Quote-Part du

GMV de la Marketplace |

60,0% |

+8,4pts |

|

Quote-part du GMV de Cdiscount express seller |

15,8% |

+1,4pts |

|

Quote-part du GMV de Fulfilment by Cdiscount |

35,5% |

-0,9pts |

| Quote-part du

GMV des solutions Fulfilment |

51,3% |

+0,5pts |

| Revenus

Marketplace (M€) |

45,5 |

+2,3% |

| Revenus

services Advertising (M€) |

18,0 |

+1,1% |

Performance Financière du S1

2023

|

Cnova N.V.(millions

d’€) |

1er semestre |

Variation |

|

2023 |

202215 |

vs. 2022 |

|

GMV |

1

380,2 |

1

784,7 |

-22,7% |

| Chiffres

d’affaires net |

612,5 |

874,3 |

-29,9% |

| Marge

brute |

181,7 |

197,7 |

-8,1% |

|

En % du chiffres d’affaires net |

29,7% |

22,6% |

+7,0pts |

|

En % du GMV |

13,2% |

11,1% |

+2,1pts |

| Frais généraux

(excl. D&A) |

-147,8 |

-183,1 |

+35,3 M€ |

|

En % du chiffres d’affaires net |

-24,1% |

-20,9% |

-3,2pts |

|

En % du GMV |

-10,7% |

-10,3% |

-0,4pts |

|

EBITDA |

33,9 |

14,6 |

+19,3 M€ |

|

En % du chiffres d’affaires net |

5,5% |

1,7% |

+3,9pts |

|

En % du GMV |

2,5% |

0,8% |

+1,6pts |

| Résultat

opérationnel courant (ROC) |

-14,3 |

-33,5 |

+19,2 M€ |

| Résultat

financier net |

-26,8 |

-42,5 |

+15,6 M€ |

| Résultat net

des activités poursuivies |

-65,4 |

-69,4 |

+4,0 M€ |

|

Résultat net des activités poursuivies

retraité16 |

-47,4 |

-69,4 |

+22,0 M€ |

Le chiffre d'affaires net

s’élève à 612 M€ au 1er semestre 2023, soit une baisse de -30% vs.

22 et une baisse de -23% sur une base comparable17 vs. 22. Le

chiffre d'affaires net a été impacté par l’évolution du mix produit

en faveur des activités dont les revenus sont générés par des

commissions, ce qui a conduit à une amélioration de la rentabilité

: les revenus de la Marketplace ont augmenté de +1,8% vs. 22 et les

revenus des services B2C18 ont enregistré une performance record

(+27,2% vs. 22), principalement soutenu par les activités Voyages.

Les revenus B2B d’Octopia ont augmenté de +43%, principalement

grâce au lancement de 6 clients pour ses solutions de

Marketplace-as-a-Service et une augmentation du nombre de colis

expédiés de +30% vs. 22 pour ses clients Fulfilment-as-a-Service,

tels qu'Adeo et Too Good to Go. Les revenus B2B de C-Logistics ont

été multiplié par x8 vs. 22, grâce au lancement d’un nouveau client

et à l'augmentation du nombre de colis expédiés. Les revenus des

services d’Advertising ont augmenté de +5% vs. 22, atteignant 35 M€

au 1er semestre 2023.

La marge brute s’élève à 182 M€

au 1er semestre 2023, représentant 29,7% du chiffre d'affaires net,

en hausse de +7pts vs. 22 et de +12pts par rapport à son niveau

prépandémique (1er semestre 2019). Cette hausse du taux de marge

brute au cours des dernières années démontre le succès de la mise

en place du plan stratégique, avec une croissance des revenus de la

Marketplace de +2% vs. 22 (+28% vs. 19) et une augmentation des

revenus des services d’Advertising de +5% par rapport à l'année

dernière (x2 vs. 19). Par rapport à 2022, la marge brute des

ventes directes a été impactée négativement par le déstockage

volontaire concentré sur les SKUs ayant le taux de rotation le plus

défavorable afin d’ajuster les stocks au niveau d'activité actuel.

Le déstockage volontaire sur les ventes directes a eu un impact

négatif de -4,4pts sur le taux de marge brute.

Les frais généraux

(hors dépréciations &

amortissements)

s’élèvent à -148 M€ au 1er semestre 2023, représentant 24,1% du

chiffre d'affaires net, en baisse de -3pts vs. 22. Au cours du 2ème

trimestre 2022, un Plan d'Efficience visant à adapter la structure

des frais généraux au niveau d'activité actuel a été lancé.

-

Les coûts de distribution

(hors dépréciations &

amortissements) s’élèvent à 7,7% du

chiffre d'affaires net (-0,6pt vs. 22), en amélioration de 15 M€

par rapport à l'année dernière. Les coûts variables (logistique,

service après-vente et traitement des paiements) ont été

favorablement impactés par des volumes d’affaires plus faibles au

1er semestre 2023 par rapport au 1er semestre 2022. Les coûts fixes

ont bénéficié du Plan d'Efficience lancé au cours du 2ème trimestre

2022. Les coûts de distribution ont également été positivement

impactés par des initiatives visant à optimiser les coûts associés

aux entrepôts : amélioration de la productivité, simplification du

réseau et suivi étroit de la capacité des entrepôts à s'adapter aux

niveaux d'activité. Environ 50 000m² d'entrepôts ont été fermés en

juin 2023, avec une optimisation supplémentaire de la capacité

prévue pour le 2nd semestre 2023

-

Les coûts marketing (hors dépréciations

& amortissements) représentent 5,6%

du chiffre d'affaires net (+0,1pt vs. 22), en amélioration de 16 M€

par rapport à l'année dernière, principalement en raison de volumes

d’affaires plus faibles au 1er semestre 2023 par rapport au 1er

semestre 2022, ce qui a entraîné une baisse des coûts d'acquisition

marketing variables, et en raison d’économies opérées sur les

campagnes média et outils publicitaires

-

Les coûts de technologie et de contenu

(hors dépréciations &

amortissements) s’élèvent à 6,9% du

chiffre d'affaires net (-1,4pt vs. 22), en amélioration de 6 M€ par

rapport à l'année dernière, principalement impactés par le Plan

d'Efficience lancé au 2ème trimestre 2022 avec un ralentissement de

la montée en puissance commerciale d’Octopia et des charges de

personnel associées et une rationalisation des équipes dédiées aux

ventes directes tout en continuant à renforcer les effectifs de la

Marketplace, notamment les équipes dédiées à l'accompagnement et au

support des vendeurs

-

Les frais généraux &

administratifs (hors

dépréciations & amortissements)

représentent 3,9% du chiffre d'affaires net (-1,3pt vs. 22) et 2,2%

du GMV du e-commerce19 (-0,5pt vs. 22). Le 1er semestre 2022 a été

impacté par des éléments exceptionnels positifs. Retraités de ces

impacts, les frais généraux & administratifs seraient en baisse

de 2 M€ vs. 22 (-8%), malgré l'inflation porté par le Plan

d’Efficience

En conséquence, l'EBITDA

atteint 34 M€, en amélioration de 19 M€ par rapport à l'année

dernière et représentant 5,5% du chiffre d'affaires net (+3,9pts

vs. 22).

Les

dépréciations et

amortissements s’élèvent à -48 M€ au 1er

semestre 2023. Conformément à la norme IFRS 16, les dépréciations

& amortissements incluent l'amortissement de l’actif

représentant le droit d’utilisation de l’actif loué sur la durée du

contrat de location. Les dépréciations & amortissements ont été

impactés par la rationalisation des capacités des entrepôts au

niveau d'activité, avec des impacts significatifs attendus au 2nd

semestre 2023 et des impacts année-pleine prévus en 2024.

Le résultat

opérationnel courant s’élève -14 M€, en amélioration de 19

M€ vs. 22, avec des dépréciations & amortissements stables par

rapport à l'année dernière.

Le résultat exceptionnel

atteint -3 M€ au 1er semestre 2023, en baisse de -13 M€ par rapport

à l'année dernière. Le 1er semestre 2022 a été marqué par des coûts

liés au Plan d'Efficience et par des dépréciations d'actifs, en

partie compensés par un produit lié à la cession de Floa Bank. En

comparaison, le 1er semestre 2023 a été principalement impacté par

des coûts de conciliation, transformation et restructuration.

Le résultat

financier - principalement lié au poids de la solution de

paiement en 4 fois (« 4X ») - s’élèvent à -27 M€, en

amélioration de -16 M€ par rapport à S1 2022, supporté par la

réduction du taux de prise du 4X de 47% au S1 2022 à 44% au S1

2023, grâce à l’optimisation des profils de risque des clients ce

qui a permis une diminution du coût du risque, en partie compensée

par des intérêts financiers plus élevés.

Le résultat

net atteint -66 M€, en amélioration de 4 M€ par rapport à

l'année dernière. Retraité de la variation des impôts différés

actifs (IDA) liés aux déficits fiscaux (éléments non-cash au niveau

de C-Logistics), le résultat net s’élève à -47 M€, en amélioration

de +22 M€ par rapport à l’année dernière, principalement grâce aux

améliorations de l’EBITDA et du résultat financier.

| Flux

de trésorerie disponibles |

|

S1 2023 |

S1 20222 |

|

Variation vs. 2022 |

| (millions

d’€) |

|

|

|

EBITDA4 |

|

33,9 |

14,6 |

|

+19,3 |

| (-) Loyers

IFRS 16 |

|

-17,7 |

-17,8 |

|

+0,1 |

| (+/-)

Variation du besoin en fonds de roulement |

|

-169,8 |

-66,7 |

|

-103,1 |

| (-) Impôts

décaissés |

|

-1,7 |

-1,8 |

|

+0,1 |

| (-) Dépenses

d’investissement |

|

-32,3 |

-47,6 |

|

+15,4 |

| (+) Trésorerie

générée par les cessions |

|

4,8 |

20,5 |

|

-15,7 |

|

Flux de trésorerie

disponibles20 |

|

-182,8 |

-98,7 |

|

-84,0 |

|

Flux de trésorerie disponibles hors éléments

exceptionnels21 |

|

-170,5 |

-195,8 |

|

+25,4 |

|

Dette financière nette |

|

-582,5 |

-469,6 |

|

-112,9 |

Les flux de trésorerie disponibles des

activités poursuivies avant frais financiers et autres produits et

charges s’élèvent à -183 M€ au 1er semestre 2023, en

dégradation de 84 M€ par rapport à la même période l'année

dernière.

Cette variation négative par rapport à l’année

dernière provient principalement de (i) la baisse du poste

fournisseurs issue des réductions de garanties des

assureurs-crédits et (ii) de l’impact sur des éléments

exceptionnels des 1er semestres 2022 et 2023 ci-dessous :

- Le 1er semestre

2022 a bénéficié de la cession des stocks Géant au groupe Casino,

de la cession des actifs de Floa Bank à BNP Paribas et du décalage

de paiements de dettes fiscales et sociales

- Le 1er semestre

2023 a été principalement impacté par la suspension ponctuelle de

l'affacturage des créances par La Banque Postale, partiellement

compensée par les produits restants de la cession de CChezvous

En excluant ces éléments exceptionnels, les flux

de trésorerie disponibles des activités poursuivies avant frais

financiers et autres produits et charges ont augmenté de 25 M€

malgré l’effet négatif des dettes fournisseurs.

La variation du

besoin en fonds de roulement s’élève à -170 M€ au

1er semestre 2023, principalement en lien avec :

- La détérioration

des dettes fournisseurs principalement en lien avec la saisonnalité

des activités et la réduction des garanties par les

assureurs-crédits entraînant une accélération des paiements

fournisseurs

- La diminution des

stocks résultant d’un déstockage volontaire, une rationalisation du

catalogue de produits et son évolution vers des produits ayant une

rotation plus favorable

- La réduction des

créances clients malgré la suspension ponctuelle de la ligne

d'affacturage de La Banque Postale

Les

dépenses d’investissement restent limitées et

atteignent -32 M€ au 1er semestre 2023, en baisse de +15 M€ par

rapport au 1er semestre 2022, grâce aux décisions stratégiques

prises depuis le 2ème trimestre 2022 dans le cadre du Plan

d’Efficience afin d’adapter les dépenses d’investissement au niveau

d'activité.

Faits marquants de l'activité

Une

quote-part Marketplace

record avec des

tendances positives vs. le

niveau prépandémique :

- La Marketplace a enregistré une

quote-part de GMV record au 1er semestre 2023, atteignant 58,3%

(+8,7pts vs. 22, +20,0pts vs. 19), ce qui confirme l'évolution du

mix vers des revenus Marketplace plus importants

- Au 1er semestre 2023, le GMV de la

Marketplace a diminué (-3,1% vs. 22) dans un marché difficile

- Les revenus de la Marketplace

atteignent 91 M€ au 1er semestre 2023, en hausse de +1,8% vs. 22

(+27,8% vs. 19)

- De nombreux partenariats

stratégiques avec des vendeurs Marketplace ont été conclus,

notamment avec des entreprises spécialisées dans la puériculture,

la grande consommation, les pièces détachées automobiles, les

appareils électroménagers, les appareils connectées pour la maison,

le cyclisme, les trottinettes et bien d'autres

- Un partenariat stratégique

spécifique a été établi avec une entreprise dédiée à offrir une

seconde vie aux appareils électroniques tels que les

trottinettes

- L'expansion du nombre de SKUs

éligibles à la livraison express sur la marketplace est un moteur

clé de croissance et de satisfaction client :

- Le service Fulfilment by

Cdiscount avec une quote-part dans le GMV Marketplace qui

s'élève à 35,2% pour le 1er semestre 2023

- Le programme Cdiscount

Express Seller, lancé en 2019 pour les vendeurs en

capacité d’offrir la livraison express aux clients CDAV, a couvert

15,6% du GMV de la Marketplace au 1er semestre 2023, soit une

augmentation de +2,8pts par rapport au 1er semestre 2022

Cnova poursuit la

rationalisation de

son offre de ventes

directes et met en place des actions qui

visent à optimiser

les stocks, y compris un

déstockage volontaire concentré sur les SKUs qui ont les taux de

rotation les plus défavorables. Les stocks ont été étroitement

surveillés et ajustés au niveau de l’activité au cours des douze

derniers mois à la suite de la mise en place du plan de

Transformation concentré sur la transition vers un modèle rentable

soutenu par une activité site d’avantage tournée vers la

Marketplace.

Les Services B2C ont réalisé une

performance record :Le GMV des services

B2C22, hors Cdiscount Energy, atteint 80 M€ au 1er semestre 2023 et

enregistre une croissance de +21% vs. 22. Le GMV de Cdiscount

Voyages a augmenté de +16% vs. 22 :

- Dans un contexte de forte

inflation, l'activité Voyages connaît une croissance significative,

en particulier pour les parcs de loisirs (+58% vs. 22), les séjours

à l'étranger (+10% vs. 22) et le transport (+21% vs. 22)

- Au cours du 2ème trimestre 2023,

Cdiscount Voyages a lancé une initiative commerciale pionnière

nommée « Travel Days » qui a eu lieu du 26 avril au 9

mai

- Cdiscount Voyages a également mis

en place au cours de ce semestre de nombreuses offres commerciales

avec des compagnies aériennes, ce qui illustre le renforcement de

la confiance que portent les compagnies aériennes à Cdiscount

Voyages

Un NPS stable supérieur à +50, parmi les

meilleurs taux de satisfaction sur le marché, venant

récompenser l’attention que porte Cnova à ses clients malgré les

contraintes financières.

Des algorithmes alimentés par

l'intelligence artificielle ont été mis en place au cours

des derniers mois sur le parcours client, permettant une

amélioration considérable de la pertinence du moteur de recherche

Cdiscount.com. Le taux de clic dans le moteur de recherche a

augmenté de +4,5pts entre juin 2022 et juin 2023 et le nombre de

SKUs crawlés continue de monter en puissance depuis le début de

2022 passant d’environ 1 million de SKUs crawlés en janvier 2022 à

environ 2 millions aujourd’hui.

Cnova développe des

algorithmes d’intelligence artificielle générative

pour améliorer l'expérience de ses

clients et de ses

partenaires et pour renforcer

l'efficacité de ses

processus, en s'appuyant sur son expertise de plus

de 10 ans en intelligence artificielle et sur son équipe de data

scientists (30+ data scientists). Au cours du 1er semestre 2023

:

- Deux cas d’utilisation qui

combinent algorithmes internes et modèles d'intelligence

artificielle générative ont été lancés avec succès sur la

classification des produits et le chatbot client

- Une nouvelle équipe de pilotage

dédiée a été constituée pour accélérer le déploiement de

l'intelligence artificielle générative

- Plus de 30 cas d'utilisation ont

déjà été identifiés dans l'ensemble de nos lignes de métier

La dynamique

des services

d’Advertising

est portée par la croissance du Retail

Media :

- Les revenus des services

d’Advertising s’élèvent à 35 M€ au 1er semestre 2023 (+5% vs. 22),

avec un taux de prise du GMV en hausse de +3,8% (+0,8pt vs.

22)

- La croissance des services

d’Advertising est principalement soutenue par le Retail Media (+16%

vs. 22)

- Les vendeurs Marketplace ont généré

une marge de 20 M€ au 1er semestre 2023 (+30% vs. 22)

- La part du Retail Media dans les

revenus Advertising totaux a augmenté de 71% au 1er semestre 2022 à

79% au 1er semestre 2023

- Les produits sponsorisés

enregistrent une belle performance au 1er semestre 2023, en

croissance de +14% vs. 22, avec une forte augmentation du revenu

moyen généré pour 1 000 pages consultées

- Des actions ont été mises en place

pour stimuler les services d’Advertising, comme les offres

"Discover" qui ciblent le recrutement de nouveaux vendeurs ou les

nouveaux algorithmes qui visent la maximisation du GMV des

vendeurs

Les activités B2B

d’Octopia ont enregistré une

forte expansion commerciale grâce à sa solution de

Marketplace clé en main pour les

retailers et les e-commerçants

de la région EMEA :

- Des Octopia Days ont été organisés

les 14 et 15 juin 2023 à Paris avec pour objectif de promouvoir la

marque Octopia, de générer du business et de fédérer l'écosystème

de la Marketplace, avec la participation de 350 personnes qui

représentaient 24 canaux de distribution, 200 vendeurs et plus de

30 partenaires et sponsors

- Les revenus B2B des solutions

Merchants-as-a-Service et Marketplace-as-a-Service atteignent 1 M€

au 1er semestre 2023 (x2 vs. 22)

- 6 clients ont été lancés pour les

solutions Marketplace-as-a-Service &

Merchants-as-a-Service

- Le nombre de vendeurs embarqués sur

les plateformes d’Octopia a doublé depuis fin décembre 2022

- Les revenus B2B de la solution

Fulfilment-as-a-Service s’élèvent à 8 M€ au 1er semestre 2023 (+36%

vs. 22)

- Le nombre de colis expédiés a

augmenté de +30% au 1er semestre 2023 par rapport à l’année

dernière

- Octopia a accéléré le recrutement

de vendeurs souhaitant externaliser leurs solutions logistiques

(expédition, emballage, stockage, etc.)

- Octopia a également lancé des

partenariats avec des marketplaces telles qu’Adeo (en France et en

Espagne) et Too Good to Go au début de l'année 2023, afin de leur

permettre de proposer une meilleure qualité de service et des

solutions de bout en bout à leurs clients finaux

C-Logistics poursuit le développement de

ses activités B2B. Les revenus B2B de C-Logistics

atteignent 6 M€ au 1er semestre 2023 (x8 vs. 22) avec une

augmentation du nombre de colis expédiés pour les clients externes

(x6 vs. 22) :

- Depuis le lancement réussi de sa

solution logistique pour un fabricant européen de vêtements de

sport en février 2023, C-Logistics a opéré la gestion (stockage,

emballage, livraison) d’environ 314 000 colis pour son nouveau

client

- C-Logistics a également poursuivi

la mise en œuvre d'un autre nouveau client spécialisé dans les

produits de luxe, dans le but de commencer à lui fournir ses

services début 2024

C-Logistics cherche

également à optimiser ses coûts et

à adapter

sa structure en redimensionnant ses offres de

transport. En ce qui concerne les entrepôts, C-Logistics a amélioré

la productivité de ses entrepôts de +6% entre le 1er semestre 2022

et le 1er semestre 2023, a simplifié son réseau d'entrepôts et

surveille de près la capacité de ses entrepôts pour l’adapter au

niveau de l'activité.

L'approche ESG de C-Logistics a été

poursuivie avec des actions spécifiques liées à

l'emballage. C-Logistics a réduit sa consommation d'énergie de -26%

par rapport à l'année dernière (de janvier à avril).

Cnova s'engage à promouvoir une

consommation plus responsable grâce à son offre de

produits de ventes directes et Marketplace. Les actions menées par

Cdiscount et Octopia visant à développer des "produits plus

responsables" (par exemple, en augmentant leur visibilité et en

garantissant des prix abordables) permettent une accélération

continue de cette offre. Les "produits plus responsables"

représentent 15,8% du GMV Produit de Cdiscount au 2ème trimestre

2023 (+4,7pts vs. 22).

Afin de renforcer son offre sur le marché de la

seconde main (smartphones, tablettes, consoles et même poussettes),

Cdiscount se positionne en tant que pionnier sur le marché

des trottinettes électriques reconditionnées : C-Logistics

collecte les trottinettes renvoyées par les clients de Cdiscount,

les envoie à notre partenaire Envie où leurs équipes les réparent,

les testent et les nettoient avant de les reconditionner. Ces

trottinettes sont ensuite remises sur le marché, via la Marketplace

Cdiscount, à un prix réduit.

Cnova agit également pour réduire

l’impact de son activité :

- Cdiscount et C-Logistics ont

rejoint le groupe d'étude dédié à la rédaction d'une norme AFNOR

SPEC "E-commerce : information aux consommateurs sur l'impact

environnemental de leur choix de livraison", dont l’objectif est de

définir un cadre de référence pour l'affichage environnemental

lorsque le consommateur choisit son mode de livraison sur le site

web de Cdiscount, ce qui devrait être déployé sur le site internet

en 2023

- C-Logistics a renforcé ses

initiatives visant à réduire ses déchets de carton et à optimiser

l'efficacité de ses livraisons. Toutes les actions et tous les

investissements visant à réduire les emballages (machines 3D/2D,

emballages réutilisables, absence d'emballage, etc.) ont permis de

réduire le vide présent dans les colis sur plus de 86% des

expéditions de moins de 30 kg au cours du 1er semestre 2023

Cnova poursuit son engagement social et

sociétal en particulier en faveur

de l’égalité entre les femmes et

les hommes :

- Cnova a lancé un partenariat de 3

ans avec Make.org (une plateforme indépendante favorisant

l'engagement de la société civile pour faire face aux problèmes

sociaux) pour lutter contre les inégalités subies par les femmes.

Dans ce cadre, Cnova a largement relayé la consultation citoyenne

de Make.org à travers ses canaux de communication, contribuant

ainsi à son succès (plus de 250 000 citoyens français ont

participé). Faisant suite à cette consultation, Cnova développera

un programme de mentorat professionnel pour les femmes dans le

secteur des technologies

- Cnova est également sponsor du

programme "Quartiers Numériques" de Bordeaux Mécènes Solidaires

(une fondation territoriale qui soutient les entreprises dans leurs

démarches de mécénat en Gironde) qui vise à développer la formation

aux outils informatiques et à permettre l'autonomie numérique aux

personnes en difficulté, en priorité dans les banlieues mais aussi

dans les zones rurales. Depuis 2020, 2000 personnes ont été formées

de cette manière dans la région de Bordeaux grâce à ce

programme

***

Cnova publie aujourd’hui sur son site internet,

le vendredi 28 juillet, son rapport semestriel 2023

***

A propos de Cnova

N.V.

Cnova N.V., leader français du e-commerce, sert

8,0 millions de clients actifs via son site à la pointe de

l’innovation, Cdiscount. Cnova N.V. propose à ses clients B2C une

offre de produits à des prix très attractifs, des options de

livraison rapides et commodes, des solutions de paiement pratiques

et innovantes ainsi que des services de voyage, divertissement et

énergie domestique. Cnova N.V. sert aussi des clients B2B à

l’international à travers Octopia (solution

Marketplace-as-a-Service), Cdiscount Advertising (services

d’Advertising pour vendeurs et marques) et C-Logistics (solution

e-commerce logistique de bout en bout). Cnova N.V. fait partie du

groupe Casino, groupe de distribution mondial. Les communiqués de

Cnova N.V. sont disponibles à l’adresse www.cnova.com. Les

informations disponibles ou accessibles depuis les sites mentionnés

ci-dessus ne font pas partie de ce communiqué de presse.

Le présent communiqué de presse contient des

informations réglementées (gereglementeerde informatie) au sens de

la loi de supervision néerlandaise sur les marchés financiers (Wet

op het financieel toezicht) qui doivent être rendues publiques

conformément aux législations néerlandaise et française. Ce

communiqué de presse est émis uniquement à des fins

d'information.

|

Cnova

Relations

Investisseurs

:investor@cnovagroup.comTél : +33 6 79 74 30

94 |

Contact

presse

:directiondelacommunication@cdiscount.comTél : +33

6 18 33 17 86cdiscount@vae-solis.comTél : +33 6 17 76 79 71 |

***

Annexes

Cnova N.V. – Etats

financiers consolidés du

1er semestre

20231

|

Compte de résultat consolidé |

|

1er semestre2023 |

1er semestre2022* |

Variation |

|

(millions d’€) |

|

|

Chiffres d’affaires

net |

|

612,5 |

874,3 |

-29,9% |

| Coût d’achat

des marchandises vendues |

|

-430,8 |

-676,5 |

-36,3% |

| Marge

brute |

|

181,7 |

197,7 |

-8,1% |

|

% du chiffres d’affaires net |

|

29,7% |

22,6% |

+7,0pts |

| Frais

d’exploitation |

|

-196,0 |

-231,3 |

-15,3% |

| % du chiffres

d’affaires net |

|

-32,0% |

-26,5% |

-5,5pts |

| Coûts de

distribution |

|

-61,2 |

-77,5 |

-21,1% |

| Dépenses

marketing |

|

-34,7 |

-50,3 |

-31,1% |

| Dépenses

informatiques |

|

-74,1 |

-78,4 |

-5,5% |

|

Frais administratifs |

|

-26,0 |

-25,0 |

+3,9% |

|

Résultat opérationnel courant

(ROC)2 |

|

-14,3 |

-33,5 |

-57,4% |

|

% du chiffres d’affaires net |

|

-2,3% |

-3,8% |

+1,5pts |

|

Autres produits et charges opérationnels |

|

-3,0 |

10,1 |

-129,8% |

|

Résultat opérationnel |

|

-17,3 |

-23,4 |

-26,1% |

|

Résultat financier |

|

-26,8 |

-42,5 |

-36,8% |

|

Résultat avant impôt |

|

-44,1 |

-65,9 |

-33,0% |

| Charge

d’impôt |

|

-21,3 |

-3,5 |

n.m. |

|

Résultat net des activités poursuivies |

|

-65,4 |

-69,4 |

-5,8% |

|

Résultat net des activités abandonnées3 |

|

-0,2 |

-0,4 |

-59,4% |

|

Résultat net de l’ensemble consolidé |

|

-65,6 |

-69,8 |

-6,1% |

|

% du chiffres d’affaires net |

|

-10,7% |

-8.0% |

-2,7pts |

| Part du

groupe |

|

-63,9 |

-70,3 |

-9,1% |

|

Intérêts ne donnant pas le contrôle |

|

(1,6) |

0,5 |

n.m. |

|

Résultat net ajusté par action

(€)4 |

|

-0,19 |

-0,20 |

-5,0% |

* Représenté pour prendre en compte la

reclassification des éléments financiers de CChezVous en activités

abandonnées1 États financiers non audités2 Résultat opérationnel

courant (ROC) : résultat opérationnel avant autres produits et

charges opérationnels (frais stratégiques et de restructuration,

frais juridiques, charges de dépréciation et de cession d’actifs)3

Conformément à la norme IFRS 5 (actifs non courants détenus en vue

de la vente et activités abandonnées), les résultats nets avant

impôts de HALTAE (anciennement Stootie) pour les exercices clos le

30 juin 2023 et 2022 sont présentés sous la rubrique "Résultat net

des activités abandonnées "4 EPS ajusté : bénéfice / (perte)

net(te) attribuable aux actionnaires de Cnova avant autres dépenses

et impacts fiscaux connexes, divisé(e) par le nombre moyen pondéré

d'actions ordinaires en circulation de Cnova au cours de la période

concerné

| Bilan

consolidé |

|

2023Fin juin |

2022Fin juin (révisé) |

| Au 30 juin (en

millions d’€) |

|

ACTIFS |

|

|

|

| Trésorerie et

équivalents de trésorerie |

|

9,7 |

13,7 |

| Créances

clients |

|

60,8 |

83,0 |

| Stocks |

|

111,4 |

145,9 |

| Créances

d’impôts courants |

|

2,0 |

2,9 |

| Autres actifs

courants nets |

|

162,1 |

319,2 |

|

Total actifs courants |

|

346,0 |

564,6 |

| Autres actifs

non courants |

|

12,3 |

12,6 |

| Actifs d’impôts

différés |

|

22,7 |

42,2 |

| Droit

d’utilisation net |

|

103,8 |

115,8 |

| Immobilisations

corporelles nettes |

|

18,3 |

19,1 |

| Immobilisations

incorporelles nettes |

|

228,3 |

233,2 |

|

Goodwill |

|

60,7 |

60,7 |

|

Total actifs non courants |

|

446,1 |

483,7 |

|

|

|

|

|

|

Actifs détenus en vue de la vente |

|

0,0 |

0,0 |

|

|

|

|

|

|

TOTAL ACTIF |

|

792,1 |

1

048,3 |

| |

|

|

|

|

PASSIF |

|

|

|

| Provisions

courantes |

|

6,1 |

9,1 |

| Dettes

fournisseurs |

|

227,1 |

428,9 |

| Passif

financier courant |

|

100,2 |

127,9 |

| Dettes de

loyers courantes |

|

35,8 |

35,8 |

| Dettes d’impôts

exigibles |

|

76,6 |

67,0 |

| Autres passifs

courants |

|

179,9 |

210,5 |

|

Total passifs courants |

|

625,7 |

879,2 |

| Provisions non

courantes |

|

5,6 |

6,0 |

| Passif

financier non-courant |

|

493,9 |

414,5 |

| Dettes de

loyers non courantes |

|

91,5 |

105,3 |

| Passifs

d’impôts différés |

|

15,8 |

18,1 |

| Autres dettes

non courantes |

|

1,2 |

1,3 |

|

Total passifs non courants |

|

608,1 |

545,2 |

|

|

|

|

|

| Capital

social |

|

17,3 |

17,3 |

| Réserves

consolidées |

|

-529,2 |

-465,2 |

|

Capitaux propres part du

groupe |

|

-512,0 |

-448,0 |

|

Intérêts ne donnant pas le contrôle |

|

70,3 |

71,8 |

|

Capitaux propres |

|

-441,7 |

-376,1 |

|

|

|

|

|

|

TOTAL PASSIF |

|

792,1 |

1

048,3 |

| Tableau

de flux de trésorerie |

|

1er semestre2023 |

1er semestre2022 |

| (en millions

d’€) |

|

| Résultat net

des activités poursuivies part du groupe |

|

-63,7 |

-68,2 |

| Intérêts ne

donnant pas le contrôle |

|

1,6 |

0,5 |

|

Résultat net des activités poursuivies |

|

-65,4 |

-67,7 |

| Dotations aux

amortissements et provisions |

|

48,5 |

48,2 |

| Pertes /

(gains) liés aux cessions d’actifs non-courants et dépréciations

d’actifs |

|

0,8 |

-18,4 |

| Autres charges

/ (produits) calculés |

|

-3,3 |

1,9 |

| Résultat

financier net |

|

26,8 |

42,4 |

| Charges /

(produits) d’impôt y compris différé |

|

21,3 |

3,3 |

| Impôts

versés |

|

-1,7 |

-1,8 |

|

Variation du

besoin en fonds de

roulement (BFR) |

|

-169,8 |

-66,7 |

|

Stocks |

|

34,5 |

86,1 |

|

Dettes fournisseurs et autres dettes |

|

-202,7 |

-205,8 |

|

Créances clients |

|

24,6 |

68,7 |

|

Autres éléments de variation de BFR |

|

-26,2 |

-15,6 |

| Flux

nets de trésorerie générés par les activités

poursuivies |

|

-142,8 |

-58,8 |

|

Flux nets de trésorerie générés par les activités

abandonnées |

|

0,2 |

-2,3 |

| Acquisition

immobilisations corporelles incorporelles immeubles de

placement |

|

-32,2 |

-47,6 |

| Acquisition

d’actifs financiers non courants |

|

-0,1 |

-0,1 |

| Encaissements

liés aux cessions d’immobilisations |

|

4,8 |

20,5 |

|

Variation des prêts et avances consentis |

|

155,6 |

-8,8 |

| Flux

nets de trésorerie des opérations

d’investissement des activités poursuivies |

|

128,1 |

-35,9 |

|

Flux nets de trésorerie des

opérations d’investissement des activités

abandonnées |

|

-0,1 |

-0,1 |

| Dividendes

payés aux intérêts minoritaires |

|

- |

-0,0 |

| Augmentation

des emprunts et dettes financières |

|

79,4 |

90,6 |

| Remboursement

des emprunts et dettes financières |

|

-10,2 |

-3,7 |

| Remboursement

des emprunts de location |

|

-13,9 |

-13,8 |

| Intérêts payés

sur les emprunts de location |

|

-3,8 |

-3,9 |

|

Intérêts financiers nets versés |

|

-27,2 |

-40,5 |

| Flux

nets de trésorerie des opérations

de financement des activités poursuivies |

|

24,2 |

28,6 |

|

Flux nets de trésorerie des

opérations de financement des activités

abandonnées |

|

-0,4 |

- |

|

Incidence des variations monétaires sur la trésorerie (activités

abandonnées) |

|

0,0 |

0,0 |

|

Variation de trésorerie (activités

poursuivies) |

|

9,6 |

-66,1 |

|

Variation de trésorerie (activités

abandonnées) |

|

-0,3 |

-2,5 |

|

Trésorerie et équivalent de trésorerie

nette d’ouverture |

|

-54,3 |

17,1 |

|

|

|

|

|

|

Trésorerie et équivalent de trésorerie

nette de clôture |

|

-45,0 |

-51,4 |

|

Prochain rendez-vous |

|

|

|

Mardi 1er août 2023à 9h30 (heure d’Europe centrale) |

Conférence téléphonique et webcast desRésultats du premier semestre

2023 de Cnova |

|

Informations de connexion pour la conférence

téléphonique et la diffusion sur Internet |

|

|

|

Lien pour les participants de la conférence téléphonique : |

|

https://register.vevent.com/register/BIff151965f90c4719824aa306b027ace1 |

|

Lien pour les participants au webcast : |

|

https://edge.media-server.com/mmc/p/2h63zwiw |

|

La conférence téléphonique restera disponible pendant 12 mois sur

le Site Cnova.com |

|

|

1 Les données chiffrées en base comparable excluent CChezvous,

Géant et Cdiscount Energy pour le 1er semestre 20222 Les données

chiffrées de 2022 ont été retraités pour prendre en compte la

cession de CChezVous (activités abandonnées)3 Les données chiffrées

en base comparable excluent CChezvous, Géant et Cdiscount Energy

pour le 1er semestre 20224 EBITDA (Earnings Before Interest,

Taxes, Depreciation and Amortization) correspond au résultat

opérationnel courant ajusté des Dépréciations & Amortissements5

Avant variation des impôts différés actifs (IDA) liés aux déficits

fiscaux (éléments non cash)6 Flux de trésorerie disponibles des

activités poursuivies avant frais financiers et autres produits et

charges7 Flux de trésorerie disponibles des activités poursuivies

avant frais financiers et autres produits et charges ajustés des

éléments exceptionnels8

https://www.groupe-casino.fr/wp-content/uploads/2023/07/20230727_Presentation_cleansing.pdf9

https://www.groupe-casino.fr/wp-content/uploads/2023/07/20230727_Presentation_cleansing.pdf10

Les données chiffrées en base comparable excluent CChezvous, Géant

et Cdiscount Energy pour le 1er semestre 202211 Les données

chiffrées de 2022 ont été retraités pour prendre en compte la

cession de CChezVous (activités abandonnées)12 Les données

chiffrées en base comparable excluent CChezvous, Géant et Cdiscount

Energy pour le 1er semestre 202213 Hors Cdiscount Energy14 Base

d’abonnés au 30 juin 202315 Les données chiffrées de 2022 ont été

retraités pour prendre en compte la cession de CChezVous (activités

abandonnées)16 Avant variation des impôts différés actifs (IDA)

liés aux déficits fiscaux (éléments non cash)17 Les données

chiffrées en base comparable excluent CChezvous, Géant et Cdiscount

Energy pour le 1er semestre 202218 Hors Cdiscount Energy19 Le GMV

du e-commerce est égal à somme du GMV des ventes directes et du GMV

de la Marketplace20 Flux de trésorerie disponibles des activités

poursuivies avant frais financiers et autres produits et charges21

Flux de trésorerie disponibles des activités poursuivies avant

frais financiers et autres produits et charges ajustés des éléments

exceptionnels22 Hors Cdiscount Energy

- Cnova NV_Communiqué de Presse d'Activité et de

Résultat_1S23

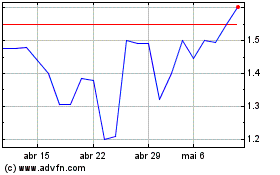

Cnova NV (EU:CNV)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

Cnova NV (EU:CNV)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024