IMC aprova 4ª emissão de debêntures simples no montante total de até R$ 290 milhões

14 Setembro 2023 - 9:59AM

ADVFN News

/jornal/2023/09/imc-aprova-4a-emissao-de-debentures-simples-no-montante-total-de-ate-r-290-milhoes/

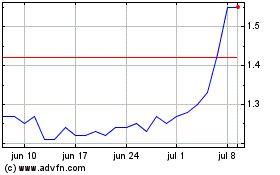

IMC S/A ON (BOV:MEAL3)

Gráfico Histórico do Ativo

De Jan 2025 até Fev 2025

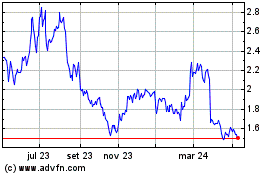

IMC S/A ON (BOV:MEAL3)

Gráfico Histórico do Ativo

De Fev 2024 até Fev 2025