3R Petroleum inicia oferta secundária pública de distribuição no montante de R$ 372,7 milhões de debêntures

26 Janeiro 2024 - 1:53PM

ADVFN News

A 3R Petroleum (BOV:RRRP3) informou que deu início à oferta

secundária pública de distribuição de 347.604 debêntures simples da

terceira emissão, com preço de aquisição por debênture de R$

1.072,48, perfazendo o montante total de R$ 372,7 milhões. BTG

Pactual, XP Investimentos e Itaú BBA serão os coordenadores da

oferta.

No início da semana, a companhia informou que sua subsidiária 3R

Lux, sociedade constituída sob as leis do Grão-Ducado de

Luxemburgo, iniciou esforços para potencial emissão de títulos de

dívida (Notes) no mercado internacional, em montante de até US$ 500

milhões, com vencimento em 2031.

As notes contarão com garantia fidejussórias prestadas pela

companhia e por certas subsidiárias, além de garantias reais a

serem constituídas sobre determinados recebíveis, ações e direitos

emergentes de concessões de certas subsidiárias da companhia.

Caso a potencial oferta seja concluída, os recursos líquidos

serão utilizados para refinanciamento do atual endividamento detido

pela emissora, cujo a contratação se deu no âmbito do financiamento

da aquisição do Polo Potiguar.

Informações Agência CMA

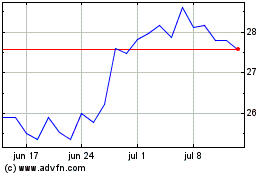

3R Petroleum Oleo E Gas ... ON (BOV:RRRP3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

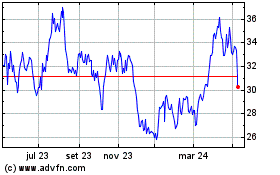

3R Petroleum Oleo E Gas ... ON (BOV:RRRP3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024