Com a mudança das expectativas da taxa Selic terminal de 9,5%

para 10,5% em 2025, desencadeada por fatores externos e locais, o

JPMorgan promoveu uma redução média de 2% nos preços-alvo das

empresas do setor de utilities, que agora são mais dependente de

eventos específicos.

O banco americano reitera sua preferência pela ação da Energisa

(BOV:ENGI11) e recomendação overweight (exposição acima da média do

mercado, equivalente à compra) com preço-alvo de R$ 61,00, pois

acredita que o papel é o mais atraente sob sua cobertura,

negociando com uma Taxa Interna de Retorno (TIR) de 12,8%, contra

12,1% para distribuidoras e 11,8% da média do setor. Por outro

lado, o banco comenta que as ações do segmento de transmissão são

as menos preferidas.

A ação teve desempenho inferior ao setor (IEE) no acumulado do

ano, principalmente devido à maior sensibilidade às taxas de juros,

atraso na resolução da saga de renovação da concessão, a oferta

primária de R$ 2,5 bilhões em janeiro (a única até agora este ano)

e a aquisição não tão bem recebida de uma participação em

distribuidoras de gás estaduais.

No entanto, segundo o banco, a Energisa apresentou um dos

melhores resultados do primeiro trimestre de 2024, provavelmente

repetindo o feito no segundo trimestre de 2024, e não deverá ter

problemas para renovar suas concessões de distribuição graças a

operações de qualidade de referência.

Copel (CPLE6)

O JPMorgan explica que geralmente, empresas que oferecem maiores

rendimentos de dividendos recorrentes negociam com TIRs implícitos

mais baixos, como é o caso das empresas de transmissão, mas também

de algumas empresas de geração.

De acordo com analistas, as distribuições de dividendos e os

rendimentos tendem a ser mais confiáveis do que o TIRs implícito

para o potencial de crescimento composto de qualquer ação em

particular. Sob as condições macro atuais – altas taxas de juros,

preços de energia voláteis, baixos retornos para projetos de

greenfield – as empresas que oferecem maiores rendimentos de

dividendos estão sendo recompensadas pelos investidores com

múltiplos mais altos e, portanto, TIRs mais apertados.

Na opinião do JPMorgan, poucas empresas têm a capacidade de

aumentar a política de payout no curto prazo, o que atrairia mais

atenção e comprimiria os TIRs, por razões que vão desde alta

alavancagem, necessidades elevadas de CAPEX, questões regulatórias,

mentalidade de crescimento inorgânico.

Nesse contexto, analistas acreditam que a Copel (BOV:CPLE6) tem

a capacidade de melhorar sua política de payout, que atualmente

oferece rendimentos de dividendos abaixo da média de 4,3% e 5,6% em

2024 e 2025. “A mudança pode vir com a conclusão da venda de ativos

(Compagas, pequenas usinas hidrelétricas) e a reestruturação do

Conselho prevista para abril de 2025”, explicam.

Com isso, o JPMorgan reitera recomendação overweight e

preço-alvo de R$ 12,00 para ação da Copel, tendo em vista sua

avaliação atrativa, riscos limitados de queda e gatilhos positivos

como descarbonização e vendas de ativos.

AES Brasil (BOV:AESB3)

O JPMorgan reitera recomendação underweight (exposição abaixo da

média do mercado, equivalente à venda) e preço-alvo de R$ 11,60,

uma vez que as ações da companhia precificam perfeitamente (1) o

valor do negócio de geração renovável existente; (2) o valor dos

projetos greenfield, como os clusters Cajuína e Tucano, além dos

projetos recentemente adquiridos; (3) o balanço alavancado e o

poder de fogo apertado de crescimento em um ambiente monetário

muito apertado.

O banco vê ainda a ação oferecendo baixo potencial de

valorização e rendimentos de dividendos apertados nos próximos dois

anos devido à alta alavancagem.

Alupar

Apesar de aplaudir a forte execução da Alupar (BOV:ALUP11) e sua

disciplina de capital superior, banco mantém recomendação neutra e

preço-alvo de R$ 30, sob a justificativa da ação oferece IRR

implícito mais alto, mas rendimentos de dividendos mais baixos em

comparação com os pares Isa e Taesa.

Auren Energia (BOV:AURE3)

Para Auren, o JPMorgan mantém avaliação equivalente à compra e

preço-alvo de R$ 15,50, com base em taxas de alavancagem saudáveis,

receitas indexadas à inflação e baixo risco de reprecificação de

contratos no curto prazo.

“A empresa fornece geração de fluxo de caixa (FCF) forte e

previsível, desde que as condições de hidrologia sejam normais”,

destaca.

Analistas acrescentam que a progressão do pipeline de projetos e

a boa disciplina de investimento devem levar a uma compressão do

IRR implícito do patrimônio.

Cemig (CMIG4)

A Cemig (BOV:CMIG3) (BOV:CMIG4) também tem recomendação

equivalente à compra reiterada, com preço-alvo de R$ 12, uma vez

que está entregando melhorias operacionais no negócio de

distribuição, crescendo no segmento de geração e alcançando

simplificação corporativa por meio da venda de ativos.

O JPMorgan comenta que a ação está negociando a múltiplos

atraentes e oferecendo um potencial de alta convincente, mesmo

desconsiderando a privatização, justificando a classificação de

compra.

Copasa

Já para Copasa (BOV:CSMG3), principal fornecedora de serviços de

água e esgoto em Minas Gerais, a recomendação segue neutra com

preço-alvo de R$ 20. Após uma reestruturação em 2019 para

eficiência e competitividade, a Copasa tem potencial limitado de

valorização, com estimativas de Ebitda/lucro por ação já acima do

consenso. Apesar do potencial limitado, a Copasa oferece altos

rendimentos de dividendos (9% entre 2024 e 2026 com payout de 50%).

No entanto, riscos como federalização e privatização justificam uma

classificação neutra.

CPFL Energia

“A gestão financeira disciplinada e a governança da CPFL Energia

(BOV:CPFE3) fazem dela uma história de crescimento estável no setor

de utilities”, diz JPMorgan. Apesar do crescimento sólido e altos

rendimentos de dividendos, a avaliação é menos atraente devido ao

desempenho superior, levando a uma classificação neutra.

Eletrobras

O JPMorgan mantém recomendação overweight para Eletrobras

(BOV:ELET3) (BOV:ELET6), pois a ação está subvalorizada em

comparação com utilities integradas, oferecendo um upside

significativo. Além disso, segundo o banco, após a privatização,

são esperados ganhos operacionais e financeiros significativos.

Eneva

Apesar da Eneva (BOV:ENEV3) oferecer fluxos de caixa previsíveis

através de PPAs de longo prazo, o JPMorgan mantém avaliação neutra,

devido ao baixo despacho térmico e aquisições recentes que

aumentaram a alavancagem e os riscos operacionais.

Engie Brasil

Para Engie (BOV:EGIE3), o banco mantém classificação equivalente

à venda e preço-alvo de R$ 43,50, graças a sua alta alavancagem,

juntamente com um TIR (taxa interna de retorno) implícita apertada,

limitando o potencial de valorização.

Equatorial

A Equatorial (BOV:EQTL3), conhecida por seu crescimento através

de aquisições e recuperação de ativos em dificuldades, “mostra

desempenho sólido e fluxos de caixa diversificados”, coemntam

analistas. No entanto, a alta alavancagem e a avaliação menos

atraente em comparação com pares resultam em uma classificação

neutra do JPMorgan e preço-alvo de R$ 35.

ISA CTEEP (BOV:TRPL3) (BOV:TRPL4)

O JPMorgan mantém classificação equivalente à venda e preço-alvo

de R$ 25, pois a ação da empresa negocia com uma TIR apertada e

falta de catalisadores positivos, além de riscos de queda de

recebíveis RBSE e passivos de pensão.

Light

A Light (BOV:LIGT3) enfrenta desafios significativos devido às

altas perdas comerciais (mais de 50%) e à alavancagem financeira, o

que justifica a classificação de venda. “Os principais riscos

incluem pressão contínua das perdas de eletricidade, a disputa

tributária do PIS/COFINS e as condições macroeconômicas”, explica o

JPMorgan.

Neoenergia

O JPMorgan mantém recomendação de compra para ação da Neoenergia

(BOV:NEOE3) e preço-alvo de R$ 26, devido ao seu forte segmento de

distribuição e diversificação em transmissão. Apesar do desempenho

inferior nos últimos dois anos, agora oferece avaliações relativas

atrativas.

Sanepar (BOV:SAPR11)

Apesar de superar o racionamento em 2021 e obter um aumento

tarifário de 8,5%, as incertezas regulatórias e a falta de

melhorias operacionais o JPMorgan mantém uma classificação neutra e

preço-alvo de R$ 30,50.

Serena Energia

O JPMorgan tem recomendação equivalente à compra para Serena

(BOV:SRNA3) e preço-alvo de R$ 13, pois a ação da companhia oferece

uma valorização atraente em comparação com outras empresas

semelhantes no segmento, risco de alta com o desenvolvimento de

projetos nos EUA e alta sensibilidade à desalavancagem

financeira.

Taesa

A Taesa (BOV:TAEE11), administrada de forma privada, é uma das

ações mais defensivas e de baixo beta em nosso universo de

cobertura, mas essas qualidades são justamente valorizadas pelo

mercado, na visão do JPMorgan.

Para o banco, a ação oferece alta previsibilidade de lucros e

dividendos acima da média. No entanto, devido à sua avaliação

premium, ela proporciona um dos menores retornos estimados em sua

cobertura. Dessa forma, atribui à Taesa uma classificação

underweight e preço-alvo de R$ 31.

Informações Infomoney

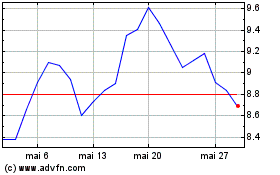

Serena Energia ON (BOV:SRNA3)

Gráfico Histórico do Ativo

De Jan 2025 até Fev 2025

Serena Energia ON (BOV:SRNA3)

Gráfico Histórico do Ativo

De Fev 2024 até Fev 2025