Papéis do IRB lideram altas, após JPMorgan elevar recomendação do papel

17 Maio 2024 - 11:54AM

ADVFN News

Após a ação do ressegurador IRB ter sido castigada nas últimas

duas semanas, com queda acumulada de 16% (ante estabilidade do

índice Ibovespa), devido aos impactos estimados na operação com a

tragédia que acomete o Rio Grande do Sul, o JPMorgan optou elevar a

recomendação para ação de underweight (exposição abaixo da média do

mercado, equivalente à venda) para equalweight (exposição igual a

média do mercado, equivalente à neutro).

O banco lembra que o ressegurador é mais exposto em sua

cobertura à catástrofe do Rio Grande do Sul – com impactos vindos

de seguro agrícola, propriedade, residencial, especial e

riscos.

Mas o recuo nos preços dos papéis da companhia implicam em uma

perda de aproximadamente R$ 600 milhões de valor de mercado ou

R$ 1 bilhão de perda antes dos impostos, o que, na avaliação do

banco, parece superestimado.

Isso porque, segundo estimativas iniciais, o JPMorgan espera um

impacto no lucro antes dos impostos (Ebit) de pelo menos R$ 80

milhões. Previsão convergente com estimativa inicial perda antes

dos impostos de R$ 80 a 160 milhões fornecida pela administração

durante conferência do 1T24.

Em termos de avaliação, o IRB (BOV:IRBR3) está negociando a 0,8

vez Preço (P)/ Valor Patrimonial (VPA), considerado justo pelos

analistas do banco e sem assimetria para o lado negativo.

Além disso, os retornos sobre o patrimônio (ROE) tangível

ex-créditos fiscais estão em torno de 15 a 16% (ou 18% assumindo

uma taxa de imposto de 30%, ou seja, IRB otimizando o JCP em algum

momento no futuro).

Por fim, o JPMorgan também reduziu a previsão de lucro para 2024

em 21% para R$ 262 milhões. Em sua cobertura financeira, o banco

disse preferir Itaú, Banco do Brasil, Nubank, Porto Seguro e

XP.

Informações Infomoney

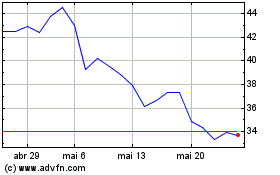

IRB BRASIL ON (BOV:IRBR3)

Gráfico Histórico do Ativo

De Mai 2024 até Jun 2024

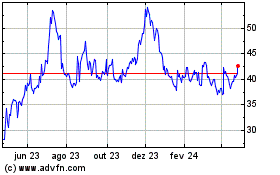

IRB BRASIL ON (BOV:IRBR3)

Gráfico Histórico do Ativo

De Jun 2023 até Jun 2024