Mills (MILS3): lucro líquido de R$ 66,7 milhões no 3T23, aumento de 4,1%

13 Novembro 2023 - 11:37PM

ADVFN News

A Mills, companhia que trabalha com o aluguel de equipamentos

pesados, registrou um lucro líquido de R$ 66,7 milhões terceiro

trimestre de 2023, número 4,1% maior do que os R$ 64,9 milhões do

mesmo período de 2022.

Em parte, a melhora acompanha o avanço de 22,1% da receita

bruta, que chegou a R$ 324,6 milhões. A receita líquida, por sua

vez, avançou 21,5%, para R$ 241,2 milhões.

“A receita de locação foi responsável por 94% desse crescimento,

como reflexo principalmente da entrada no setor de linha amarela

realizada em setembro de 2022 e do aumento da receita de locação em

Leves, como resultado do melhor mix de equipamentos”, justifica a

empresa no documento publicado na noite desta segunda-feira

(13).

Os custos dos produtos vendidos entre julho e setembro deste ano

atingiram R$ 74 milhões, distribuídos da seguinte maneira: R$ 29,1

milhões referem-se a materiais de consumo (como pneus, baterias,

tintas, materiais elétricos, hidráulicos etc.), R$ 17,8 milhões

relacionados a pessoal, R$ 15,8 milhões relacionados a frete, R$

3,9 milhões com custo de vendas e R$ 7,5 milhões com outros

custos.

O lucro bruto ficou em R$ 219 milhões, ante R$ 174,1 milhões no

mesmo período de 2022, sendo que a margem bruta saiu de 72,2% para

74,7%.

As despesas totalizaram R$ 67,0 milhões versus R$ 53,6 milhões

no terceiro trimestre do ano passado, crescimento de 24,9%, ou R$

13,3 milhões – o que a Mills explica devido principalmente ao

aumento de R$ 11,1 milhões nas despesas de pessoal, participação

nos resultados e plano de ações, como reflexo do aumento de

filiais, expansão do volume de máquinas e crescimento aumento das

despesas com Serviços

Gerais.

O Ebitda (Lucro antes de juros, impostos, depreciação e

amortização, na sigla em inglês) ajustado ficou em R$ 178,5

milhões, alta de 30,2% no ano, com a margem saindo de 48,1% para

59,3% “A melhoria de margem é consequência das melhores margens de

locação, com diluição de SG&A e custos”, diz a empresa.

O resultado financeiro da Mills ficou negativo em R$ 23,9

milhões, ante saldo positivo de R$ 600 mil um ano antes – isso por

conta da maior dívida bruta após captações de dezembro do ano

passado e junho deste ano e também por conta do maior CDI médio.

Ela fecha setembro com uma dívida líquida de R$ 381,3 milhões, ante

R$ 60,7 milhões no mesmo mês de 2022.

Os resultados da Mills (BOV:MILS3)

referente suas operações do terceiro trimestre de 2023 foram

divulgados no dia 13/11/2023.

* Com informações da ADVFN, RI das empresas, Valor, Infomoney,

Estadão, Reuters e TC

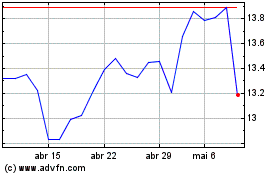

MILLS ON (BOV:MILS3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

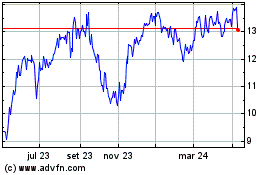

MILLS ON (BOV:MILS3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024