Casas Bahia anuncia reperfilamento de sua dívida em cédulas de crédito bancário e debêntures

29 Fevereiro 2024 - 11:03PM

ADVFN News

O Grupo Casas Bahia assinou com Instituições Financeiras um

documento contendo os termos e condições para o reperfilamento de

suas emissões de Cédulas de Crédito Bancário e da 9° emissão de

debêntures da companhia que somam R$ 1,5 bilhão.

O comuicado foi feito pela companhia (BOV:BHIA3) nesta

quinta-feira (29).

As dívidas reperfiladas, que teriam vencimento entre 2024 e

2025, terão um novo vencimento de três anos. A amortização do

principal ocorrerá após a carência de 18 meses, em pagamentos

trimestrais de 5% (após carência) e 70% no 36° mês. O custo das

operações será de CDI + 4% ao ano.

Em 31 de dezembro de 2023, a posição de caixa e recebíveis de

cartões (o que inclui recebíveis não descontados) e outros

recebíveis da Casas Bahia totalizava R$ 3,6 bilhões.

Com relação ao endividamento no valor de R$ 3,9 bilhões,

aproximadamente R$ 1,7 bilhão (41%) tinha vencimento no longo

prazo. Com o Reperfilamento de Dívidas, 69% do endividamento da

companhia terá vencimento no longo prazo.

VISÃO DO MERCADO

As ações do Grupo Casas Bahia sobem na sessão desta sexta-feira

(1), primeira sessão do mês, seguindo o movimento de recuperação em

fevereiro (quando avançou 14,58%), em meio às notícias de

alongamento das dívidas. Às 10h20 (horário de Brasília), os papéis

subiam 3,98%, a R$ 9,40.

O grupo varejista anunciou na noite da véspera reperfilamento de

dívida totalizando R$ 1,5 bilhão que, de outra forma, venceria

entre 2024 e 2025. Com base nos termos renegociados anunciados,

essa dívida, que tem custo de CDI + 4%, terá novo prazo de 3 anos e

carência de 18 meses, seguida de amortizações trimestrais de

principal de 5%, além de 70% pagamento no 36º mês.

Bradesco BBI

Conforme aponta o Bradesco BBI, de forma geral, a dívida total e

as despesas com juros da empresa permanecerão praticamente as

mesmas, sendo que o alívio vem do adiamento da amortização do

principal (ou seja, a dívida com vencimento em 24 meses cai para R$

1,8 bilhão, de R$ 3,1 bilhões, após os novos termos).

A empresa também divulgou sua posição preliminar e não auditada

de caixa + cartões e outras contas a receber para o ano de 2023 de

R$ 3,6 bilhões e os vencimentos pré-reperfilamento para 2024 e 2025

(de R$ 3,1 bilhões) e pós-reperfilamento (de R$ 1,8 bilhão). Com o

reperfilamento, o Grupo Casas Bahia passa de 59% de sua dívida

bruta com vencimento em 2024 para 31% com vencimento no mesmo

período. O processo de reperfilamento ainda está sujeito a

negociações e aprovações finais por parte dos credores

envolvidos.

Na visão do BBI, a notícia é positiva, pois esta mudança traz

alívio aos fluxos de caixa de curto prazo da Casas Bahia e diminui,

até certo ponto, as preocupações com a liquidez de curto prazo. A

prorrogação do vencimento da dívida de curto prazo foi um fator

chave para o Grupo Casas Bahia. A empresa também poderá renovar seu

potencial de financiamento, ou até mesmo acelerar o plano FIDC para

financiar a iniciativa Compre Agora, Pague Depois (o

Crediário).

“Além disso, também pensamos que a gestão agora ganha mais

terreno para permitir um maior foco e mais esforço na execução do

seu plano de transformação sem a distração de resgates

significativos de dinheiro que acontecem no curto prazo. Dito isso,

gostamos desta medida de gestão de passivos e esperamos ver a

evolução dos fundamentos da empresa em função da execução do seu

plano de recuperação”, aponta o banco que, por enquanto, tem

recomendação apenas neutra para BHIA3, com preço-alvo de R$ 12

(ainda uma alta de 33% frente o fechamento da véspera).

Genial

A Genial também aponta que, com o reperfilamento, a varejista

melhora sua liquidez e afastando especulações sobre recuperação

judicial. Além disso, ressalta que a sua posição de caixa

preliminar ao final de 2023 mostrou um aumento significativo de R$

800 milhões do que no terceiro trimestre, apontou a casa de

análise.

Informações Infomoney

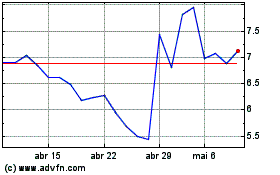

Grupo Casas Bahia ON (BOV:BHIA3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

Grupo Casas Bahia ON (BOV:BHIA3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024