Casas Bahia: Justiça aprova pedido de recuperação extrajudicial

29 Abril 2024 - 10:40PM

ADVFN News

A 1ª Vara de Falências e Recuperações Judiciais do Tribunal de

Justiça de São Paulo aprovou nesta segunda-feira (29) o pedido de

recuperação extrajudicial da rede de varejo Casas Bahia, que cita

dívidas de R$ 4,1 bilhões.

A informação foi confirmada à Reuters pela Casas Bahia, após ser

inicialmente divulgada pela coluna de Lauro Jardim, do jornal O

Globo.

As ações da empresa dispararam mais de 34% nesta segunda após o

anúncio do pedido de recuperação extrajudicial, com analistas vendo

na operação um alívio para o caixa da rede de varejo, bem como uma

oportunidade de a empresa focar no seu plano

“transformacional”.

A dívida citada no pedido envolve as sexta, sétima e oitava

emissões de debêntures a mercado e a nona emissão de debêntures “e

certas CCBs emitidas junto a instituições financeiras”, afirmou a

companhia em fato relevante.

A empresa disse que o plano não envolve dívidas operacionais com

fornecedores e parceiros e não impacta trabalhadores ou clientes, e

que já conta com apoio de seus principais credores, Bradesco e

Banco do Brasil.

A expectativa é que o plano seja homologado em até 40 dias, já

que a empresa tem o apoio de credores que detêm cerca de 55% da

dívida elencada no processo, disse o presidente-executivo da Casas

Bahia, Renato Franklin, em apresentação a analistas nesta

segunda-feira.

O plano inclui alongamento de amortização de dívida, incluindo

carência de 24 meses para pagamento de juros e de 30 meses para

pagamento de principal. Além disso, a estratégia inclui

possibilidade de credores apoiadores converterem parte de dívida em

participação na empresa.

Segundo a Casas Bahia, o “reperfilamento” da dívida preservará

cerca de R$ 4,3 bilhões no caixa da companhia nos próximos quatro

anos. Além disso, o prazo médio da dívida sairá de 22 para 72

meses, com redução de 1,5 ponto percentual no custo médio, “que

representa uma economia de R$ 400 milhões no período”, afirmou a

empresa.

Antes do acordo, a Casas Bahia (BOV:BHIA3) teria pela frente

este ano pagamentos de R$ 1,24 bilhão em amortizações e R$ 313

milhões em juros.

Agora, a empresa somente vai retomar os pagamentos a partir de

2026, com R$ 150 milhões em amortização e R$ 103 milhões em juros.

Porém, terá em 2030 pagamentos de R$ 2,58 bilhões em amortizações e

R$ 1,9 bilhão em juros para cumprir.

Com o pedido, a Casas Bahia reforça grupo de varejistas no país

que tem sido obrigado a renegociar com credores desde o escândalo

criado com o rombo contábil na Americanas, revelado em janeiro do

ano passado e que afetou o nível de crédito ao setor.

Analistas do Safra citaram que o acordo com os bancos é positivo

em termos de fluxo de caixa, já que reduz os desembolsos da empresa

até 2026 em R$ 3,1 bilhões.

“Entretanto, no longo prazo, apesar da redução no custo da

dívida, o pagamento total de juros vai crescer substancialmente –

de R$ 971 milhões para R$ 2,397 bilhões – impactando o fluxo de

caixa futuro”.

Operação

Franklin afirmou que a empresa deverá apresentar no balanço do

1º trimestre, previsto para publicação em 8 de maio, “redução

maciça de custos e redução de estoques” depois de ter realizado no

ano passado 8,6 mil demissões e fechado 55 lojas, com quatro

centros de distribuição readeaquados.

“Temos 10 (CDs) ainda para trabalhar em devolução ou sublocação

de espaço ocioso”, afirmou o executivo.

Segundo ele, o pedido de recuperação extrajudicial não muda o

foco da empresa no plano “transformacional”, que foca a empresa em

suas principais categorias de eletrodomésticos, celulares e móveis

com investimentos em novas frentes como monetização de receitas com

publicidade.

Com o fôlego adicional de R$ 4,3 bilhões em fluxo de caixa nos

próximos quatro anos obtido no acordo com os credores, Franklin

afirmou que a Casas Bahia poderá até antecipar a execução de

“algumas alavancas” do plano de transformação que será concluído em

boa parte até o final deste ano. Além disso, a empresa poderá

aproveitar o ciclo macroeconômico mais positivo que tem sido

sinalizado com a redução de juros da economia, disse Franklin.

O executivo afirmou que a empresa vai continuar processo de

abertura de novas lojas físicas e trabalhar em novos produtos

financeiros para clientes e fornecedores.

“Vamos ver algum crescimento no crediário nosso ao longo de

2024”, disse o presidente da Casas Bahia.

Informações Infomoney

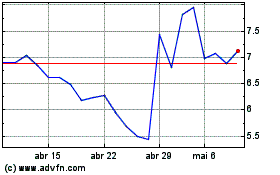

Grupo Casas Bahia ON (BOV:BHIA3)

Gráfico Histórico do Ativo

De Abr 2024 até Mai 2024

Grupo Casas Bahia ON (BOV:BHIA3)

Gráfico Histórico do Ativo

De Mai 2023 até Mai 2024