Borsa: tris di matricole per Milano (MF)

13 Dezembro 2022 - 5:10AM

MF Dow Jones (Italian)

L'anno dei delisting si chiude con un tris di matricole per

Piazza Affari. Complice la debolezza dei listini mondiali, il 2022

è stato ricco di opa (25 per 33,2 miliardi di capitalizzazione) e

povero di quotazioni a Milano, soprattutto sul mercato principale.

Contesto di mercato permettendo, il 2023 potrebbe essere propizio

per la doppia quotazione di Ferretti group (per cui si attende

l'assemblea straordinaria di metà gennaio chiamata a ratificare

l'ipo) e Prada, nonché per il debutto in borsa di Plenitude (Eni).

Nel frattempo, però, il mercato dedicato alle piccole e medie

imprese continua a dare segnali di vitalità. Secondo quanto risulta

a MF-Milano Finanza, infatti, Eligo ed Eprcomunicazione si

apprestano a sbarcare su Egm, così come conferme arrivano sul

fronte e-Novia.

Fondata nel 2016 come sartoria per uomini, Eligo si è evoluta

nel tempo in una piattaforma di vendita di abbigliamento a marchio

italiano e soprattutto di consulenza stilistica. Accanto

all'e-commerce tradizionale, infatti, la società offre i consigli

di esperti venditori indipendenti che guidano i clienti nella

scelta dei capi a seconda dei gusti e delle occasioni. Assistita da

Integrae, Eligo ha presentato comunicazione di pre-ammissione sul

segmento professionale di Egm, dove l'azienda dovrebbe approdare il

prossimo 23 dicembre. La quotazione dovrebbe avvenire attraverso un

aumento di capitale fino a 2,5 milioni che consentirà alla società

di perseguire i piani di sviluppo tecnologico e di crescita

all'estero, oltre che di consolidare la quota di mercato in

Italia.

Sempre in ambito segmento professionale dell'Egm, ieri è

arrivata l'ammissione alla quotazione di e-Novia, gruppo attivo nel

mercato della mobilità che sbarcherà il 16 dicembre. La quotazione,

in cui Mit sim ha agito in qualità di Euronext growth advisor,

segue al private placement (gestito da Equita K finance)

perfezionato da ultimo nel corso del mese di novembre 2022 che ha

consentito a e-Novia, non solo il reperimento di capitale di

rischio per 14,7 milioni di euro complessivi, ma anche di ampliare

il proprio network di azionisti attraverso l'ingresso di

selezionati primari player, finanziari e industriali, con orizzonte

di investimento a medio-lungo termine e, pertanto, idonei a

sostenere le strategie industriali del gruppo. Il prezzo di

quotazione delle azioni ordinarie su Egm Pro è stato fissato dal

cda in 7,2 euro per ciascuna azione ordinaria, importo pari al

prezzo di sottoscrizione delle azioni ordinarie di nuova emissione

collocate nell'ambito del suddetto private placement. Alla data di

inizio delle negoziazioni, il capitale sociale di e-Novia sarà di

231.841,82 euro composto da 23.184.182 azioni ordinarie.

A guardare la borsa vi sono anche i gruppi della comunicazione e

delle pubbliche relazioni. Domani, infatti sarà il turno di

Eprcomunicazione che quoterà le azioni ordinarie e i warrant

2022-2025 sull'Egm. L'operazione in cui la società è stata

assistita da Ambromobiliare, vede come Euronext growth advisor

envent capital markets e come specialist Mit sim. La negoziazione

delle azioni ordinarie Eprcomunicazione e dei relativi warrant non

consentirà l'immissione di proposte senza limite di prezzo,

pertanto, tali azioni e warrant nella seduta del 14 dicembre

saranno negoziati nel settore AI1X del segmento MA1 della

piattaforma Millennium.

Con queste matricole, il numero di quotazioni sul mercato Egm

nell'anno arriverebbe almeno a 22, metà delle 44 registrate nel

2021. Si tratta di un dato comunque incoraggiante alla luce del

contesto macroeconomico che ha penalizzato anche l'indice delle pmi

di Piazza Affari (-18% da inizio anno). Inflazione, rialzo dei

tassi d'interesse e conflitto in Ucraina hanno infatti bloccato

molte ipo, specie di dimensioni medio-grandi. A Milano hanno

sfidato i venti avversi soltanto due blue chip, De Nora e

Civitanavi, mentre sul segmento Star è approdata la sola

Generalfinance (al netto dei passaggi di listino). Non è andata

meglio alle altre piazze europee dove le nuove quotazioni hanno

rastrellato nel complesso soltanto 20,9 miliardi di euro dagli

investitori nel 2022. Affossata dalle incertezze della Brexit, in

particolare, Londra è stata responsabile per il 9% della raccolta,

perdendo lo scettro di regina delle ipo nel Vecchio Continente.

red

fine

MF-DJ NEWS

1308:54 dic 2022

(END) Dow Jones Newswires

December 13, 2022 02:55 ET (07:55 GMT)

Copyright (c) 2022 MF-Dow Jones News Srl.

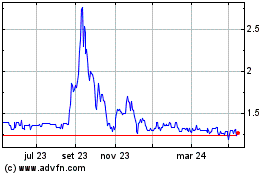

Ambromobiliare (BIT:AMB)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

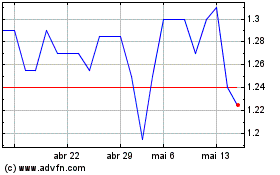

Ambromobiliare (BIT:AMB)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024