Para Felipe Miranda, CEO da Empiricus Research, a queda do Ibovespa é temporária e o principal índice da bolsa pode decolar até 2024; entenda:

O Ibovespa vem caindo nos últimos pregões, chamando atenção dos investidores. Até a última quarta-feira, o índice estava em sua 12ª sessão consecutiva de queda, o que não acontecia há 40 anos, desde fevereiro de 1984.

Agora, a pergunta que não quer calar aos investidores é: o que aconteceu com o bull market previsto para a bolsa brasileira?

Segundo analistas do mercado, uma das razões que podem estar fazendo o Ibovespa reagir dessa forma é a decisão do Comitê de Política Monetária, divulgada na ata do dia 8 de agosto.

Apesar de ter dado início ao ciclo de queda dos juros, a ata do Copom não empolgou os investidores da bolsa. Em comunicado, o órgão informou que “julga pouco provável uma intensificação adicional do ritmo de ajustes”.

O Comitê de Política Monetária acrescentou, ainda, que deve haver um cenário de quedas sequenciais de 50 p.p. até o final do ano, com a Selic chegando a 11,75% em dezembro.

Mas nem tudo está perdido. Para Felipe Miranda, CEO da Empiricus Research, esse jogo pode virar muito em breve e muitos brasileiros terão a oportunidade de encher o bolso nos próximos meses. A seguir, te explico o motivo.

Calma… a Selic pode terminar o ano em 9% e o Ibovespa alcançar até 218 mil pontos em 2024

Para Felipe, embora pareça improvável dado o comunicado do Copom, é possível que a Selic chegue ao fim de 2023 no patamar de 9% ao ano. E o motivo é o seguinte:

Em primeiro lugar, o analista aponta que o mercado tende a subestimar o afrouxamento monetário. Quando o corte dos juros era apenas uma expectativa, por exemplo, boa parte do mercado acreditava em uma queda de apenas 0,25 p.p.

Então, o BC surpreendeu e anunciou redução de 0,50 p.p. Agora, Felipe acredita que a situação não é diferente. “A chance sempre começa como baixa e vai ganhando força. Acelerar a queda entra na conta como uma probabilidade, isso já aconteceu antes”, explica.

O analista recorda que, historicamente, o BC não mantém a mesma velocidade com que ele começou o corte. “Se ele começou com 0,50 p.p, em algum momento ele vai dar 0,75 p.p e até 1,00 p.p”, acredita Felipe.

Por isso, ele avalia que o patamar da Selic no final de 2023 pode ser ainda menor do que o mercado está esperando: “se o mercado acha que a Selic vai cair para 10%, ela cai pelo menos mais 1,5 p.p.”.

No caso do Ibovespa, Felipe acredita ser uma questão de tempo, e quem está olhando só para o curtíssimo prazo pode acabar perdendo “o bonde”.

O primeiro motivo para acreditar nisso é que a bolsa está estupidamente barata. “O Ibovespa negocia hoje a um Preço sobre Lucro de 8 vezes, contra uma média histórica de 10,9 vezes. Se fôssemos só voltar para a média histórica, iríamos para os 165 mil pontos”, explica.

Porém, é preciso considerar que o lucro das empresas tende a crescer com a queda dos juros. Para Felipe, o mercado poderia convergir para um crescimento de lucros entre 15% e 20% no ano que vem, o que resultaria em um Ibovespa entre 189 mil e 198 mil pontos.

Mas esse é um cenário “pé no chão”. Nas contas do analista, em um cenário ainda mais otimista, o Ibovespa poderia chegar a 218 mil pontos em 2024.

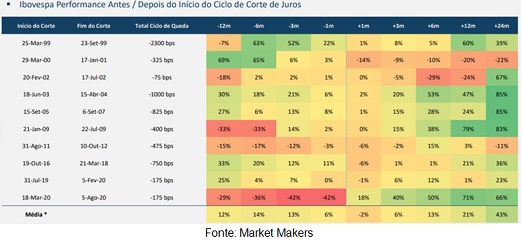

“Então por que a bolsa está caindo agora, se existe todo esse potencial?” É o que você pode estar se perguntando. Bom, a resposta está na imagem abaixo:

Historicamente, é esperado que o desempenho do Ibovespa seja ruim no mês seguinte ao ciclo de corte da Selic. Como você pode ver na 5ª coluna do gráfico acima, o índice chegou a cair até 14% um mês após o evento.

Isso porque, na expectativa de corte de juros, o mercado investiu em ações do Ibovespa, fazendo o preço dos ativos subirem.

Entretanto, com a confirmação da queda dos juros, é comum que muitos investidores queiram realizar os lucros obtidos nesse intervalo de tempo.

Esse comportamento pode estar se repetindo agora mas, como você pode ver, ele é temporário. Afinal, se você analisar a imagem, verá que nos 6, 12 e 24 meses seguintes, o Ibovespa tende a decolar.

E sabe quais são as ações que mais podem aproveitar este cenário? As small caps.

Small caps: as ações com o maior potencial da bolsa toda

Enquanto alguns investidores insistem em apostar apenas em ações de empresas óbvias, como Banco do Brasil, Petrobras e Vale, outros aproveitam momentos como esse para investir em ações com o poder de mudar a vida financeira.

Elas são chamadas de “small caps” e costumam ter menos de R$ 5 bilhões de valor de mercado. Mas é justamente por serem pequenas que elas têm muito mais espaço para crescer do que as blue chips (grandes empresas). Ou seja, mais chance de te fazer ganhar dinheiro.

Quando a bolsa está prestes a passar por uma tendência de alta muito forte, como o que está prestes a acontecer agora, são as small caps as ações que, historicamente, mais têm valorização na bolsa. Veja:

Essas são algumas das ações que mais valorizaram após 2008, quando a bolsa passou por um momento muito semelhante ao que estamos vivendo agora: recém-saído de um ciclo longo de juros altos e com a bolsa muito barata.

E, como você pode ver, não foram as ações da Petrobras ou do Banco do Brasil as que mais despontaram na bolsa. Na verdade, as ações que mais valorizaram eram praticamente desconhecidas na época.

É claro que lucros passados não são garantia de retornos futuros. Mas, se olharmos para o cenário atual, veremos que existem muitas semelhanças com o que nós já vivenciamos antes.

Ou seja, há uma oportunidade de buscar valorizações com small caps outra vez. E a parte boa é que você nem vai precisar vasculhar a bolsa atrás das ações com maior potencial.

Isso porque, no dia 21 de agosto, haverá uma oportunidade de investir em ações small caps de uma forma muito simples e prática.

Acontece que um fundo de small caps, conhecido como “Microcap Alert”, vai abrir para uma nova rodada de captação nesta data. Ele foi eleito o fundo de ações mais rentável do 1º semestre de 2023, segundo o Valor Investe, com retorno de 40,6% nos primeiros seis meses do ano.

Mas, como eu te disse, isso pode ser apenas o começo de algo muito maior. Afinal, se o fundo desempenhou tão bem em um cenário de juros altos, o que ele pode fazer agora que a Selic está em queda?

GRATUITO: CADASTRE-SE NA LISTA PREFERENCIAL DO FUNDO DE AÇÕES MAIS RENTÁVEL DO 1º SEMESTRE

Um investimento de R$ 40 mil para quem tem apenas R$ 1 mil

A Empiricus Gestão, dona do fundo de ações mais rentável do 1º semestre do ano, que leva o nome de “Microcap Alert”, acertou comprando small caps, ações com até R$ 5 bilhões de valor de mercado.

Como resultado, o fundo avançou 40% nos primeiros 6 meses do ano, ficando à frente de nomes “de peso” do mercado, como é o caso do fundo Alaska Black, que ficou em 3º lugar no ranking de melhores fundos do semestre. Veja:

O fundo de ações é inspirado em uma carteira recomendada da Empiricus Research, que também leva o nome de “Microcap Alert” e hoje tem 10 ações small caps indicadas.

Para montar uma carteira como essa, levando em consideração a sugestão de alocação dos analistas da casa, seria necessário desembolsar cerca de R$ 40 mil.

Um valor bastante alto e que, vale destacar, não pode representar uma parcela muito alta do seu patrimônio. Afinal, estamos falando de ações small caps que, ao mesmo tempo que reservam grande potencial de multiplicação, também carregam uma dose a mais de risco.

Mas quem investiu no fundo de ações inspirado nesta carteira não precisou investir nem um terço disso, já que o aporte inicial do fundo é de R$ 1 mil. Veja:

Obviamente, com R$ 1.000, você irá comprar uma cota do fundo que compra as ações e não a carteira cheia em si. Mas já é uma forma importante de reduzir a barreira de entrada.

Como você pode ver na imagem acima, ele está fechado para captação no momento. Mas isso vai durar pouco tempo pois, como eu te disse, uma nova rodada está marcada para acontecer no dia 21 de agosto.

Neste dia, novos investidores poderão fazer aportes no fundo e se posicionar para o bull market que a bolsa está preparando nos próximos meses.

Porém, como você deve imaginar, a procura por este fundo de ações ficou bem grande nos últimos dias, depois da notícia de que ele foi o mais rentável do semestre.

Por isso, a Empiricus Investimentos está promovendo uma lista de interessados, para que ela possa avisar em primeira mão assim que o fundo estiver aberto para os investidores.

Portanto, se essa oportunidade faz sentido para você, eu sugiro que você se cadastre no link abaixo para participar da lista de interessados e ser avisado no primeiro horário do dia 21.

Pode ficar tranquilo, pois você não gasta nada para se inscrever. Basta preencher os seus dados e ficar atento ao seu e-mail a partir de agora:

GRATUITO: CADASTRE-SE NA LISTA PREFERENCIAL DO FUNDO DE AÇÕES MAIS RENTÁVEL DO 1º SEMESTRE

QUER SABER COMO GANHAR MAIS?

A ADVFN oferece algumas ferramentas bem bacanas que vão te ajudar a ser um trader de sucesso

- Monitor - Lista personalizável de cotações de bolsas de valores de vários paíeses.

- Portfólio - Acompanhe seus investimentos, simule negociações e teste estratégias.

- News Scanner - Alertas de notícias com palavras-chave do seu interesse.

- Agenda Econômica - Eventos que impactam o mercado, em um só lugar.

Recursos principais

Recursos principais