Regulatory News:

ALGREEN (Paris:ALGRE):

Avertissement :

La société ALGREEN a mis en place un financement sous forme

d’obligations convertibles ou échangeables en actions nouvelles

et/ou existantes avec bons de souscription d’actions attachés avec

la société Global Tech Opportunities 29 qui, après avoir reçu les

actions issues de la conversion ou de l’exercice des ces

instruments, n’a pas forcément vocation à rester actionnaire de la

société ALGREEN.

Les actions, résultant de la conversion ou de l’exercice des ces

instruments, seront en général cédées sur le marché à très brefs

délais, ce qui peut créer une forte pression baissière sur le cours

de l’action.

Les actionnaires peuvent subir une perte de leur capital investi

en raison d’une diminution significative de la valeur de l’action

de la Société, ainsi qu’une forte dilution en raison du grand

nombre de titres émis au profit de la société Global Tech

Opportunities 29.

Les investisseurs sont invités à être très vigilants avant de

prendre la décision d’investir dans les titres de la société admise

à la négociation qui réalise de telles opérations de financement

dilutives, particulièrement lorsqu’elles sont réalisées de façon

successive. La société ALGREEN rappelle que la présente opération

de financement dilutif n’est pas la première qu’elle a mise en

place.

Les investisseurs sont notamment invités à prendre connaissance

des risques afférents à cette opération, mentionnés dans le

communiqué ci-dessous.

Le groupe ALGREEN spécialisé dans l’agroalimentaire

multi-activité, ayant pour stratégie d’intégrer des entreprises,

des industries, des exploitations agricoles et des marques au sein

d’un même groupe tout en privilégiant des PME traditionnelles et

innovantes dans le cadre de la transition écologique annonce avoir

conclu le 18 décembre 2023 avec la société Global Tech

Opportunities 29 un contrat de financement sous forme d’obligations

convertibles ou échangeables en actions nouvelles et/ou existantes

(« OCEANE »), assorties de bons de souscription d'actions («

BSA »), pouvant atteindre un montant nominal total maximum

d'emprunt obligataire de 5.000.000 d’euros sur une période de 48

mois (le « Contrat »).

Objectifs de l’opération

La mise en place de cette ligne de financement par émission

d’OCEANE-BSA a pour objectif de permettre à ALGREEN :

- Le financement de la croissance organique ;

- Le financement de la croissance externe ;

- Remboursement des dettes à court et moyen terme ;

- Renforcement des capitaux propres.

Produit de l’opération

Le produit brut maximum de l’émission des OCEANE et de

l’exercice des BSA (dans l’hypothèse de l’émission de la totalité

des OCEANE émises au titre des 50 tranches) est de 7,5 millions

d’euros.

Le produit net maximum de l’émission des OCEANE et de l’exercice

des BSA (dans l’hypothèse de l’émission de la totalité des OCEANE

émises au titre des 50 tranches et après déduction des frais liés à

cette émission) est de 7.25 millions d’euros1.

Investisseur

Global Tech Opportunities 29, société dont le siège social est

situé 71 Fort Street, George Town, Grand Cayman KY1-1111, Îles

Caïmans (l’« Investisseur »), n’est pas un prestataire de

service d’investissement. Il n’est titulaire d’aucun agrément et

d’aucune autorisation particulière pour l’exercice de son activité

qui n’est pas régulée.

MODALITES DE L'OPERATION

Cadre juridique de l’opération

Aux termes de sa 9ème résolution, l’assemblée générale

extraordinaire des actionnaires de la Société du 14 septembre 2023

a délégué au Conseil d’administration sa compétence pour décider,

avec faculté de subdélégation, l’émission d’actions et/ou de

valeurs mobilières donnant accès immédiatement ou à terme au

capital ou donnant droit à un titre de créance avec suppression du

droit préférentiel de souscription au profit de catégories de

bénéficiaires.

Le Conseil d'administration, faisant usage de cette délégation

de compétence, procèdera à l’émission à titre gratuit de 1.000

BEOCEANE, et à l'émission de 30 OCEANE sans BSA attachés à titre de

paiement de la commission d’engagement de l’Investisseur (voir

ci-dessous).

Chaque tranche d’OCEANE représentera un montant nominal total

d'emprunt obligataire de 100.000 euros, étant toutefois précisé

qu’en fonction des conditions de marché :

- l’Investisseur aura la possibilité de

réduire ce montant à 50.000 euros ; et - la Société aura la

possibilité d’augmenter le montant de chaque tranche d’OCEANE

jusqu’à 500.000 euros.

Commission d'engagement

En contrepartie de l'engagement de l'Investisseur de souscrire à

l'emprunt obligataire, l'Investisseur percevra une commission

d'engagement correspondant à l’émission de 30 OCEANE

complémentaires sans BSA attachés, lors du tirage de la première

tranche d’OCEANE.

Principales caractéristiques des BEOCEANE

Les bons d’émission d’OCEANE avec BSA attachés (les «

BEOCEANE ») seront attribués gratuitement à l'Investisseur

et auront une durée de 48 mois. Les BEOCEANE obligeront leur

porteur à souscrire à des tranches d'OCEANE avec BSA attachés sous

réserve de la satisfaction de certaines conditions détaillées

ci-dessous en Note 1.

Les BEOCEANE ne pourront pas être cédés par leur porteur sans

l'accord préalable de la Société (sauf cession aux affiliés de

l'Investisseur), ne feront pas l'objet d'une demande d'admission

aux négociations sur un marché financier et, par conséquent, ne

seront pas cotés.

Le tirage de chaque tranche d'OCEANE pourra être réalisé à la

demande de la Société à la première des dates suivantes :

i. le jour de bourse suivant l'expiration

d'une période d'une durée maximale de 20 jours de bourse à compter

du tirage de la tranche précédente (sauf si la Société a décidé

d’augmenter le montant d’une tranche d’OCEANE, auquel cas cette

durée sera de 40 jours de bourse) ; ou

ii. la date à laquelle la totalité des OCEANE

émises au titre de la tranche précédente auront été converties en

actions par l'Investisseur ou remboursées par la Société.

Il est toutefois précisé qu'au cours de ce programme de

financement, l'Investisseur aura également la possibilité de

demander l'émission d'un maximum de 15 tranches d’OCEANE, soit un

nombre total maximum de 300 OCEANE représentant un montant nominal

total maximum d'emprunt obligataire de 1.500.000 euros.

Principales caractéristiques des OCEANE

Les OCEANE auront une valeur nominale de 5.000 euros chacune et

seront émises à 95% de leur valeur nominale. Elles porteront

intérêt au taux de 12% et auront une maturité de 24 mois à compter

de leur émission.

Arrivées à échéance, les OCEANE en circulation seront

automatiquement converties en actions.

Toutefois, en cas de survenance d'un cas de défaut (détaillés

ci-dessous en Note 2), les OCEANE non converties à cette date

pourront être remboursées par la Société, à la demande de

l'Investisseur, (i) en actions nouvelles émises à un prix

d’émission par action correspondant à 95% du plus bas cours

quotidien moyen pondéré par les volumes de l’action (tel que publié

par Bloomberg) pendant une période de quinze (15) jours de bourse

précédant immédiatement la date d’émission desdites actions, ou

(ii) en espèces à un prix correspondant à 110% du montant nominal

des OCEANE en circulation.

Les OCEANE pourront être converties en actions nouvelles et/ou

existantes de la Société à la demande de leur porteur selon la

parité de conversion déterminée par la formule ci-après :

N = Vn / P

Où :

« N » correspond au nombre d’actions ordinaires nouvelles

ou existantes de la Société à émettre ou remettre sur conversion

d’une OCEANE ;

« Vn » correspond à la créance obligataire que l’OCEANE

représente (valeur nominale d’une OCEANE soit 5.000 euros) ;

« P » correspond au prix de conversion des OCEANE.

Le prix de conversion des OCEANE (le « Prix de Conversion

») sera égal au montant le plus élevé entre :

i. 95% du plus bas cours quotidien moyen

pondéré par les volumes de l’action (tel que publié par Bloomberg)

pendant une période de quinze (15) jours de bourse consécutifs

précédant immédiatement la date de la notification de conversion

d’une OCEANE par l’Investisseur (arrondi à la baisse à la deuxième

décimale inférieure) (la « Date de Conversion ») (le «

Prix de Conversion Théorique ») ;

ii. la valeur nominale de l’action de la

Société ; et

iii. 70% de la moyenne pondérée par les

volumes des cours des vingt (20) dernières séances de bourse

précédant immédiatement la Date de Conversion.

Dans tous les cas, « P » ne peut être inférieur à la valeur

nominale de l’action ou au prix minimum d’émission par action fixé

par l’assemblée générale extraordinaire des actionnaires de la

Société du 14 septembre 2023 dans sa 9ème résolution à la Date de

Conversion de la ou des OCEANE concernées. Dans l’hypothèse où P

serait inférieur à la valeur nominale d’une action ALGREEN, la

Société s’est engagée à régler à l’Investisseur une commission

complémentaire correspondant au montant de la créance détenue sur

la Société résultant de la conversion des OCEANE de ladite tranche

à la valeur nominale de l’action ALGREEN (la « Commission

Complémentaire »), dont le montant sera calculé selon la

formule ci-dessous :

(A/B – A/C) x Dx(C/E)

Où :

« A » correspond au montant nominal des OCEANE faisant

l’objet de la notification de conversion ;

« B » correspond au Prix de Conversion Théorique ;

« C » correspond à la valeur nominale d’une action

ALGREEN ;

« D » correspond au cours de clôture de l’action ALGREEN

à la date de réception par la Société de la notification de

conversion concernée ;

« E » correspond au plus bas des cours de clôture de

l’action ALGREEN entre la Date de Conversion jusqu’à la date de

règlement de la Commission Complémentaire.

A la seule discrétion de la Société, le règlement de la

Commission Complémentaire pourra s’effectuer selon l’une des

options suivantes :

- à l'Investisseur en espèces au plus tard

cinq (5) jours après la Date de Conversion concernée ; ou

- par déduction du montant du prix de

souscription des OCEANE à payer par l'Investisseur à la Société

lors du tirage de toute tranche ultérieure, si ce tirage est

effectué dans les cinq (5) jours suivant la Date de Conversion

concernée ; ou

- par l'émission au profit de l'Investisseur,

dans un délai de cinq (5) jours de négociation à compter de la Date

de Conversion concernée, d'un nombre d'actions égal à la Commission

Complémentaire divisée par la valeur nominale des actions de la

Société.

Les OCEANE ne pourront pas être cédées par leur porteur sans

l'accord préalable de la Société (sauf cession aux affiliés de

l’Investisseur), ne feront pas l'objet d'une demande d'admission

aux négociations sur un marché financier et, par conséquent, ne

seront pas cotées.

Le paiement des intérêts des OCEANE sera effectué selon le même

calendrier et selon les mêmes modalités que le remboursement ou la

conversion des OCEANE auxquels ils se rattachent.

Principales caractéristiques des BSA

Les BSA seront attachés aux OCEANE émises au titre de chaque

tranche. Le nombre de BSA qui seront attachés aux OCEANE émises

sera égal à 50% du montant nominal des OCEANE émises dans le cadre

de la tranche considérée, divisé par le prix d’exercice des

BSA.

Aucun BSA ne sera attaché aux OCEANE émises à titre de paiement

de la commission d’engagement.

Les BSA seront immédiatement détachés des OCEANE à leur

émission.

Les BSA pourront être exercés à compter de leur émission pendant

60 mois (la « Période d'Exercice »).

Chaque BSA donnera le droit à son porteur, pendant la Période

d'Exercice, de souscrire à une action nouvelle de la Société, sous

réserve d’éventuels ajustements légaux ou contractuels.

Le prix d'exercice des BSA sera égal à 110% du plus bas cours

quotidien moyen pondéré par les volumes de l’action (tel que publié

par Bloomberg) sur les quinze (15) séances de bourse consécutives

précédant la date d’émission de la tranche d’OCEANE à laquelle

lesdits BSA étaient rattachés, arrondi à la baisse à la troisième

décimale inférieure, étant précisé qu’en ce qui concerne les BSA

attachés à la première tranche d’OCEANE, le prix d’exercice des BSA

sera égal à 110% du plus bas entre (i) 0.006 euro, et (ii) la date

d’émission de la demande de tirage de la première tranche

d’OCEANE.

Les BSA ne pourront pas être cédés par leur porteur sans

l'accord préalable de la Société (sauf cession aux affiliés de

l'Investisseur), ne feront pas l'objet d'une demande d'admission

aux négociations sur un marché financier et, par conséquent, ne

seront pas cotés.

En fonction de l’hypothèse de volatilité annualisé de l’action

retenue (322%) et sur la base du cours de clôture de l’action de la

Société le 19 décembre 2023 (soit 0.0051 euro), la valeur théorique

d’un BSA est égale à 0.005 euro.

Opérations de nature dilutives au cours des 24 derniers

mois

Au cours des 24 derniers mois, la Société a réalisé les

opérations dilutives suivantes :

- mise en place d’un financement obligataire

d’un montant nominal maximum de 5.000.000 d’euros avec le fonds

European High Growth Opportunities Securitization Fund le 19 mai

2021, par émission d’obligations convertibles ou échangeables en

actions nouvelles ou existantes (OCEANE) avec bons de souscription

d’actions (BSA) attachés. Dans le cadre de ce financement, 136

obligations convertibles ou échangeables en actions nouvelles ou

existantes ont été émises, ainsi que 47 666 666 bons de

souscription d’actions, donnant lieu à l’émission d’un nombre total

de 28 809 900 actions ALGREEN. A ce jour, 265 obligations

convertibles ou échangeables en actions nouvelles ou existantes,

ainsi que 47 666 666 bons de souscription d’actions, sont en

circulation ;

- mise en place d’un financement obligataire

par émission d’obligations convertibles d’un montant nominal

maximum de 3.000.000 d’euros sous forme de « Green Bonds » avec

Capital Système Investissements, annoncée le 7 mars 2023. Dans le

cadre de ce financement, 1 450 obligations convertibles ont été

émises. A ce jour, 70 obligations convertibles ont été remboursées,

par émission d’un nombre total de 1 648 117actions ALGREEN.

Opérations sur le capital réalisées au cours des 24 derniers

mois

Au cours des 24 derniers mois, la Société a réalisé les

opérations sur le capital suivantes :

- division du nominal des actions annoncé le

23 mars 2023, conformément à la première résolution de l’assemblée

générale extraordinaire des actionnaires du 20 mars 2023, par

attribution de 28 actions ordinaires nouvelles de 0,0101 € de

valeur nominale contre 1 action ordinaire de 0,282 € de valeur

nominale. A l’issue de la division du nominal des actions, la

valeur nominale des actions composant le capital social de la

Société a été portée de 0,282 € à 0,0101 € ;

- réduction de capital motivée par des pertes

par voie de diminution de la valeur nominale de l’action, de 0,0101

€ à 0,005 € annoncée le 29 juin 2023, conformément à la première

résolution de l’assemblée générale extraordinaire des actionnaires

du 28 juin 2023 ;

- regroupement d’actions annoncé le 29 juin

2023, conformément à la deuxième résolution de l’assemblée générale

extraordinaire des actionnaires du 28 juin 2023, par attribution de

1 action ordinaire nouvelle de 4 € de valeur nominale contre 800

actions ordinaires de 0,005 € de valeur nominale. A l’issue du

regroupement d’actions, la valeur nominale des actions composant le

capital social de la Société a été portée de 0,005 € à 4 € ;

- réduction de capital non motivée par des

pertes par voie de diminution de la valeur nominale de l’action, de

4 € à 0,021 € annoncée le 29 juin 2023, conformément à la troisième

résolution de l’assemblée générale extraordinaire des actionnaires

du 28 juin 2023. L’annonce de la réalisation de cette réduction de

capital a eu lieu le 28 août 2023.

Actions nouvelles résultant de la conversion des OCEANE ou de

l’exercice des BSA

Les actions nouvelles émises, le cas échéant, sur conversion des

OCEANE ou sur exercice des BSA, porteront jouissance courante.

Elles auront les mêmes droits que ceux attachés aux actions

ordinaires existantes de la Société et feront l’objet d’une

admission sur le marché Euronext Growth Paris sur la même ligne de

cotation (FR001400IV58).

La Société tiendra à jour sur son site internet un tableau de

suivi des BEOCEANE, des OCEANE, des BSA et du nombre d’actions en

circulation.

RISQUES

Principaux risques associés à la Société

L’attention du public est portée sur les facteurs de risque

relatifs à la Société et à son activité, décrits dans le Document

d’information de transfert 2021 disponibles sur le site Internet de

la Société. La réalisation de tout ou partie de ces risques est

susceptible d’avoir un effet défavorable sur l’activité, la

situation financière, les résultats, le développement ou les

perspectives de la Société. Il n’a pas été identifié de risques

majeurs nouveaux relatifs à la Société et son activité depuis la

publication du Document d’information de transfert 2021.

Risque liés à l’opération

- Risque de dilution

Dans la mesure où les actionnaires de la Société ne

participeront pas à l’émission des actions nouvelles résultant de

la conversion d’OCEANE et/ou de l’exercice des BSA, leur quote-part

de capital et de droits de vote dans la Société sera diminuée,

potentiellement de manière significative en cas de conversion et

d’exercice de l’intégralité des OCEANE et des BSA.

Les impacts de cette opération en termes de dilution sont

décrits ci-dessus.

- Risque en cas de non-réalisation de

toutes les tranches d’OCEANE avec BSA attachés

Le montant total de l’émission d’OCEANE avec BSA attaché n’est

pas garanti et dépendra notamment des conditions de marché. La

Société pourrait donc être amenée à rechercher des financements

complémentaires dans l’hypothèse où elle ne serait pas en mesure

d’émettre les Tranches prévues.

- Risque de volatilité et de liquidité des

actions de la Société

L’émission des actions nouvelles provenant de la conversion des

OCEANE, de l’exercice des BSA et leur cession sur le marché par

l’Investisseur pourrait avoir une incidence négative sur le cours

de l’action ALGREEN et les volumes de transactions, pouvant

potentiellement entrainer une certaine volatilité du cours de

l’action ALGREEN.

- Risque relatif à l’évolution du cours de

bourse

L’Investisseur n’ayant pas vocation à rester durablement

actionnaire de la Société, les cessions d’actions nouvelles émises

sur conversion des OCEANE et/ou sur exercice des BSA pourraient

avoir un impact significativement défavorable sur le cours de

l’action ALGREEN.

- Risque de diminution de la valeur

nominale de l’action

L’émission importante d’actions à la suite de la conversion des

OCEANE et/ou de l’exercice des BSA est susceptible d’avoir un

impact baissier sur le cours de bourse de la Société. Dans ce

contexte, la Société pourrait devoir procéder à des réductions

complémentaires de la valeur nominale des actions à celles déjà

décrites dans le présent communiqué.

- Risque lié à la mise en œuvre de la

Commission Complémentaire

Dans l’hypothèse où le Prix de Conversion des OCEANE serait

inférieur à la valeur nominale d’une action ALGREEN, la Société

s’est engagée à régler à l’Investisseur une Commission

Complémentaire dont les modalités de calcul sont décrites dans le

paragraphe « Principales caractéristiques des OCEANE » du présent

communiqué.

Le règlement, le cas échéant, de cette Commission Complémentaire

pourra donner lieu à l’émission d’actions qui viendront augmenter

la dilution des actionnaires de la Société.

Impacts de l’opération en termes de gestion du risque de

liquidité et d’horizon de financement

La Société estime que les fonds pouvant résulter de l’opération

lui permettront d’assurer le financement de ses objectifs sur un

horizon d’au moins 12 mois.

Incidence théorique sur la participation de l’actionnaire

(sur la base du nombre d’actions composant le capital social de la

Société à la date du présent communiqué, soit 32 046 717

actions)

En % (1)

Participation de l'actionnaire

en %

Base non diluée

Base non diluée (2)

Avant émission des actions nouvelles

1,00%

0.04%

Après émission de 31 250 000 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement

0.51%

0.04%

Après émission de 1 041 666 666 actions

nouvelles issues de la conversion des 1.000 OCEANE à émettre dans

le cadre du Contrat

0.03%

0.02%

Après émission de 2 500 000 actions

nouvelles issues de l’exercice des 445 632 798 BSA à émettre dans

le cadre du Contrat

0.93%

0.04%

Après émission de 1 075 416 666 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement, des 1.000 OCEANE et de

l’exercice des 445 632 798 BSA à émettre dans le cadre du

Contrat

0.03%

0.017%

(1) Calculs théoriques réalisés sur la base du cours de clôture

de l’action de la Société du 19 décembre 2023, soit 0.0051 €, d’un

prix de conversion des OCEANE égal à 95% de cette valeur, et d’un

prix d’exercice des BSA égal à 110% de cette valeur, soit 0.0056 €.

Cette dilution ne préjuge ni du nombre d'actions final à émettre ni

de leur prix d'émission, lequel pourra être fixé en fonction du

cours de bourse, selon les modalités décrites ci-dessus.

(2) Après prise en compte de la conversion et/ou de l’exercice

de l’intégralité des instruments dilutifs en circulation, à savoir

265 OCEANE, 47 666 666 BSA et 978 Green Bonds, susceptibles de

donner lieu à l’émission d’un nombre total de 793 341 519 actions

sur la base du cours de clôture de l’action de la Société du 19

décembre 2023, soit 0.0051 €.

En % (1)

Participation de l'actionnaire

en %

Base non diluée

Base non diluée (2)

Avant émission des actions nouvelles

1,00%

0.04%

Après émission de 7 142 857 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement

0.82%

0.04%

Après émission de 238 095 238 actions

nouvelles issues de la conversion des 1.000 OCEANE à émettre dans

le cadre du Contrat

0.12%

0.03%

Après émission de 2 500 000 actions

nouvelles issues de l’exercice des 119 047 619 BSA à émettre dans

le cadre du Contrat

0.93%

0.04%

Après émission de 279 784 812 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement, des 1.000 OCEANE et de

l’exercice des 119 047 619 BSA à émettre dans le cadre du

Contrat

0.11%

0.03%

(1) Calculs théoriques réalisés sur la base de la valeur

nominale de l’action de la Société, soit 0,021 €. Cette dilution ne

préjuge ni du nombre d'actions final à émettre ni de leur prix

d'émission, lequel pourra être fixé en fonction du cours de bourse,

selon les modalités décrites ci-dessus.

(2) Après prise en compte de la conversion et/ou de l’exercice

de l’intégralité des instruments dilutifs en circulation, à savoir

265 OCEANE, 47 666 666 BSA et 978 Green Bonds, susceptibles de

donner lieu à l’émission d’un nombre total de 793 341 519 actions

sur la base du cours de clôture de l’action de la Société du 19

décembre 2023, soit 0.0051 €.

Incidence théorique sur les capitaux

propres sur la base des capitaux propres au 30 septembre 2023, soit

7 042 728 k€, et du nombre d'actions composant le capital de la

Société à la date du présent communiqué, soit 32 046 717

actions)

En euros et par actions

(1)

Capitaux propres par action

consolidés au 30 septembre 2023

Base non diluée

Base non diluée (2)

Avant émission des actions nouvelles

0,220 €

0.009€

Après émission de 31 250 000 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement

0.111€

0.008€

Après émission de 1 073 713 383 actions

nouvelles issues de la conversion des 1.000 OCEANE à émettre dans

le cadre du Contrat

0.007€

0.004€

Après émission de 2 500 000 actions

nouvelles issues de l’exercice des 445 632 798 BSA à émettre dans

le cadre du Contrat

0.204€

0.009€

Après émission de 1 075 416 666 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement, des 1.000 OCEANE et de

l’exercice des 445 632 798 BSA à émettre dans le cadre du

Contrat

0.006€

0.004€

(1) Calculs théoriques réalisés sur la base du cours de clôture

de l’action de la Société du 19 décembre 2023, soit 0.0051 €, d’un

prix de conversion des OCEANE égal à 95% de cette valeur, et d’un

prix d’exercice des BSA égal à 110% de cette valeur, soit 0.0056 €.

Cette dilution ne préjuge ni du nombre d'actions final à émettre ni

de leur prix d'émission, lequel pourra être fixé en fonction du

cours de bourse, selon les modalités décrites ci-dessus.

(2) Après prise en compte de la conversion et/ou de l’exercice

de l’intégralité des instruments dilutifs en circulation, à savoir

265 OCEANE, 47 666 666 BSA et 978 Green Bonds, susceptibles de

donner lieu à l’émission d’un nombre total de 793 341 519 actions

sur la base du cours de clôture de l’action de la Société du 19

décembre 2023, soit 0.0051 €.

En euros et par actions

(1)

Capitaux propres par action

consolidés au 30 septembre 2023

Base non diluée

Base non diluée (2)

Avant émission des actions nouvelles

0,220 €

0.009€

Après émission de 7 142 854 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement

0.180€

0.008€

Après émission de 270 141 955 actions

nouvelles issues de la conversion des 1.000 OCEANE à émettre dans

le cadre du Contrat

0.026€

0.007€

Après émission de 2 500 000 actions

nouvelles issues de l’exercice des 119 047 619 BSA à émettre dans

le cadre du Contrat

0.204€

0.009€

Après émission de 34 546 717 actions

nouvelles issues de la conversion des 30 OCEANE à émettre à titre

de paiement de la commission d’engagement, des 1.000 OCEANE et de

l’exercice des 119 047 619 BSA à émettre dans le cadre du

Contrat

0.023€

0.006€

(1) Calculs théoriques réalisés sur la base de la valeur

nominale de l’action de la Société, soit 0,021 €. Cette dilution ne

préjuge ni du nombre d'actions final à émettre ni de leur prix

d'émission, lequel pourra être fixé en fonction du cours de bourse,

selon les modalités décrites ci-dessus.

(2) Après prise en compte de la conversion et/ou de l’exercice

de l’intégralité des instruments dilutifs en circulation, à savoir

265 OCEANE, 47 666 666 BSA et 978 Green Bonds, susceptibles de

donner lieu à l’émission d’un nombre total de 793 341 519 actions

sur la base du cours de clôture de l’action de la Société du 19

décembre 2023, soit 0.0051 €.

Conflit d’intérêt

A la connaissance de la Société, la mise en place de ce

financement ne génère pas de conflit d’intérêts pour ses dirigeants

et mandataires sociaux.

Avertissement

Cette émission ne donne pas lieu à la publication d’un

prospectus soumis à l’approbation de l’Autorité des marchés

financiers.

Note 1 : Principales conditions à la souscription des OCEANE

avec BSA attachés par l'Investisseur :

Aucun cas de défaut n'existe au jour de la demande de tirage

;

- Les actions de la Société sont toujours

cotées et la cotation des actions de la Société n'a pas été

suspendue (et il n'existe pas de risque identifié d'une telle

suspension) ; - La Société dispose d'un nombre d'actions autorisées

et disponibles suffisant pour servir les conversions des OCEANE

devant être émises dans le cadre du tirage considéré (et, le cas

échéant, des OCEANE encore en circulation), à savoir un nombre

d'actions au moins égal à 200 % du montant nominal des OCEANE

devant être émises au titre de la tranche considérée, divisé par le

plus bas cours quotidien moyen pondéré par les volumes de l’action

à la date de la demande de tirage considérée ; - L’exposition

totale de l’Investisseur à l’égard de la Société (après prise en

compte des actions ALGREEN et des OCEANE qu’il détient, des OCEANE

à provenir de la tranche considérée, ainsi que des obligations en

circulation émises dans le cadre du contrat de financement conclu

avec le fonds European High Growth Opportunities Securitization

Fund le 19 mai 2021) est inférieur à 25% de la capitalisation

boursière de la Société sur une période d’au moins cinq (5) jours

de bourse précédant la date de demande de tirage ; - Le cours de

clôture de l'action de la Société sur le marché Euronext Growth

Paris doit avoir été supérieur à 150% de la valeur nominale de

l'action ALGREEN pendant une période de plus de vingt (20) jours de

bourse précédant la date de demande de tirage, ce pourcentage étant

augmenté de 15% pour chaque tranche complète d'OCEANE encore en

circulation.

Note 2 : Principaux cas de défaut

Les cas de défaut incluent notamment le retrait de la cote de

l'action ALGREEN, la non-livraison ou une livraison tardive des

actions à l’Investisseur et la survenance d'un changement

défavorable significatif (« material adverse change »).

Notre identité : Le groupe

Algreen, acteur français spécialisé dans l’industrie et la

distribution de produits alimentaires, est spécialisé dans

l’agroalimentaire multi-activité ayant pour stratégie d’intégrer

des entreprises, des industries et des marques au sein d’un même

groupe tout en privilégiant des PME traditionnelles et innovantes.

Notre ambition est de devenir un acteur majeur de l’agroalimentaire

auprès des consommateurs tout en respectant l’environnement, la

santé et le « made in local ». Retrouvez toute l’information

relative au groupe ALGREEN : https://algreen.fr/investisseurs/

ALGREEN (Euronext Growth Paris, Ticker : ALGRE- ISIN :

FR001400IV58), acteur français spécialisé dans l’industrie et la

distribution de produits alimentaires.

1 Il est précisé qu’une commission d’engagement sera par

ailleurs versée par la Société à l’Investisseur, par émission de

trente (30) OCEANE lors du tirage de la première tranche

d’OCEANE.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20231220225309/fr/

investisseurs@algreen.fr

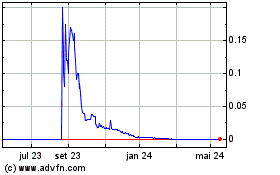

Algreen (EU:ALGRE)

Gráfico Histórico do Ativo

De Jan 2025 até Fev 2025

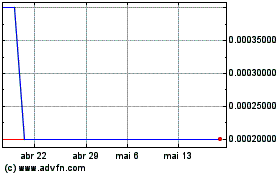

Algreen (EU:ALGRE)

Gráfico Histórico do Ativo

De Fev 2024 até Fev 2025