(données IFRS non auditées)

DYNAMIQUE DE CROISSANCE SOUTENUE ET SOLIDE

PERFORMANCE OPÉRATIONNELLE CONFIRMANT LE BON DÉMARRAGE DU PLAN

GREENUP

OBJECTIFS PLEINEMENT CONFIRMÉS

- Croissance soutenue du chiffre d’affaires à +5,1 %(1),

portée par les activités boosters en croissance de +6,9 %(1).

- Performance opérationnelle solide avec une croissance de

l’EBITDA de +5,6 %(2), soutenue par la croissance du chiffre

d’affaires, l'efficacité opérationnelle ainsi que les synergies en

avance sur l’objectif annuel déjà atteint à fin septembre.

- Relèvement de l’objectif annuel de synergies cumulées à plus

de 430 M€ à fin 2024, sur un plan total de 500 M€ à horizon

2025.

- Poursuite de la politique dynamique d'allocation de

capital avec plus d’1 Md€ de cessions d’actifs non stratégiques

réalisées depuis le début de l’année.

- Objectifs 2024 et GreenUp 2024-2027 pleinement

confirmés.

Regulatory News:

Veolia Environnement (Paris:VIE):

Estelle Brachlianoff, Directrice générale du Groupe, a

déclaré :

“Portés par une croissance soutenue et une solide performance

opérationnelle, nos résultats témoignent de la robustesse de notre

modèle de création de valeur et de notre capacité à avancer avec

agilité, même dans un environnement incertain. La croissance de

notre EBITDA et l'amélioration continue de notre marge sont en

ligne avec les objectifs du plan GreenUp et confirment le bon choix

de nos orientations stratégiques.

La pertinence de ce positionnement se traduit par la croissance

des activités “boosters” du plan qui s'élève à +6,9 %(1), stimulée

par les offres innovantes en technologies de l’eau et la bonne

dynamique des activités de traitement de déchets dangereux

notamment en Europe.

Notre nouvelle offre BeyondPFAS, qui nous permettra de viser un

chiffre d'affaires d'un milliard d'euros d'ici 2030 dans la lutte

contre les micropolluants, en particulier les PFAS, en est la

parfaite illustration. Elle repose sur notre capacité unique à

combiner toutes nos expertises sur l'ensemble de la chaîne de

valeur, notamment en matière de traitement des pollutions.

A cette dynamique s’ajoute le pilotage opérationnel strict qui

nous a permis d'avancer plus vite que prévu sur notre plan de

synergies et de relever notre ambition annuelle.

Forts de ces atouts et confortés par les tendances de fond qui

alimentent la demande dans notre secteur, nous poursuivons notre

croissance en confirmant tous nos objectifs - 2024 et GreenUp -

tout en nous adaptant de manière dynamique aux défis de la

conjoncture.”

(1) À périmètre et change constants et excluant les prix de

l’énergie (2) À périmètre et change constants

Croissance soutenue du chiffre d’affaires de +5,1

%(1) à 32 543 M€ au 30 septembre, avec une forte

croissance au troisième trimestre seul de +6,7 %(1)

- Activités boosters(2) en croissance de +6,9 %(1) tandis que les

activités socles(3) progressent de +4,4 %(1)

- Forte croissance dans l’Eau (+6,5 %(4)) et le Déchet (+6,4

%(4)). Chiffre d’affaires en hausse dans l’Énergie (+0,8 %(1))

accompagné du maintien d’un très haut niveau de profitabilité

- Après prise en compte de l’effet de la baisse du prix des

énergies, le chiffre d’affaires total du Groupe est en hausse de

+1,7 %(4) après +0,4 %(4) au 1ᵉʳ semestre

Performance opérationnelle solide avec une croissance de

l’EBITDA à 4 936 M€, en hausse de +5,6 %(4), dans la fourchette

cible de +5 % à +6 %(4) :

- 296 M€ de gains d'efficacité, pour un objectif annuel de 350

M€

- 96 M€ de synergies, soit un montant cumulé de 411 M€ en avance

sur l’objectif annuel de 400 M€, qui est désormais relevé à plus de

430 M€

EBIT courant en hausse de +6,4 %(4), à 2 601 M€.

Politique d'allocation de capital dynamique contribuant à la

création de valeur :

- Investissements (net capex) de 2 609 M€ sur les neuf premiers

mois

- ~1 Md€ de cessions d’actifs non stratégiques réalisées depuis

le début de l’année, dont notamment les cessions de la SADE, ainsi

que la Lydec et les activités de régénération d’acide sulfurique en

Amérique du Nord (RGS) au cours du troisième trimestre

- ~700 M€ d’acquisitions ciblées signées dans les activités

prioritaires

Endettement financier net(5) sous contrôle à 18 892 M€, avec

un levier financier attendu en dessous de 3x à fin 2024.

Objectifs 2024 et GreenUp 2024-27 pleinement

confirmés.

Chiffres clés au 30 septembre 2024

En M€

9M 2024

9M 2023

Var. vs 9M 2023

à périmètre et change

constants

Chiffre d’affaires

32 543

33 161

+1,7 %

+5,1 % excl. les prix de

l’énergie

EBITDA

4 936

4 793

+5,6 %

Marge d’EBITDA

15,2 %

14,5 %

+72 pbs (variation

courante)

EBIT courant(5)

2 601

2 518

+6,4 %

Investissements (net

capex)

2 609

2 532

Endettement financier

net(5)

18 892

18 881

_______________________ 1 À périmètre et change constants et

excluant les prix de l’énergie 2 Activités boosters : technologies

de l’eau, bioénergies, flexibilité et efficacité énergétique,

traitement des déchets dangereux 3 Activités socles : eau

municipale, chauffage urbain et réseau de froid, déchets solides 4

À périmètre et change constants 5 Hors allocation du prix

d'acquisition de Suez

Détail des chiffres clés au 30 septembre 2024

Le chiffre d’affaires consolidé du Groupe s'élève à 32 543

millions d’euros au 30 septembre 2024, contre 33 161 millions

d’euros au 30 septembre 2023. Il augmente de +1,7 % à périmètre et

change constants et de +5,1 % hors effet prix des énergies qui

impacte majoritairement l'Europe hors France.

L’évolution du chiffre d’affaires par effet se décompose

comme suit :

- L’effet change ressort à -586 millions d’euros (-1,8 %)

et reflète principalement la dépréciation des devises argentine,

chilienne et tchèque, partiellement compensée par une appréciation

sur la devise polonaise6.

- L’effet périmètre de -582 millions d’euros (-1,8 %)

comprend principalement l’impact des cessions de la SADE en date du

29 février 2024, de RGS (Amérique du Nord) en date du 1er août 2024

et de Lydec en date du 4 septembre 2024, partiellement compensé par

l'acquisition de Hofmann (Allemagne) au premier trimestre

2024.

- L’impact des commodités (correspondant à l'évolution des

prix des énergies et des recyclats) s’élève à -1 093 millions

d’euros (-3,3 %), sous l’effet de la baisse des tarifs des énergies

(-1 152 millions d'euros), principalement en Europe centrale et

orientale, légèrement atténuée par l’effet positif des prix des

recyclats (+56 millions d'euros).

- L’effet climat s’élève à -132 millions d’euros (-0,4 %),

essentiellement en Europe centrale et orientale, dont l’activité

énergie subit l’impact d’un hiver plus doux au premier semestre,

sans impact sur le troisième trimestre.

- La croissance intrinsèque (+5,4 %) est portée par des

effets commerces et prix positifs. L’effet Commerce / Volumes /

Travaux s’élève à +598 millions d’euros (+1,8 %), porté par une

bonne dynamique commerciale, des volumes d'eau et de déchets bien

orientés, ainsi que par la croissance des activités Technologies de

l'Eau. Les effets prix favorables représentent +1 179 millions

d’euros (+3,6 %) et sont principalement liés aux révisions

tarifaires dans les déchets et dans l’eau.

_______________________ 6 Principaux impacts change par devises

: peso argentin (-422 millions d’euros), peso chilien (-83 millions

d'euros) et la couronne tchèque (-75 millions d’euros), compensés

par le zloty polonais (+127 millions d'euros) et la livre sterling

(+52 millions d'euros).

Le chiffre d’affaires est en progression sur l’ensemble des

segments opérationnels

Le chiffre d’affaires au 30 septembre 2024 est en forte

progression sur le segment des Technologies de l'Eau, en croissance

soutenue sur le segment Reste du monde et en croissance modérée sur

la France et Déchets Spéciaux Europe, alors qu'il diminue sur le

segment Europe hors France en raison de la baisse des prix de

l'énergie comparativement à 2023.

Le chiffre d’affaires de France et déchets spéciaux

Europe s’élève à 6 783 millions d’euros et affiche une

croissance de +3,0 % à périmètre et change constants comparé au 30

septembre 2023.

- Le chiffre d’affaires de l’Eau France de 2 310 millions

d'euros progresse de +3,8 % à périmètre et change constants,

principalement grâce à l’effet positif des révisions tarifaires de

+4,5 %.

- Le chiffre d’affaires de l'activité Déchets France

s'élève à 2 222 millions d'euros et augmente de +2,1 % à périmètre

et change constants en raison de l'effet positif des indexations et

révisions tarifaires et de la hausse des prix des matières

recyclées depuis avril, qui compensent des volumes impactés par la

sélectivité commerciale afin de faire progresser les marges.

- Le chiffre d’affaires de l'activité Déchets spéciaux

Europe s'élève à 1 680 millions d'euros, en augmentation de

+8,4 % à périmètre et change constants, sous l’effet de

l'augmentation des tarifs dans les activités de traitement des

déchets dangereux et les activités de maintenance assainissement,

qui compense l'effet de la baisse du cours des huiles. Les volumes

des neuf premiers mois sont globalement résilients par rapport à

2023.

Le chiffre d’affaires de l’Europe hors France atteint 13

305 millions d’euros au 30 septembre 2024, en variation organique

de -4,4 %, en raison de la baisse des prix des énergies

comparativement à 2023. Hors effet prix des énergies, le chiffre

d'affaires augmente de +3,7 %.

- En Europe centrale et orientale, le chiffre d’affaires

s’établit à 7 467 millions d’euros, en baisse de -9,7 % à périmètre

et change constants, fortement obéré par la baisse du prix des

énergies, et dans une moindre mesure par un effet climat

défavorable (-122 millions d'euros) en raison d'un hiver plus doux

que l'année dernière au premier semestre. Les activités Eau

bénéficient de volumes en hausse de +3,2 % et d’indexations

tarifaires, alors que l’activité Déchets en Allemagne est en bonne

progression, notamment grâce à de bons volumes et à la hausse du

prix des papiers et cartons recyclés.

- En Europe du Nord, le chiffre d’affaires de 3 172

millions d’euros progresse de +4,1 % à périmètre et change

constants. Cette augmentation s'explique principalement par

l'évolution du chiffre d'affaires au Royaume-Uni, en hausse de +4,2

% à périmètre et change constants, principalement sur l'activité

déchets qui bénéficie de l'indexation des tarifs et de la hausse

des volumes traités notamment en incinération grâce à une très

bonne disponibilité des outils.

- En Ibérie, le chiffre d’affaires s'élève à 2 003

millions d'euros, en hausse de +4,1 % à périmètre et change

constants. Les activités eau bénéficient principalement des hausses

tarifaires et subissent des volumes en légère baisse en raison des

épisodes de sécheresse ; les activités énergie sont impactées par

la baisse des prix.

- L'Italie génère un chiffre d'affaires de 664 millions

d'euros, en diminution de -3,6 % à périmètre et change constants,

principalement en raison de la baisse des prix de l'énergie, sans

impact sur la marge du fait de la baisse parallèle des coûts

d'achat de l'énergie.

Le chiffre d’affaires du Reste du monde atteint 8 853

millions d’euros, en croissance organique de +5,6 %, en progression

sur l’ensemble des géographies, hors Asie.

- Le chiffre d’affaires s'élève à 1 390 millions d'euros en

Amérique latine et augmente de +22,8 % à périmètre et change

constants. Il est porté notamment par de bons volumes de déchets,

particulièrement au Brésil et en Colombie, l'effet des révisions

tarifaires sur les activités Eau au Chili et l'impact de

l’hyperinflation qui affecte l’Argentine (compensée par ailleurs

par la dévaluation du peso argentin).

- En Afrique Moyen-Orient, le chiffre d’affaires s’élève à

1 653 millions d'euros, en augmentation de +3,7 % à périmètre et

change constants, tirée principalement par la croissance des

services énergétiques au Moyen-Orient, ainsi que par la progression

de l'activité au Maroc.

- En Amérique du Nord, le chiffre d’affaires s’établit à 2

515 millions d’euros, en hausse de +2,5 % à périmètre et change

constants. L'activité Déchets dangereux affiche une bonne

dynamique, portée par les augmentations tarifaires. L'activité Eau

régulée bénéficie de hausses tarifaires, ainsi que de volumes bien

orientés.

- Le chiffre d’affaires en Asie s'élève à 1 739 millions

d'euros, en baisse de -2,0 % à périmètre et change constants,

principalement en raison d'une activité inférieure des usines de

traitement de déchets dangereux en Chine et en Inde. Ces effets

sont partiellement compensés par une bonne dynamique commerciale

dans l'efficacité énergétique à Hong Kong et dans l'eau au

Japon.

- Dans le Pacifique, le chiffre d’affaires de 1 557

millions d'euros est en hausse de +6,3 % à périmètre et change

constants, principalement grâce à l'effet des révisions tarifaires

et des volumes de déchets traités en augmentation, ainsi qu'à une

bonne dynamique de la maintenance industrielle.

L’activité Technologies de l’Eau génère un chiffre

d'affaires de 3 598 millions d'euros, en progression de +13,5 % à

périmètre et change constants, portée par la croissance de WTS dans

les activités Systèmes d'Ingénierie et Solutions Chimiques, ainsi

que par la croissance de VWT dans ses activités Projets.

La croissance organique du chiffre d’affaires par métier

s’est établie de la façon suivante :

- Le chiffre d’affaires de l’activité Eau progresse de

+6,5 % à périmètre et change constants, à 13 324 millions d’euros,

portée par la hausse de l'activité Eau exploitation (+3,8 % à

périmètre et change constants) et la croissance des activités

Technologie et Construction (+10,9 % à périmètre et change

constants).

- L’Eau Exploitation progresse de +3,8 % à périmètre et change

constants, à 9 561 millions d’euros, avec des hausses tarifaires

sur l'ensemble des géographies (en particulier en France et en

Europe centrale et orientale), un bon niveau d'activité travaux et

des volumes bien orientés principalement en Europe centrale et

orientale (+3,2 %) et aux États-Unis (+3,1 %) qui compensent les

baisses en France (-0,5 %), en raison d’une pluviométrie plus

forte, en Espagne (-0,6 %) en raison des restrictions dues à la

sécheresse, et au Chili (-0,1 %).

- Le chiffre d’affaires Technologie et Construction est en

progression de +10,9 % à périmètre et change constants, à 3 763

millions d’euros, porté principalement par les activités

Technologies de l'Eau.

- Le chiffre d’affaires de l’activité Déchets progresse de

+6,4 % à périmètre et change constants, à 11 656 millions d’euros.

Il bénéficie de révisions tarifaires favorables (+4,8 %). Le prix

des matières recyclées (principalement le papier) est en légère

hausse sur le troisième trimestre ; il représente une hausse de

+0,5 % du chiffre d’affaires par rapport aux neuf premiers mois de

2023. L'effet commerce/volume/travaux est positif (+1,2 %), marqué

par des volumes en hausse, notamment au Royaume-Uni, en Allemagne

et en Australie. Ils bénéficient d’une bonne dynamique commerciale

sur les déchets commerciaux et industriels, qui compense l’effet de

la sélectivité dans la collecte municipale. L’activité déchets

dangereux continue de progresser dans l’ensemble des géographies

hors Asie.

- Le chiffre d’affaires de l’activité Énergie s’élève à 7

563 millions d’euros et varie de -12,1 % à périmètre et change

constants, en raison de la baisse des prix de l’électricité, alors

que les tarifs de chaleur poursuivent leur hausse. L’effet climat,

défavorable sur le premier semestre 2024, s’élève à -1,5 % sur le

chiffre d'affaires Énergie en raison d'un hiver plus doux. Le

chiffre d'affaires des services énergétiques bénéficie d'une bonne

activité commerciale en Belgique, au Moyen-Orient et à Hong-Kong.

Hors prix des énergies et effet climat, le chiffre d’affaires de

l’énergie est en hausse de +2,3 %.

Forte croissance de l’EBITDA, à 4 936 M€ contre 4 793 M€ au

30 septembre 2023, soit une croissance de +5,6 % à périmètre et

change constants

L’impact change sur l’EBITDA s’élève à -121 millions

d’euros (-2,5 %). Il reflète principalement la dépréciation des

devises argentine, chilienne et tchèque, partiellement compensée

par une appréciation de la devise polonaise7.

L’effet périmètre de -4 millions d’euros (-0,1 %)

comprend principalement l’impact des cessions de la SADE en date du

29 février 2024, de RGS (Amérique du Nord) en date du 1er août 2024

et de Lydec en date du 4 septembre 2024, partiellement compensé par

l'acquisition de Hofmann (Allemagne) au premier trimestre 2024.

Des facteurs externes impactent négativement l'EBITDA

:

- L'évolution des prix des commodités (énergies et

matières recyclées) a un impact net défavorable sur l’EBITDA à

hauteur de -51 millions d'euros (-1,1 %), lié principalement à la

baisse des prix de vente de l’énergie nette de la baisse des coûts

d’achat, pour -67 millions d'euros, partiellement compensée par la

hausse des prix des matières recyclées (+16 millions d'euros).

- L’impact climat est de -38 millions d’euros (-0,9 %),

principalement en Europe centrale et orientale, dû à un hiver plus

doux qu'en 2023.

La croissance intrinsèque (+7,5 %) est portée par des

effets Commerce / Volumes / Travaux favorables, par les gains

d'efficacité et par les synergies dégagées suite à l’intégration de

Suez.

- Les effets Commerce / Volumes / Travaux sont favorables

à hauteur de +118 millions d’euros (+2,5 %) et résultent de l’effet

positif sur le chiffre d’affaires.

- Les gains d’efficacité s’élèvent à 296 millions d’euros

sur les neuf premiers mois 2024, en avance sur l'objectif fixé à

350 millions d'euros pour 2024. Le plan porte principalement sur

l’efficacité opérationnelle (à hauteur de 68 %) et les achats (22

%), et concerne l’ensemble des géographies : la France et les

déchets spéciaux Europe (23 %), l’Europe hors France (40 %), le

Reste du monde (30 %), et les Technologies de l'Eau (8 %). Net des

gains partagés avec les clients et des effets de décalage sur la

répercussion des coûts, le plan d’efficacité génère 144 millions

d’euros (+3,0 %) d'EBITDA supplémentaires sur les neuf premiers

mois 2024. Cela représente un taux de rétention de 49 %.

- Les synergies réalisées suite à l’intégration de Suez

s'élèvent à 96 millions d’euros, en particulier grâce aux économies

d'échelles réalisées sur les achats et aux synergies dégagées dans

les activités Technologies de l’eau. Cumulées aux synergies déjà

réalisées en 2022 et 2023, elles s'élèvent à 411 millions d'euros,

ce qui conduit à relever l'objectif cumulé à fin 2024 à plus de 430

millions d’euros.

_______________________ 7 Principaux impacts de change par

devises : peso argentin (-66 millions d’euros), peso chilien (-34

millions d'euros), la couronne tchèque (-19 millions d’euros),

compensés par le zloty polonais (+15 millions d'euros)

Croissance de +6,4 % de l’EBIT courant à 2 601 M€, à

périmètre et change constants

La progression de l’EBIT courant par rapport au 30 septembre

2023 à périmètre et change constants s’élève à +162 millions

d’euros (+6,4 %), et s’explique principalement par :

- une forte croissance de l’EBITDA (+268 millions d’euros à

périmètre et change constants) ;

- une hausse des amortissements8, y compris le remboursement des

actifs financiers opérationnels (-111 millions d’euros à périmètre

et change constants), principalement liée à l’Europe centrale et

orientale (notamment Ouzbékistan) ;

- l’impact du poste “provisions nettes des plus-values de

cessions d'immobilisations, et d’autres” de +10 millions d’euros à

périmètre et change constants ;

- et la quasi stabilité de la quote-part de résultat net sur les

coentreprises, à -3 millions d’euros à périmètre et change

constants.

L’effet change sur l’EBIT courant est négatif de -80 millions

d’euros et reflète principalement la variation des devises

argentine (-53 millions d’euros) et chilienne (-21 millions

d'euros).

Endettement financier net maîtrisé

Le free cash-flow net avant investissements financiers et

dividendes s'établit à -147 millions d'euros au 30 septembre 2024

contre +357 millions d'euros au 30 septembre 2023.

L’évolution du free cash-flow net par rapport au 30 septembre

2023 s'explique par :

- L’augmentation de l’EBITDA portée par la croissance

organique des activités et les gains générés par les plans

d’efficacité opérationnelle et commerciale ainsi que par les

synergies ;

- Des investissements industriels nets de -2 609 millions

d’euros, en augmentation par rapport au 30 septembre 2023 (+4,5 % à

change constant). Ils incluent notamment les projets de

décarbonation en cours de réalisation en Europe centrale et

orientale, ainsi que des investissements dans des projets de

déchets dangereux ;

- La variation du besoin en fonds de roulement

opérationnel à -1 179 millions d’euros, qui varie de -435

millions d'euros par rapport au 30 septembre 2023, impactée par des

avances reçues en 2023 dans le cadre de projets dans les

Technologies de l’eau et en Allemagne et d'un effet de calendrier

sur les décaissements au titre d'achats de quotas de CO2 réalisés

majoritairement cette année sur le premier trimestre contre le

dernier trimestre en 2023 ;

- La variation des intérêts et des charges financières de

-153 millions d'euros par rapport au 30 septembre 2023, qui

provient notamment de produits non récurrents en 2023 et de

l'évolution du solde des charges financières et des produits de

trésorerie.

L’endettement financier net s'établit à 18 892 millions

d'euros au 30 septembre 2024 contre 17 903 millions d’euros au 31

décembre 2023. Par rapport au 31 décembre 2023, la variation de

l’endettement financier net s'explique principalement par les

éléments suivants :

- le free cash-flow net à hauteur de -147 millions d’euros

;

- des investissements financiers nets à hauteur de +434

millions d’euros suite à la cession des filiales RGS, la Lydec et

la SADE et l'acquisition du Groupe Hofmann GmbH ;

- le remboursement de la dette hybride pour -209 millions

d'euros, y compris coupons ;

- le versement de dividendes votés en assemblée générale

mixte du 25 avril 2024 pour un montant de -895 millions d'euros

;

- l’augmentation de capital dans le cadre de l’opération

d’actionnariat salarié Sequoia 2024 pour un montant net de 337

millions d’euros.

L’endettement financier net est par ailleurs impacté par un

effet de change et de variation de juste valeur défavorable de +15

millions d’euros au 30 septembre 2024.

_______________________ 8 Hors allocation du prix d'acquisition

de Suez

Perspectives 2024 confirmées

- Solide croissance organique(1) (2) du

chiffre d’affaires

- Économies de coûts supérieures à 350 M€

auxquelles s’ajoutent des synergies attendues pour un montant

cumulé désormais supérieur à 430 M€ fin 2024, en ligne avec

l’objectif de 500 M€ cumulés

- Croissance organique(1) de l’EBITDA de +5

% à +6 %

- Résultat net courant part du groupe

supérieur à 1,5 Md€(3)

- Leverage ratio attendu < 3x(3)

- Croissance du dividende en ligne avec

celle du bénéfice net courant par action

(1) À périmètre et change constants / (2)

Hors prix des énergies / (3) Hors PPA Suez

Perspectives GreenUp 2024-2027 confirmées

- Croissance solide du chiffre

d’affaires9

- 350 M€ d’économies par an

- ≥ 8 milliards d'euros

d'EBITDA en 2027

- ~ 10 % de croissance annuelle

du résultat net courant sur 2023-202710

- Levier financier ≤

3x

- Croissance du dividende

en ligne avec le BNPA courant

- 4 milliards d’euros

d’investissements de croissance dont 2 milliards priorisés sur 3

activités stratégiques (les boosters de croissance)

- Décarbonation : 18 millions

de tonnes de CO2 effacées en 2027 (scope 4) et trajectoire de

baisse des émissions compatible avec 1,5 °C de réchauffement (scope

1&2)

- Régénération : 1,5 milliard

de m3 d'eau douce économisée en 2027

- Dépollution : 10 millions de

tonnes de déchets dangereux et de polluants traités en

2027

Calendrier

- 27 février 2025 : Publication des résultats annuels

2024

_______________________ 9 Hors prix des énergies 10 À taux de

change constant

À PROPOS DE VEOLIA

Le groupe Veolia a pour ambition de devenir l’entreprise de

référence de la transformation écologique. Présent sur les cinq

continents avec près de 218 000 salariés, le Groupe conçoit et

déploie des solutions utiles et concrètes pour la gestion de l’eau,

des déchets et de l'énergie qui participent à changer radicalement

la donne. Au travers de ses trois activités complémentaires, Veolia

contribue à développer l’accès aux ressources, à préserver les

ressources disponibles et à les renouveler. En 2023, le groupe

Veolia a servi 113 millions d’habitants en eau potable et 103

millions en assainissement, produit 42 térawattheures d’énergie et

valorisé 63 millions de tonnes de déchets. Veolia Environnement

(Paris Euronext : VIE) a réalisé en 2023 un chiffre d’affaires

consolidé de 45,3 milliards d’euros. www.veolia.com

AVERTISSEMENT IMPORTANT

Veolia Environnement est une société cotée à Euronext Paris et

le présent communiqué de presse contient des « déclarations

prospectives » (forward-looking statements) au sens des

dispositions du U.S. Private Securities Litigation Reform Act de

1995. Ces déclarations ne sont pas des garanties quant à la

performance future de la Société. Les résultats effectifs peuvent

être très différents des déclarations prospectives en raison d’un

certain nombre de risques et d’incertitudes, dont la plupart sont

hors de notre contrôle, et notamment : les risques liés au

développement des activités de Veolia Environnement dans des

secteurs très concurrentiels qui nécessitent d'importantes

ressources humaines et financières, le risque que des changements

dans le prix de l'énergie et le niveau des taxes puissent réduire

les bénéfices de Veolia Environnement, le risque que les autorités

publiques puissent résilier ou modifier certains des contrats

conclus avec Veolia Environnement, le risque que les acquisitions

ne produisent pas les bénéfices que Veolia Environnement espère

réaliser, les risques liés aux termes et conditions figurant

habituellement dans les accords de cession, le risque que le

respect des lois environnementales puisse devenir encore plus

coûteux à l'avenir, le risque que des fluctuations des taux de

change aient une influence négative sur la situation financière de

Veolia Environnement telle que reflétée dans ses états financiers

avec, pour résultat, une baisse du cours des actions de Veolia

Environnement, le risque que Veolia Environnement puisse voir sa

responsabilité environnementale engagée en raison de ses activités

passées, présentes et futures, de même que les autres risques

décrits dans les documents déposés par Veolia Environnement auprès

de l'Autorité des marchés financiers. Veolia Environnement n’a pas

l’obligation ni ne prend l’engagement de mettre à jour ou réviser

les déclarations prospectives. Les investisseurs et les détenteurs

de valeurs mobilières peuvent obtenir gratuitement auprès de Veolia

Environnement (www.veolia.com) copie des documents déposés par

Veolia Environnement auprès de l’Autorité des marchés

financiers.

Ce communiqué de presse contient des indicateurs non strictement

comptables (« non GAAP »). Ces indicateurs non GAAP pourraient être

définis différemment des indicateurs similaires publiés par

d’autres groupes, et ne doivent pas se substituer aux indicateurs

préparés en conformité avec les normes IFRS.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241106842413/fr/

RELATIONS PRESSE Laurent Obadia - Evgeniya

Mazalova Charline Bouchereau - Anna Beaubatie

Aurélien Sarrosquy Tél.+ 33 (0) 1 85 57 86 25

presse.groupe@veolia.com

ANALYSTES & INVESTISSEURS Selma Bekhechi - Ariane

de Lamaze Tél. + 33 (0) 1 85 57 84 76 / 84 80

investor-relations@veolia.com

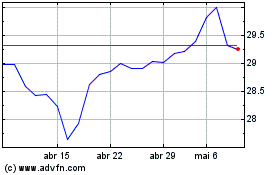

Veolia Environnement (EU:VIE)

Gráfico Histórico do Ativo

De Dez 2024 até Jan 2025

Veolia Environnement (EU:VIE)

Gráfico Histórico do Ativo

De Jan 2024 até Jan 2025