ARGAN :Augmentation capital Argan avril 2024 - CP Lancement (FR)

NE PAS DIFFUSER DIRECTEMENT OU INDIRECTEMENT AUX

ÉTATS-UNIS D'AMÉRIQUE, AU CANADA, EN AUSTRALIE ET AU

JAPON.

Communiqué de presse – Neuilly-sur-Seine, 23 avril 2024

– 17h45

ARGAN lance une augmentation de

capital de 150 millions d'euros pour accélérer sa

croissance à fort rendement ainsi que son plan de

désendettement

ARGAN (l’“Émetteur”) annonce le

lancement d'une offre d'environ 150 millions d'euros d'actions

nouvelles avec suppression du droit préférentiel de souscription

des actionnaires par voie de construction accélérée d’un livre

d’ordres (l’”Augmentation de Capital").

Motifs et affectation du produit de

l’opération

1. Accélération de la

croissance avec un plan d’investissement de 380 millions d’euros

visés sur la période 2024-2026

- Le marché

français de la logistique connaît une demande locative élevée et

affiche un taux de vacance structurellement bas, ce qui entraîne

une forte croissance des loyers (+10% en 2023 pour les emplacements

prime).

- ARGAN a sécurisé

environ 180 millions d'euros d'investissements pré-loués à livrer

sur 2024, et prévoit 100 millions d'euros d'investissements

supplémentaires par an en 2025 et 2026, dont 60 millions d'euros

sécurisés et pré-loués à livrer sur 2025. Ce plan d’investissement

renforcé stimulera la croissance des revenus locatifs, le taux de

croissance annuel moyen (TCAM) 2024-2026 passant de +5% annoncés

lors des résultats de l'exercice 2023 à +7%. En outre, les

perspectives de croissance à long terme d’ARGAN pourront s’appuyer

sur un potentiel de construction de 500 000 mètres carrés

grâce à la réserve foncière maîtrisée à ce jour.

- Ces

investissements devraient générer un taux de rendement moyen de 7%,

la grande majorité correspondant à de nouveaux développements

construits sur mesure.

- Ces

investissements soutiendront la stratégie ESG volontariste d’ARGAN,

qui inclut des objectifs climatiques ambitieux conformes à l’Accord

de Paris. Cette stratégie repose sur la construction systématique

pour chaque nouveau projet d’“Aut0nom®”, l’entrepôt « Net Zéro

Carbone » à l’usage. En parallèle, Argan prévoit un plan

d’investissement de 50 millions d’euros sur 2024-2030 pour

remplacer les chaudières à gaz par des pompes à chaleur électriques

sur le parc existant.

2. Un plan de cessions

ciblées ramené à environ 180 millions d’euros sur la période

2024-2026 (au lieu de 380 millions d’euros précédemment), tout en

maintenant une politique active de rotation d’actifs

- ARGAN prévoit de

réaliser des cessions pour environ 78 millions d’euros en 2024,

dont environ 18 millions d’euros déjà sécurisés et des discussions

en cours avec des acheteurs potentiels pour le solde.

3. Accélération du désendettement

avec une LTV attendue à 44%1 à

fin 2024 contre 48% précédemment et 49,7% au 31 décembre 2023, et

un Ratio dette nette/EBITDA d’environ 9,5x à fin 2024, contre 11x à

fin 2023

- ARGAN confirme

ainsi son objectif de désendettement pour la fin 2026, prévoyant

une LTV d’environ 38% et un ratio dette nette/EBITDA inférieur à 8x

en 2026.

4. Un résultat net

récurrent attendu en forte croissance dans les années à

venir

- ARGAN anticipe

une forte croissance du résultat net récurrent (part du Groupe)

dans les années à venir : la société revoit à la hausse son

objectif pour la fin 2024 de 133 millions d’euros à environ 135

millions d’euros (+ 7% par rapport à 2023), et vise environ 152

millions d’euros pour la fin 2025 (+13% par rapport à la fin

2024).

5. ARGAN confirme son

intention de proposer le versement d’un dividende de 3,30 euros par

action au titre des résultats 2024 (+5% par rapport à

2023)

6. L’augmentation de

capital permettra également d’améliorer significativement le

flottant, qui devrait atteindre environ 48% du capital après

l’opération, contre 44% aujourd’hui

Jean-Claude Le Lan, fondateur et Président du Conseil de

Surveillance, a déclaré « Avec cette opération, ARGAN

confirme sa capacité à s'adapter rapidement à l'amélioration des

conditions de marché et à saisir des opportunités, tout en restant

fidèle à son objectif de long terme de croissance rentable. Afin de

renforcer le flottant et la liquidité des actions, ni la famille Le

Lan, ni Predica ne participeront à l’opération. La famille Le Lan,

qui devrait conserver au moins c.36% du capital d’ARGAN après

l’opération, reste pleinement engagée dans le développement de la

société et a conclu en 2023 un pacte d'actionnaires d’une durée de

10 ans, garantissant son actionnariat de long terme. Les

perspectives du marché français de la logistique sont solides et je

me réjouis de continuer à travailler avec nos clients, nos employés

et nos actionnaires pour atteindre nos objectifs stratégiques

2024-2026. »

Intentions des actionnaires

Après réalisation de l'Augmentation de Capital,

la famille Le Lan et Predica devraient détenir respectivement au

moins environ 36% et environ 15% du capital. Comme indiqué

ci-dessus, ni la famille Le Lan ni Predica ne participeront à

l’opération afin de renforcer le flottant. La famille Le Lan reste

pleinement engagée à long terme dans la réussite du développement

de la société et a conclu un pacte d'actionnaires d'une durée de 10

ans en 2023.

Modalités de l'Augmentation de Capital

L'Augmentation de Capital sera réalisée avec

suppression du droit préférentiel de souscription des actionnaires

en vertu de l'autorisation donnée par l'assemblée générale des

actionnaires de l'Émetteur qui s'est tenue le 23 mars 2023 (23ème

résolution) et conformément aux dispositions de l'article L.411-2

1° du Code monétaire et financier. Les actions nouvelles seront

offertes exclusivement à des investisseurs institutionnels dans le

cadre d'un placement privé par voie de construction accélérée d'un

livre d'ordres.

Le prix de l’offre et le nombre définitif

d'actions nouvelles à émettre seront déterminés à l'issue de la

procédure accélérée de construction du livre d'ordres par le

Président du Directoire agissant en vertu d'une subdélégation

donnée par le Directoire après autorisation du Conseil de

Surveillance de procéder à l'Augmentation de Capital. Les actions

nouvelles seront admises aux négociations sous le même code ISIN

que les actions existantes, FR0010481960, sur Euronext Paris.

Le prix de l’offre et les résultats de l'Augmentation de Capital

devraient être annoncés au plus tard à l'ouverture des négociations

sur Euronext Paris le 24 avril 2024. Le règlement-livraison de

l'Augmentation de Capital devrait avoir lieu le ou autour du 26

avril 2024.

Le calendrier indicatif de l'Augmentation de Capital est le

suivant :

- 23 avril 2024 (après bourse) :

publication par l'Émetteur d'un communiqué de presse annonçant le

lancement de l'Augmentation de Capital et la construction accélérée

d'un livre d'ordres

- 24 avril 2024 (avant bourse) :

publication par l'Émetteur d'un communiqué de presse annonçant la

fixation du prix d'offre de l'Augmentation de Capital

- 24 avril 2024 : publication par Euronext Paris S.A. de la

notice relative à l'admission aux négociations des actions

nouvelles

- 26 avril 2024 : règlement-livraison et début de la négociation

des actions nouvelles

Les actions nouvelles donneront droit aux bénéfices et aux

dividendes de l'exercice 2024, qui devraient être versés en avril

2025.

Engagements de conservation

Dans le cadre de l'Augmentation de Capital,

ARGAN a consenti un engagement de conservation expirant 180 jours

calendaires après la date de règlement-livraison de l'Augmentation

de Capital, sous réserve de certaines exceptions usuelles.

Le groupe familial Le Lan2 et Predica ont

consenti un engagement de conservation expirant 180 jours

calendaires après la date de règlement-livraison de l'Augmentation

de Capital, sous réserve de certaines exceptions usuelles.

Conseils

BNP Paribas agit en tant que conseil financier

exclusif. BNP Paribas et Van Lanschot Kempen agissent en tant que

coordinateurs globaux associés et teneurs de livre associés.

Brandford Griffith & Associés agit en tant

que conseil juridique de l’Emetteur.

Gide Loyrette Nouel agit en tant que conseil juridique des

coordinateurs globaux.Prospectus

L’Augmentation de Capital ne fait pas l’objet d’un prospectus

nécessitant une approbation de l’Autorité des Marchés Financiers

(l’ "AMF").

Facteurs de risques

L’attention des investisseurs est attirée sur

les facteurs de risques liés à la Société et à son

activitéprésentés à la section 3.7 du Document d’Enregistrement

Universel 2023 déposé auprès de l’AMF le23 février 2024 sous le

numéro D.24-0065. La réalisation de tout ou partie de ces risques

est susceptibled’avoir une incidence négative sur l’activité, la

situation financière, les résultats, le développement etles

perspectives de la Société.

NE PAS DIFFUSER DIRECTEMENT OU

INDIRECTEMENT AUX ÉTATS-UNIS D'AMÉRIQUE, AU CANADA, EN AUSTRALIE ET

AU JAPON.

En outre, les investisseurs sont invités à

prendre en considération les risques suivants, spécifiques à

laprésente Augmentation de Capital :

- Dilution: les

actionnaires existants qui ne participeront pas à l’Augmentation de

Capital verront leur participation au capital social de la Société

diluée lors de l’émission des actions dans le cadre de

l’Augmentation de Capital. Dans le cas d’une nouvelle offre sur le

marché, il en résulterait une dilution supplémentaire pour les

actionnaires ;

- Volatilité et

liquidité : le cours et la liquidité des actions de la Société

peuvent fluctuer demanière significative et le cours peut être

inférieur au prix de souscription des actionsnouvelles ; et

- Incidence sur

le cours de bourse : la vente par les principaux actionnaires de la

Société d’ungrand nombre d’actions de la Société, à l’expiration

des engagements de conservation, le caséchéant, peut avoir une

incidence négative sur le cours de l’action de la Société.

Calendrier financier 2024 (Diffusion du

communiqué de presse après bourse)

- 1er juillet : Chiffre d’affaires du 2ème trimestre 2024

- 24 juillet : Résultats semestriels 2024

- 1er octobre : Chiffre d’affaires du 3ème trimestre 2024

Calendrier financier 2025 (Diffusion du

communiqué de presse après bourse)

- 3 janvier : Chiffre d’affaires du 4ème trimestre 2024

- 16 janvier : Résultats annuels 2024

- 20 mars : Assemblée Générale

2025

À propos d'ARGAN

ARGAN est l'unique foncière

française de DEVELOPPEMENT & LOCATION D’ENTREPOTS PREMIUM cotée

sur Euronext et leader sur son marché. S’appuyant sur une approche

unique centrée sur le client-locataire, ARGAN

construit des entrepôts PREMIUM pré-loués pour des grandes

signatures et les accompagne sur l’ensemble des phases du

développement et de la gestion locative. La rentabilité, la dette

maîtrisée et la durabilité, sont au cœur de l’ADN

d’ARGAN. Sa politique ESG volontariste se traduit

très concrètement avec Aut0nom®, l’entrepôt Net Zéro à l’usage. À

date, le patrimoine représente 3,6 millions de m², se décomposant

en une centaine d’entrepôts implantés en France métropolitaine

exclusivement, valorisé 3,7 milliards d’euros au 31/12/2023 pour un

revenu locatif annuel d’environ 200 millions d’euros en 2024.

Société d’investissement immobilier cotée (SIIC) française,

ARGAN est cotée sur le compartiment A d’Euronext

Paris (ISIN FR0010481960 – ARG) et fait partie des indices Euronext

SBF 120, CAC All-Share, EPRA Europe et IEIF SIIC

France.www.argan.fr

| Francis

Albertinelli – Directeur Administratif et Financier Aymar de Germay

– Secrétaire généralSamy Bensaid – Chargé des Relations

InvestisseursTél : 01 47 47 47 40 E-mail: contact@argan.fr

Avertissement |

Marlène Brisset – Relations presseTél : 06 59 42 29

35E-mail: argan@citigatedewerogerson.com |

|

|

NE PAS DIFFUSER DIRECTEMENT OU INDIRECTEMENT AUX

ÉTATS-UNIS D'AMÉRIQUE, AU CANADA, EN AUSTRALIE ET AU JAPON.

L’offre des actions Argan est réalisée dans le

cadre d’une offre au public adressée à des « investisseurs

qualifiés » tel que défini à l’article 2(e) du règlement (UE)

2017/1129 du Parlement européen et du Conseil du 14 juin 2017, tel

qu’amendé (le « Règlement Prospectus ») et/ou à un

cercle restreint d’investisseurs, et conformément à l’article

L.411-2, 1° du Code monétaire et financier. En application des

dispositions de l'article 211-3 du Règlement général de l'Autorité

des marchés financiers (l’ « AMF »), des articles

1(4) et 3 du Règlement Prospectus et de la réglementation

applicable, l’offre des actions Argan ne donnera pas lieu à

l’établissement d’un prospectus approuvé par l'AMF.

S’agissant des Etats membres de l’Espace

Economique Européen (un « Etat

Membre »), aucune action n’a été entreprise et ne

sera entreprise à l’effet de permettre une offre au public des

valeurs mobilières objet de ce communiqué rendant nécessaire la

publication d’un prospectus dans l’un ou l’autre des Etats membres.

En conséquence, les valeurs mobilières ne peuvent être offertes et

ne seront offertes dans aucun des Etats membres, sauf conformément

aux dérogations prévues par l’article 1(4) du Règlement Prospectus

ou dans les autres cas ne nécessitant pas la publication par Argan

d’un prospectus au titre de l’article 3 du Règlement Prospectus

et/ou des règlementations applicables dans cet Etat membre.

Le présent communiqué et les informations qu’il

contient s’adressent et sont destinés uniquement aux personnes

situées (x) en dehors du Royaume-Uni ou (y) au Royaume-Uni et qui

sont des « investisseurs qualifiés » (tel que défini dans

le Règlement Prospectus tel qu'il fait partie du droit interne du

Royaume-Uni en vertu de la loi de 2018 sur le retrait de l'Union

européenne (European Union (Withdrawal) Act 2018) qui sont : (i)

des professionnels en matière d’investissements (« investment

professionals ») au sens de l’article 19(5) du Financial Services

and Markets Act 2000 (Financial Promotion) Order 2005, tel que

modifié (le « Financial Promotion Order

») ou (ii) qui sont visées à l’article 49(2) (a) à (d) du Financial

Promotion Order (« high net worth companies, unincorporated

associations etc. ») ou (iii) des personnes auxquelles une

invitation ou une incitation à participer à une activité

d’investissement (au sens de l’article 21 du Financial Services and

Markets Act 2000) peut être légalement communiquée ou transmise

(les personnes mentionnées aux paragraphes (y)(i), (y)(ii) et

(y)(iii) étant ensemble dénommées, les « Personnes

Habilitées »). Toute invitation, offre ou accord en vue de

la souscription ou l’achat de titres financiers objet du présent

communiqué est uniquement accessible aux Personnes Habilitées et ne

peut être réalisé(e) que par les Personnes Habilitées. Ce

communiqué s’adresse uniquement aux Personnes Habilitées et ne peut

être utilisé par toute personne autre qu’une Personne

Habilitée.

En Suisse, ces informations s’adressent

uniquement et ne sont destinées qu'aux « clients

professionnels » au sens de l'article 4 iuncto 36 de la loi

suisse sur les services financiers (Finanzdienstleistungsgesetz) du

15 juin 2018, telle qu'amendée

(« FinSA »). Argan est donc dispensé de

l'obligation d'établir et de publier un prospectus en vertu de la

FinSA et les titres ne seront pas admis à la négociation sur une

plateforme de négociation suisse. Ces informations ne constituent

pas un prospectus au sens de la FinSA et Argan ne préparera pas de

prospectus dans le cadre de l’offre.

En raison des restrictions imposées par les lois

sud-africaines sur les valeurs mobilières, les valeurs mobilières

ne sont pas offertes, et l'offre ne sera pas transférée, vendue,

annulée ou réalisée, en Afrique du Sud ou à une personne ayant une

adresse en Afrique du Sud, à moins que l'offre, le transfert, la

vente, l’annulation ou la livraison des valeurs mobilières ne soit

faite à une banque, une banque mutualiste, un prestataire de

services financiers, une institution financière dûment enregistrés,

une société publique d'investissement (dans chaque cas enregistrée

comme telle en Afrique du Sud), une personne qui négocie des titres

dans le cadre de son activité normale, ou une filiale détenue

entièrement par une banque, une banque mutualiste, un prestataire

de services autorisé ou une institution financière, agissant en

tant qu'agent en qualité de gestionnaire de portefeuille autorisé

pour un fonds de pension (dûment enregistré en Afrique du Sud), ou

en tant que gestionnaire d'un organisme de placement collectif

(enregistré en Afrique du Sud). Ce communiqué ne constitue pas, et

n'est pas censé constituer, un prospectus préparé et enregistré en

vertu de la Loi sud-africaine sur les sociétés de 2008 (South

African Companies Act, 2008). Il ne peut être fourni qu'à son

destinataire initial et est soumis à des restrictions de

transfert.

Ce communiqué ne peut être distribué,

directement ou indirectement, aux États-Unis. Le présent communiqué

et les informations qu’il contient ne constituent ni une offre de

souscription ou d’achat, ni la sollicitation d’un ordre d’achat ou

de souscription, des actions Argan aux Etats-Unis ou dans toute

autre juridiction dans laquelle l’opération pourrait faire l’objet

de restrictions. Des valeurs mobilières ne peuvent être offertes ou

vendues aux Etats-Unis en l’absence d’enregistrement ou de dispense

d’enregistrement au titre du U.S. Securities Act de 1933, tel que

modifié (le « U.S. Securities Act »), étant

précisé que les actions Argan n’ont pas été et ne seront pas

enregistrées au titre du U.S. Securities Act et Argan n’a pas

l’intention de procéder à une offre au public des actions Argan aux

Etats-Unis.

MIFID II Gouvernance des produits/marché cible :

aux seules fins des exigences de l'article 9.8 de la directive

déléguée (UE) 2017/593 relative au processus d'approbation des

produits, l'évaluation du marché cible en ce qui concerne les

actions d’Argan a conduit à la conclusion, en ce qui concerne le

critère du type de clients seulement, que : (i) le type de clients

auxquels les actions sont destinées est celui des contreparties

éligibles et des clients professionnels et des clients de détail,

chacun tel que défini dans la directive 2014/65/UE, telle que

modifiée (« MiFID II ») ; et (ii) tous les canaux

de distribution des actions d’Argan aux contreparties éligibles et

aux clients professionnels et aux clients de détail sont

appropriés. Toute personne offrant, vendant ou recommandant

ultérieurement les actions d’Argan (un «

distributeur ») devrait prendre en considération

l'évaluation du type de clients ; toutefois, un distributeur soumis

à MiFID II est responsable de la réalisation de sa propre

évaluation du marché cible en ce qui concerne les actions d’Argan y

et de la détermination des canaux de distribution appropriés. Pour

éviter tout doute, même si le marché cible comprend des clients de

détail, les distributeurs ont décidé que les actions d’Argan ne

seront offertes, dans le cadre de l'offre des actions d’Argan,

qu'aux contreparties éligibles et aux clients professionnels.

La diffusion du présent communiqué peut, dans

certains pays, faire l’objet d’une réglementation spécifique. Les

personnes en possession du présent communiqué doivent s’informer

des éventuelles restrictions locales et s’y conformer.

Toute décision de souscrire ou d’acheter des

actions Argan doit être effectuée uniquement sur la base des

informations publiques disponibles concernant Argan. Aucune

déclaration ou garantie, expresse ou implicite, n'est faite ou

donnée, et aucune responsabilité n'est acceptée, par ou au nom e

pour le compte de BNP Paribas et Van Lanschot Kempen N.V. (les

« Coordinateurs Globaux Associés »), ou

de leurs filiales respectives, ou de leurs administrateurs,

dirigeants ou employés respectifs (ensemble avec les Coordinateurs

Globaux Associés, les « Groupes des Coordinateurs

Globaux Associés ») quant à l'exactitude, l'équité,

la vérification ou l'exhaustivité de ces informations, et rien dans

ces informations n'est, ou ne doit être considéré comme, une

promesse ou une déclaration d'un membre des Groupes des

Coordinateurs Globaux Associés quant au passé ou à l'avenir. Aucun

membre des Groupes des Coordinateurs Globaux Associés, en leur

qualité respective dans le cadre de l'offre, n'accepte de

responsabilité quelle qu'elle soit concernant le contenu de ces

informations ou pour toute autre déclaration faite ou censée être

faite par lui-même ou en son nom, en relation avec Argan, l'offre

ou les valeurs mobilières. En conséquence, chaque membre des

Groupes des Coordinateurs Globaux Associés décline, dans toute

mesure permise par les lois et réglementations applicables, toute

responsabilité, qu'elle soit délictuelle ou contractuelle, ou

qu'elle puisse être autrement considérée comme ayant trait à ces

informations.

Chacun des Coordinateurs Globaux Associés agit

exclusivement pour Argan et personne d'autre dans le cadre de

l'offre. Aucun d'entre eux ne considérera une autre personne

(qu'elle soit ou non destinataire du présent communiqué) comme son

client dans le cadre de l'offre et ne sera responsable envers

personne d'autre que Argan de fournir les protections accordées à

son client ou de donner des conseils dans le cadre de l'offre ou de

toute transaction ou arrangement mentionné dans le présent

communiqué.

Déclarations prospectives

Le présent communiqué contient des déclarations

prospectives relatives à Argan et à ses filiales. Ces déclarations

comprennent des projections financières et des estimations ainsi

que les hypothèses sur lesquelles celles-ci reposent, des

déclarations portant sur des projets, des objectifs, des intentions

et des attentes concernant des résultats financiers, des

évènements, des opérations, des services futurs, le développement

de produits et leur potentiel ou les performances futures. Les

déclarations prospectives sont généralement identifiées par les

mots « s’attend », « anticipe »,

« croit », « a l'intention »,

« estime », « prévoit »,

« projette », « cherche »,

« s’efforce », « vise », « espère »,

« planifie », « peut », « but »,

« objectif », « projection »,

« perspectives » et d’autres expressions similaires. Bien

que la direction d’Argan estime que ces déclarations prospectives

sont raisonnables, les investisseurs et les actionnaires du groupe

sont avertis du fait que ces déclarations prospectives sont

soumises à de nombreux risques et incertitudes, difficilement

prévisibles et généralement en dehors du contrôle d’Argan qui

peuvent impliquer que les résultats et évènements réels diffèrent

significativement de ceux qui sont exprimés, induits ou prévus dans

les informations et déclarations prospectives. Ces risques et

incertitudes comprennent ceux qui sont développés ou identifiés

dans les documents publics approuvés par l’Autorité des marchés

financiers, y compris ceux énumérés au Chapitre 3.7 « Facteurs

de risques et assurances » du document d’enregistrement

universel 2023 d’Argan déposé auprès de l’Autorité des marchés

financier le 23 février 2024 sous le numéro D.24-0065. Ces

déclarations prospectives sont données uniquement à la date du

présent communiqué et Argan ne prend aucun engagement de mettre à

jour les informations et déclarations prospectives incluses dans ce

communiqué afin de refléter tout changement affectant les

prévisions ou les évènements, conditions ou circonstances sur

lesquels ces déclarations prospectives sont fondées. Toute

information relative à une performance passée contenue dans le

présent communiqué ne doit pas être considérée comme une garantie

future de performance. Aucun élément de ce communiqué ne doit être

considéré comme une recommandation d’investissement ou un conseil

juridique, fiscal, d’investissement ou comptable.

1 LTV EPRA (hors droits), sur la base d’un taux

de capitalisation (hors droits) de 5,25% et la réalisation de

l’Augmentation de Capital envisagée.2 Le groupe familial Le Lan

comprend la holding Kerlan et les membres de la famille représentés

au Directoire et Conseil de Surveillance

- 20240423 - Augmentation capital Argan avril 2024 - CP Lancement

(FR)

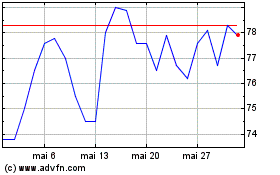

Argan (EU:ARG)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

Argan (EU:ARG)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024