- Selic disse: a

- Todo mundo: vamos comprar SULA11!

Foi mais ou menos assim que aconteceu após a reunião do Copom

realizada no dia 17 de março e que marcou o fim de uma trajetória

de quase 6 anos com a Selic mantida nas mais baixas históricas. Foi

só o mercado receber a informação de que a taxa básica de juros

brasileira anual saiu dos 2% e foi para 2,75% que a ação com a

maior alta registrada no dia e no decorrer do restante da semana

foi (BOV:SULA11).

Isso chamou atenção dos investidores mais atentos às novas

tendências pós-alta da Selic e, é claro, fez pensar sobre a empresa

por trás desse papel: a SulAmérica. Será que a alta da Selic é a

única vantagem para ela? Por que antes disso ela nunca apareceu

tanto? É um bom investimento? Vamos descobrir isso e muito mais

agora.

****

Entenda de vez a Selic – em dois

parágrafos

Se você ainda não entende bem essa coisa de Selic, fica

tranquilo, não é coisa de outro mundo. Na verdade, faz mais parte

do seu mundo do que você imagina. Selic nada mais é do que a taxa

básica de juros. E isso já diz tudo. Funciona assim: o governo

precisa de dinheiro para financiar suas atividades, certo? Para

conseguir essa bufunfa, ele emite títulos no mercado sob o pretexto

de que, quem comprar esses títulos, pode receber um “jurinho” em

cima do valor. Os maiores compradores desses títulos são justamente

aqueles que mais trabalham com dinheiro: os bancos. Assim, o

governo empresta essa verba e paga em forma de “jurinho” a taxa

básica Selic.

Mas por que ela é chamada de taxa “básica”? Porque, se os bancos

ganham no mínimo esse “jurinho” do governo, quando forem emprestar

dinheiro para a pessoa física ou para as empresas, eles terão de

lucrar um pouco a mais que isso. Portanto, se o governo quer

facilitar os financiamentos no mercado, diminui de leve a taxa –

daí os bancos vão cobrar também mais de leve na hora do empréstimo

na praça. Porém, se ele quer dar uma enxugada no consumo, aumenta a

taxa Selic.

****

Agora que você já sabe o que é Selic, pode entender por que a

SulAmérica foi tão beneficiada pela alta da taxa de juros. Acontece

que não são apenas os bancos que saem ganhando com o acréscimo no

“jurinho” que eles embolsam. As seguradoras, como é o caso da

SulAmérica, também investem muito em títulos públicos e renda fixa

em geral, o que gera um retorno maior para elas – e isso também

justifica por que essa empresa ficou “escondida” nesse tempo todo

em que a Selic esteve em baixa, afinal isso estava impactando os

retornos dela.

Mas espera, por que as seguradoras investem em renda fixa?

Seguradoras são investidoras natas, como consequência do negócio

que elas operam. Vamos analisar: um seguro de vida ou ainda uma

previdência privada são produtos de longo prazo, certo? Vitalícios,

como dizem nesse ramo. Portanto, faz sentido as seguradoras

investirem parte dos recursos captados com as vendas dos produtos

em ativos que gerem retorno ao longo do tempo. Assim também elas

conseguem garantir o cumprimento de suas obrigações com os

segurados, distribuindo durante o tempo o valor que precisam arcar

com eventuais sinistros e com outros pagamentos acordados nas

apólices.

Além de atuar com seguros de vida e previdência, a SulAmérica

administra serviços de saúde e odontológicos, e faz a gestão de

ativos (dessa vez dos clientes, e não dela própria, como comentamos

anteriormente) por meio do seu braço SulAmérica Investimentos. Em

2020, ela vendeu sua operação com seguros de automóveis e ramos

elementares (residencial, condomínio, empresarial e outros) para o

grupo alemão Allianz – e, diga-se de passagem, foi um 7×1 de

vantagem para esta companhia após essa aquisição e também um ótimo

negócio para a SulAmérica, que pôde focar nas suas áreas mais

rentáveis e ainda embolsar R$ 3 bilhões.

=> Veja a notícia sobre a venda das operações para a

Allianz clicando aqui.

****

O que a venda da operação de seguros de auto e ramos

elementares representa para a SulAmérica

Somos obrigados a fazer um parêntese aqui. Afinal, viemos

desenvolvendo ainda mais a explicação sobre o impacto da Selic na

SulAmérica que nem entramos, de fato, em sua história. E ela é

importante, você vai entender por quê.

A SulAmérica é uma das empresas mais antigas do Brasil, surgiu

em 1895! Ela é 100% brasileira, com operações concentradas apenas

no país. Começou com seguros de vida e, quando os primeiros carros

apareceram no país, na década de 1900, ela passou também a iniciar

as atividades de seguros de automóveis. Portanto, foram muitos e

muitos anos nesse ramo antes de pensar em vender essas operações.

Quando isso realmente aconteceu, ela alcançou o seu maior lucro

líquido já registrado na história da empresa, somando R$ 2,3

bilhões no acumulado de 2020.

=> Maior lucro da história da SulAmérica veio

justamente no ano pandêmico.

Antes da venda para a Allianz, ou seja, até 2019, o segmento de

seguros de auto e ramos elementares representava 14,6% do

faturamento total da companhia, enquanto saúde e odonto ficavam com

77,5%. A venda fez com que a SulAmérica pudesse entrar de cabeça

nos seguros envolvendo apenas pessoas. Atualmente (até o quarto

trimestre de 2020), saúde e odonto correspondem a 92,1% da receita

da empresa, enquanto vida, previdência e gestão de ativos ficam com

o restante.

****

Mesmo com a venda da parte de seguros para auto e ramos

elementares o portfólio da SulAmérica continua bem diversificado,

não é mesmo? Na verdade, isso é estratégia. Perceba que é possível

fazer a famosa venda cruzada: quem tem um serviço de saúde, por

exemplo, pode aderir ao odontológico e também optar por uma

proteção financeira – ainda mais nos tempos de reforma da

previdência e da pandemia.

Por falar em pandemia, a SulAmérica e as seguradoras em geral

foram até beneficiadas por esse trágico momento da nossa história,

mas ainda que indiretamente, como afirmam os analistas da Toro

Investimentos em relatório: “Devido às medidas de isolamento social

implementadas no país, os principais custos dessas empresas

(sinistros) tiveram redução importante no período. Isso se dá, por

exemplo, pela diminuição no número de consultas e procedimentos

médicos eletivos”.

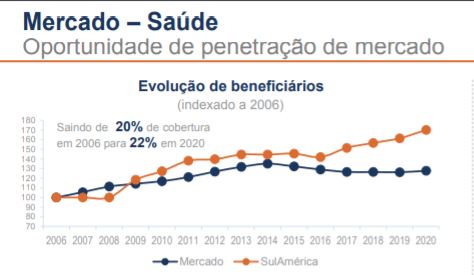

E após a pandemia, como será que são as expectativas para a

empresa? Ainda conforme a Toro, essa queda de sinistralidade, é

claro, tende a reverter lentamente e levar a companhia de volta aos

patamares anteriores de rentabilidade. Apesar disso, ainda existe

uma boa perspectiva para o crescimento do segmento de seguros

odontológicos e previdência privada (devido à reforma, que

comentamos anteriormente), uma vez que no Brasil ainda são

operações com baixa penetração. A visão vai de encontro com uma

tendência já projetada pela SulAmérica, acompanhe:

Fonte: Apresentação Institucional da empresa (4T20).

No segmento de saúde, isso também é visível:

Fonte: Apresentação Institucional da empresa (4T20).

Mas, quando falamos em penetração de mercado, precisamos

entender melhor quem faz parte dele, afinal a SulAmérica não é a

única seguradora brasileira, apesar de ter sido uma das primeiras a

surgirem no Brasil.

O senhor mercado

Se você já precisou cotar um seguro, deve ter passado por isto:

uma enxurrada de opções de seguradoras no mercado, todas competindo

freneticamente pelo cliente, oferecendo os melhores benefícios e

descontos nas apólices – além de chaveirinhos, canetas, mimos em

lojas ao pontuar no cartão-fidelidade etc.

Portanto, quando se avaliam os pontos de atenção a respeito da

SulAmérica, a concorrência é a primeira que entra na lista.

Avaliando as duas frentes em que a empresa mais atua – saúde e

odonto –, já dá para se ter uma ideia do tamanho dos gigantes que

competem com ela.

Fonte: Apresentação Institucional da empresa (4T20).

Bradesco Seguros (BBDC3 e BBDC4) e Amil (ex-AMIL3, deixou de ser

listada na Bolsa em 2013) ainda são os maiores players à

frente da SulAmérica. Porém, além de olhar para frente, é preciso

acionar o retrovisor, afinal quem chega logo atrás são NotreDame

Intermédica (GNDI3) e Hapvida (HAPV3), empresas que vêm ensaiando

uma possível fusão, o que pode abrir grandes vantagens diante de

todos os outros concorrentes – incluindo da SulAmérica.

Embora a SulAmérica tenha mais de 7 milhões de clientes e uma

cobertura geográfica abrangente, com programa de relacionamento com

os corretores independentes que fazem as vendas para a empresa (o

que previne a alta rotatividade deles) e um alto nível de retenção

entre os clientes, ainda assim ela enfrenta um cenário desafiador.

Mas isso não mudou muito desde 1895, certo? E agora o foco da

companhia está ainda mais forte em saúde e odonto, depois da venda

de auto, portanto as concorrentes que se cuidem.

Justamente pelo fato de a SulAmérica ser tão antiga é que não

contamos toda sua história, mas vale dizer que ela é marcada também

por muitas fusões e aquisições, o que significa uma carta a mais na

manga para continuar concorrendo de cabeça erguida nesse mercado.

Além disso, apesar de ser uma senhora em idade, a companhia tem

seguido as tendências. Prova disso é que o seu aplicativo de saúde

está entre os top 10 mais baixados e ele é líder no ranking de

avaliação, alcançando nota 4,3 (em um máximo de 5).

O senhor mercado na Bolsa

Já em outro mercado, o financeiro, a SulAmérica também enfrenta

concorrência desde 2007, quanto abriu capital. Como comentamos

anteriormente, Amil já é carta fora do baralho na Bolsa. Porém,

Bradesco Seguros (BBDC3 e BBDC4), NotreDame Intermédica (GNDI3) e

Hapvida (HAPV3) já servem para dar uma canseira.

Um detalhe importante: enquanto as outras companhias têm ações

ordinárias e preferenciais disponíveis, a SulAmérica tem as

chamadas units, que nada mais são do que um combo. Assim,

quem compra SULA11 está adquirindo, na verdade, uma ação ordinária

(SULA3) e duas preferenciais (SULA4). Alguns investidores torcem o

nariz para companhias que têm apenas units no mercado, devido à

questão de liquidez. Isso porque vender e liquidar a posição pode

ser mais difícil do que se tivesse os papéis separadamente.

Entretanto, a dica para investir em units é aquela que serve

para toda e qualquer compra de ação no mercado: procurar uma boa

empresa. A SulAmérica só entrou para a lista do Ibovespa – onde se

encontram as ações consideradas mais líquidas e das companhias com

maior valor de mercado – em 2020, mas, muito antes disso, ela já

integrava a carteira do Índice de Ações com Governança Corporativa

Diferenciada (IGC) e do Índice de Ações com Tag Along Diferenciado

(ITAG), e também fazia parte do importante índice britânico

FTSE4GOOD Index Series, que mede o desempenho de empresas que

possuem sólidas práticas ambientais, sociais e de governança

(ASG).

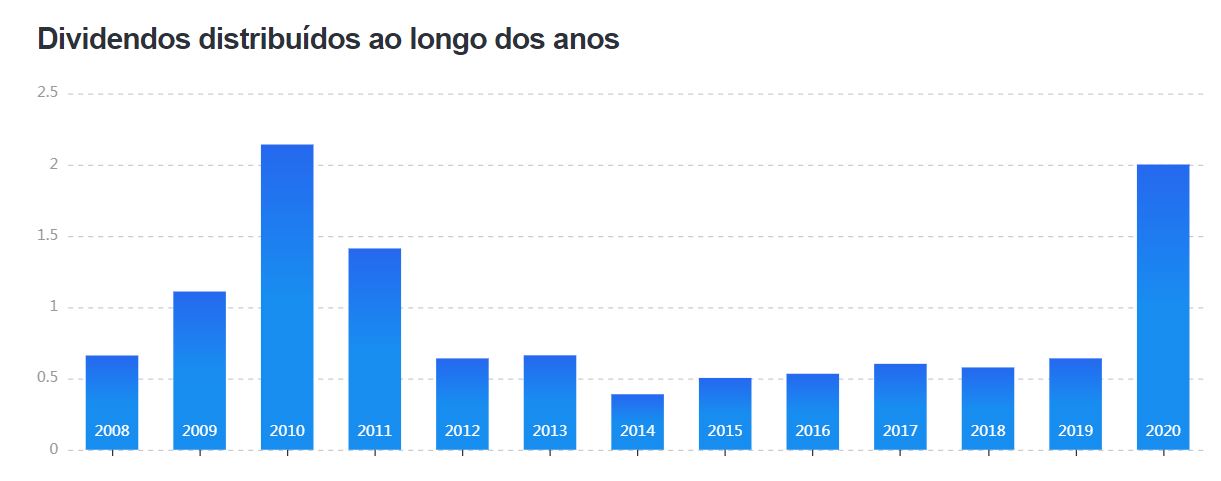

Outra lista que ela compõe – e que o investidor adora – é a de

empresas com bom potencial de pagamento de dividendos. Se você

entrar na página de análise aprofundada da empresa no site da ADVFN

(clique aqui e conheça), vai ver, entre

informações de performance do papel, solidez e governança e saúde

financeira da companhia, a área de proventos. Atualmente (até 25 de

março de 2021), o dividend yield de SULA11 está em 4,58%,

o que equivale a 212% a mais do que o do ano passado. Para

facilitar, veja como fica isso no gráfico:

Fonte: ADVFN (2021).

=> Veja a página completa de análise da empresa no

site da ADVFN. Clique aqui.

=> Saiba quais são as maiores pagadoras de dividendos

em 2021.

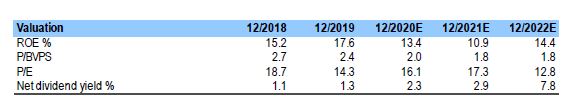

Para 2021, a Economatica projeta um dividend yield de

4,08%, enquanto o BTG Pactual, em relatório, estima 2,9% para este

ano, porém 7,8% para 2022. O banco ainda traz outras projeções

bastante otimistas para esse papel:

Fonte: BTG Pactual (2021).

Mas e em termos de valorização das ações, será que SULA11 também

se torna uma boa opção ao pensar em investir dentro desse setor? O

papel já chegou a bater R$ 67,88 na máxima dos últimos cinco anos.

Na mínima, foi a R$ 14,64. Veja o histórico das cotações,

considerando a data de 25 de março como ponto de partida:

| 1 Ano |

56,01 |

57,44 |

23,08 |

42,55 |

3.237.994 |

-22,98 |

-41,03% |

| 3 Anos |

20,80 |

67,88 |

17,54 |

40,39 |

2.363.429 |

12,23 |

58,8% |

| 5 Anos |

15,90 |

67,88 |

14,64 |

36,26 |

1.736.318 |

17,13 |

107,74% |

Fonte: ADVFN (2021).

=> Veja o histórico de cotações de SULA11

aqui.

=> Confira a cotação atual de SULA11 em tempo real

clicando aqui.

Ainda segundo o BTG: “A SulAmérica é uma das melhores opções na

área de saúde, oferecendo uma combinação vencedora de

valuation atrativo (P/E 2021 a 17,3x) e dinâmica de lucros

robusta, enquanto as potenciais fusões e aquisições podem trazer

alta”. A recomendação do banco é de compra para SULA11 nesse

momento.

Porém, a decisão final é sempre sua, investidor. Até porque, se

não houvesse riscos na vida e no mercado, não haveria seguradoras

como a SulAmérica para reter tais riscos, não é mesmo? Analise sua

estratégia e, se pensar em diversificar com alguma seguradora,

agora você já conhece mais essa opção.

Gostou deste conteúdo? Comenta aqui embaixo e aproveita para

compartilhar com seus amigos, afinal, com a alta da Selic, vemos

muitas pessoas entrando em SULA11, mas sem conhecer a fundo a

companhia. É um ótimo momento para saber mais! Aproveitem e bon$$

investimento$$!