A Even, construtora com atuação em São Paulo e Rio Grande do

Sul, focada nos empreendimentos residenciais de média e alta renda,

anunciou os dados operacionais preliminares relativos ao terceiro

trimestre de 2022 (3T22).

O comunicado foi feito pela empresa (BOV:EVEN3) nesta

quinta-feira (13). Confira o documento na íntegra.

As vendas líquidas totalizaram R$ 342 milhões (% Even, ou

participação Even), representando um crescimento de 24% sobre o

mesmo período de 2021, com uma velocidade de vendas (VSO)

consolidada de 11%.

Já as vendas de estoque somaram R$ 262 milhões com uma VSO de

9%. Dos empreendimentos lançados no trimestre, foram vendidos R$ 80

milhões, VSO de 49%.

No terceiro trimestre de 2022, os distratos totalizaram R$ 94

milhões, sendo R$ 74 milhões % Even, representando 18% das vendas

brutas.

A Even entregou cinco projetos no 3T22, sendo quatro em São

Paulo com Valor Geral de Vendas (VGV) de R$ 489 milhões e um no Rio

Grande do Sul com VGV de R$ 130 milhões (R$ 59 milhões % Even)

somando 584 unidades.

No 3º trimestre de 2022, foram lançados três empreendimentos,

sendo um em São Paulo, com VGV de R$ 90 milhões e dois no Rio

Grande do Sul, com VGV 100% de R$ 174 milhões (R$ 71 milhões %

Even). Somando os cinco empreendimentos o VGV 100% de lançamento

foi de R$ 264 milhões (R$ 161 milhões % Even).

VISÃO DO MERCADO

Bradesco BBI

A Even reportou resultados fracos no terceiro trimestre,

refletindo a abordagem conservadora da empresa em relação ao ciclo

de negócios, avalia o Bradesco BBI, em relatório.

“Apesar das vendas de lançamentos representarem fortes 49%,

alimentados pelo pequeno volume lançado, a velocidade de vendas da

Even do estoque em construção foi de 11%, estável em base anual e

em queda de 4 pontos percentuais no trimestre”, escrevem os

analistas Bruno Mendonça e Pedro Lobato.

Eles destacam que os lançamentos atingiram R$ 161 milhões, queda

de 76% em base anual, com o valor geral de vendas (VGV) dividido em

três projetos, enquanto as vendas líquidas totalizaram R$ 342

milhões, alta de 24% em base anual.

Bradesco BBI tem recomendação de compra com preço-alvo de R$

10,00…

Citi

Os lançamentos e as vendas da Even no terceiro trimestre caíram

mais do que o previsto, mas o Citi não vê motivos para preocupação,

pois a velocidade de vendas continua sob controle e os lançamentos

do quarto trimestre devem voltar ao nivel de R$ 450 milhões,

segundo o banco, em relatório.

O analista Andre Mazini escreve que os números operacionais

gerais do segmento de média e alta renda, até agora, indicam que a

velocidade de vendas pode responder muito bem a um ritmo de

lançamentos atenuado, juntamente com esforços comerciais mais

vigorosos, e a Even tem se manifestado mais do que seus pares sobre

essa estratégia.

Mazini destaca que a Even tem focado seus esforços em

lançamentos mais direcionados que permitam maior velocidade de

vendas, como estúdios, com termos comerciais facilitados. Já as

entregas parecem desconfortáveis, mas os cancelamentos ainda não

preocupam, diz o analista.

“Estamos particularmente otimistas sobre as perspectivas de

Melnick no Sul, com 40% de propriedade da Even”, diz ele,

acrescentando que recente visita ao dia do investidor da Melnick

esclareceu como o domínio de mercado da empresa garante uma

vantagem diante da dinâmica competitiva mais leve da cidade de

Porto Alegre.

O analista espera que os lançamentos de Melnick ocupem uma fatia

maior do pipeline para o quarto trimestre e para 2023 em geral.

Citi tem recomendação neutra com preço-alvo de R$ 5,00…

XP

Os números da prévia operacional da Even no terceiro trimestre

foram prejudicados pelo baixo volume de lançamentos, diz a XP. A

velocidade sobre oferta da companhia foi afetada por isso, ficando

em 11%, estável na comparação anual.

O analista Ygor Altero escreve que o ponto positivo foi a venda

de estoques, com a estratégia da companhia dando resultados,

atingindo R$ 262 milhões, o que elevou as vendas totais em 23,5% na

comparação anual.

Os lançamentos em R$ 264 milhões, queda de 65,6% em um ano,

foram impactados por projetos menores da Even, além de atrasos na

divulgação de novos empreendimentos e estratégia de venda de

estoques.

“Além disso, os cancelamentos de vendas da empresa como

percentual das vendas brutas atingiram 17,8%, negativamente

afetados pelos cancelamentos no segmento de alto padrão, embora não

vejamos a Even mantendo esses níveis daqui para frente”, diz.

A XP tem recomendação de compra para Even, com preço-alvo em R$

13, potencial de alta de 88,1% sobre o fechamento de ontem.

Informações Infomoney

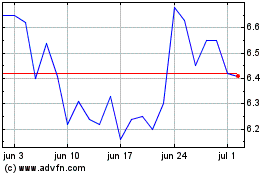

EVEN ON (BOV:EVEN3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

EVEN ON (BOV:EVEN3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024