Carrefour: analistas do Citi veem ação como de alto risco e elevam recomendação

17 Maio 2023 - 11:22AM

ADVFN News

Analistas do Citi elevaram a recomendação para as ações do

Carrefour Brasil de neutra para compra, estabelecendo preço-alvo de

R$ 15 (potencial de valorização de 56%), citando atualização de

modelo após os resultados da companhia no primeiro trimestre de

2023 (1T23).

Em relatório a clientes, os analistas do Citi lembraram que as

ações do maior varejista de alimentos do país acumulam queda de

mais de 30% no ano até o momento, o que mostra que a ação já

precifica os principais desafios do curto prazo.

São eles: os problemas de integração com o BIG (como as

provisões recentes e as maiores despesas gerais e administrativas),

a desinflação de alimentos, o ambiente de maior competição no

atacarejo (notoriamente com o Assaí ASAI3) e o ambiente de crédito

complicado (o que é ruim para o banco Carrefour).

Dito isso, apesar de elevar a recomendação, o Citi classifica a

ação do Carrefour (BOV:CRFB3) como de alto risco por três motivos:

1) a integração com o BIG ainda está em andamento (com conclusão

prevista para 2023), o que significa riscos de execução

persistentes, 2) visão cética do banco sobre a contínua remodelação

da gestão e 3) alta alavancagem, com uma relação entre dívida

líquida e lucro antes de juros, impostos, depreciações e

amortizações (Ebitda, na sigla em inglês) de 2,4 vezes, apesar da

natureza de “vaca leiteira” do negócio de atacarejo.

Justamente essa exposição ao atacarejo, que responde por 66% das

vendas líquidas do grupo e 70% do Ebitda, gera maior otimismo para

o banco. “Esta exposição naturalmente permite maior conversão de

caixa, ou seja, ciclo de caixa negativo (18 dias). Mesmo em nossas

suposições mais conservadoras para vendas, margens e custo da

dívida (ou seja, taxas de juros mais altas), estimamos o rendimento

do FCFE [ fluxo de caixa livre para o acionista] de cerca de 7%

para 2024 e de 10% para 2025”, avaliam.

Ainda há um cenário positivo com a monetização de ativos

imobiliários. Em 11 de maio, o grupo anunciou ter iniciado

negociações exclusivas com a gestora Barzel Properties para uma

operação de sale lease back de cinco centros de distribuição e

cinco lojas por cerca de R$ 1,3 bilhão. A transação financeira de

sale lease back é quando se vende um ativo e o arrenda de volta a

longo prazo; portanto, continua a ser capaz de usar o ativo, mas

não o possui mais.

Para os analistas, embora o valor seja pequeno em relação ao

valor de mercado da empresa (cerca de 5%), acreditam que chamou a

atenção para os ativos imobiliários do grupo. “A empresa ainda

precisa liberar todo o potencial de seus ativos imobiliários por

meio do braço de desenvolvimento em potencial; espera- se que este

negócio gere R$ 1,5 bilhão em NOI (ou Receita Operacional Líquida)

– ou R$ 7,00 por ação, a 10% cap rate (bruto de aluguéis maiores a

serem pagos pela divisão de Alimentos)”, afirmam.

Entre os desafios a serem monitorados, os analistas apontam que,

na divulgação de resultados do 1T23, a empresa citou o “cenário

competitivo mais difícil, especialmente no formato de

atacarejo…”.

“Com as inaugurações de lojas do Assaí e do Atacadão (este

último do Carrefour) e a conversão de mais de 158 unidades nos

últimos dois anos, não descartamos que o crescimento de receita

possa continuar volátil até que o ambiente se recomponha (ou essas

unidades sejam totalmente convertidas). Além disso, a inflação de

alimentos está desacelerando rapidamente, o que também pode pesar

no desempenho das vendas de curto prazo”, apontam.

Às 10h52 (horário de Brasília) desta quarta, as ações subiam

1,04%, a R$ 9,74.

Informações Infomoney

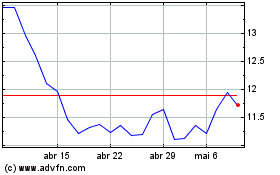

CARREFOUR ON (BOV:CRFB3)

Gráfico Histórico do Ativo

De Abr 2024 até Mai 2024

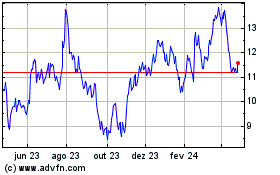

CARREFOUR ON (BOV:CRFB3)

Gráfico Histórico do Ativo

De Mai 2023 até Mai 2024