As varejistas tiveram um segundo trimestre fraco, mais uma vez

pressionadas pelo juros elevados e pelo endividamento das famílias

brasileiras. Companhias focadas mais no alta renda, como Arezzo,

Vivara e Soma, acabaram se destacando, uma vez que seus

públicos-alvo são menos impactados por esse cenário.

Já há algum tempo, essas empresas são as maiores convicções de

investidores no setor e a escolha tem se provado correta. Elas

oferecem mais segurança em momento de juros altos, isso porque as

pessoas de classes mais elevadas têm suas rendas menos impactadas,

maiores reservas e ainda dependem menos do acesso a crédito.

“As varejistas de alta renda continuaram sendo o destaque, com

uma tendência geral de crescimento sólido e recuperação de

rentabilidade, enquanto as varejistas de vestuário de média renda

foram o destaque negativo do trimestre”, fala a XP

Investimentos.

“Acreditamos que as empresas do segmento de alta renda devem

reportar os melhores resultados no segundo semestre, assim como

fizeram no segundo trimestre. Ademais, isso é reforçado pela

revisão de earnings positiva após a temporada de resultados”,

comenta a Guide.

A Vivara (BOV:VIVA3), por exemplo, teve seus resultados

definidos como “impressionantes” pelo Itaú BBA – com destaque para

a sua marca Life, voltada ao segmento de prata.

O Ebitda (lucro antes de juros, impostos, depreciação e

amortização, na sigla em inglês) ajustado, de R$ 132,4 milhões,

teve crescimento anual de 32,3%, com a margem Ebitda em 32,3%, alta

de 2,3 pontos percentuais na mesma comparação. A receita líquida,

por sua vez, somou R$ 559,9 milhões no segundo trimestre deste ano,

crescimento de 19,3% na mesma base.

No caso da Arezzo (BOV:ARZZ3), o Ebitda cresceu 22,1% no ano,

para R$ 198,2 milhões, com sua margem saltando 0,3 ponto

porcentual, para 17,5%, e a receita, 19,7%, para R$ 1,1 bilhão.

O Grupo Soma (BOV:SOMA3), dono da Farm, trouxe seu Ebitda

crescendo 2,4%, para R$ 215,4 milhões, e a receita líquida saltando

7,4%, para R$ 1,2 bilhão. A margem Ebitda, no entanto, recuou 0,9

ponto porcentual, para 16,6%, e o lucro também caiu bem, por conta

dos gastos financeiros.

De qualquer forma, apenas uma alta da receita, com o cenário

atual, já é algo considerável na comparação com o restante das

varejistas já que a maioria das companhias não teve a mesma

sorte.

C&A e Lojas Renner ainda impactadas, mas

surpreendendo positivamente

Ainda dentro do próprio varejo de vestuário, a Lojas Renner

(BOV:LREN3) viu sua receita recuar 6%, para R$ 2,98 bilhões, e a

(BOV:CEAB3) teve a sua ficando estável em R$ 1,6 bilhão.

“As varejistas de vestuário de média renda foram o destaque

negativo do trimestre, com resultados ainda fortemente pressionados

por ventos contrários no cenário macro e pelo clima, juntamente com

bases de comparação fortes e resultados pressionados em serviços

financeiros com taxas de inadimplência ainda altas em todos os

setores”, explica a XP.

As margens da Renner, com a receita recuando, também caíram. A

margem Ebitda diminuiu 3,8 pontos, para 17,9%. A Realize, braço

financeiro da empresa, foi o destaque negativo do período que vai

de abril a junho.

No caso da C&A, a mesma margem avançou 1,1 ponto no ano,

para 16,7% – mas analistas vêm destacando o bom trabalho

operacional que a companhia vem realizando recentemente.

De qualquer forma, para as duas, os resultados não foram

considerados tão negativos.

Em relatório divulgado após o resultado, o BBA destacou sobre

Renner: “apesar dos resultados fracos, eles foram dentro da

expectativa e esperamos que os investidores se concentrem no

discurso da empresa sobre suas perspectivas de curto prazo.

Esperamos que os resultados no braço de varejo (a operação chave do

grupo) melhorem no segundo semestre, mas estamos preocupados que a

situação da Realize possa se tornar ainda mais desafiadora”,

ponderou.

Para a C&A, a XP destacou que a lucratividade foi acima do

esperado, com a coleção outono/inverno bem recebida e os níveis de

estoque se mostraram adequados.

“A C&A continua a colher os benefícios da precificação

dinâmica e da distribuição baseada em SKU [Unidade de Manutenção de

Estoque, na sigla em inglês]”, menciona.

Na Alpargatas (BOV:ALPA4), o faturamento caiu 12,7% na base

anual, para R$ 926,4 milhões, e o Ebitda ficou negativo em R$ 8,3

milhões, revertendo saldo positivo de R$ 177,8 milhões do segundo

trimestre de 2022.

A companhia, contudo, vem passando por uma reestruturação sendo

que os próprios executivos atribuíram o resultado negativo a

isso.

Na Guararapes (BOV:GUAR3), a receita caiu 1% no ano, para R$ 2,1

bilhão, e o Ebitda, 8,8%, para R$ 239 milhões. A margem recuo 1

ponto, para 11,%.

“A Guararapes reportou resultados fracos mas acima das nossas

estimativas, com a receita líquida pressionada por base de

comparação forte, mas com economias de despesas gerais e

administrativas na operação de mercadorias e também na Midway”,

fala a XP.

Magazine Luiza e Via encaram momento

negativo

Magazine Luiza (BOV:MGLU3) e Via (BOV:VIIA3), com maior

exposição aos bens duráveis e ao e-commerce, continuaram a ter um

intervalo pouco animador.

“O comércio eletrônico no Brasil no cenário deste trimestre foi

afetado pela demanda ainda fraca por produtos de maior valor, ou

seja, eletrônicos e móveis”, diz o time do Morgan Stanley. “Para o

cenário competitivo, contudo, vimos certa racionalidade – com as

companhias trazendo consideráveis aumentos de taxas e preços e

maior controle de despesas”.

Os juros altos, bem como no caso das demais varejistas,

continuam inibindo o consumo. As duas empresas tiveram, com isso,

suas receitas líquidas ficando estáveis ou caindo. A da Magalu

subiu 0,1% no ano, a R$ 8,5 bilhões, e a da Via saiu de R$ 7,6

bilhões no segundo trimestre de 2022 para R$ 7,4 bilhões no deste

ano.

Por outro lado, as taxas maiores também obrigaram as companhias

a adotarem posturas mais racionais nas suas margens, dando menos

promoções, por exemplo. Contudo, impactos diferentes nas duas

empresas acabaram por prejudicar a rentabilidade.

“O Magazine Luiza reportou balanço fraco, com uma queda no

Ebitda [lucro antes de juros, impostos, depreciação e amortização,

na sigla em inglês] ajustado de 11% na base anual, em linha com

nossa estimativa, mas cerca de 14% abaixo do consenso. Em nossa

visão, o mercado já antecipava um trimestre desafiador devido à

fraqueza no segmento de bens duráveis”, falou o time do

Santander.

“Podemos ver uma reação negativa, dado o desempenho da margem de

Ebitda em relação ao consenso, mesmo excluindo os itens não

recorrentes que aumentaram sequencialmente”.

O segundo trimestre ficou marcado como um período de ajustes

para o Magazine Luiza, com R$ 155,9 milhões em despesas não

recorrentes. Segundo a empresa, esses gastos foram provenientes

principalmente do redimensionamento da companhia, com ajuste de

capacidade, fechamento de centros de distribuição e início do

processo de incorporação reversa do Magalu Pagamentos pela Hub

Fincteh.

“Apesar de uma melhoria notável na margem bruta devido ao

aumento da participação de serviços no mix, isso foi mais do que

compensado pela transferência do impacto negativo do imposto Difal

e alguma pressão de despesas com vendas, gerais e administrativas

no nível da margem Ebitda”, corroborou o time do Itaú BBA.

No caso da Via, as margens foram empurradas para baixo pelo fato

de que a companhia começou a tirar seu plano de reestruturação do

papel – que contará com o encerramento das vendas de algumas

categorias, com a varejista vendendo seu estoque em promoções. A

Ebitda caiu 2,7 pontos, para 6,3%.

“A Via reportou resultados fracos mas em linha no segundo

trimestre, com crescimento moderado de receita e rentabilidade

pressionada em uma perspectiva macro ainda desafiadora para a

demanda”, expôs o time da XP.

“A rentabilidade foi pressionada, com margem bruta caindo,

impactada pelo mix de vendas e pelo início dos ajustes de estoque

da companhia”.

Assaí e Carrefour: inflação menor impacta, mas há

iniciativas positivas

Por fim, no varejo de alimentos foi a inflação menor, também por

conta dos juros mais altos, o maior detrator dos resultados.

Analistas vinham, desde antes da publicação, apontando que

esperavam um recuo do faturamento nas unidades pela deflação, que

leva os clientes, principalmente os do segmento B2B (business to

business) – importante nos atacarejos – a estocarem menos produtos.

Além disso, a competição maior na região Sudeste, onde as duas têm

forte presença, também era uma questão.

Nesta frente, os analistas viram o Assaí (BOV:ASAI3) como mais

positivo. A XP destacou em relatório que apesar da queda das vendas

mesmas lojas (SSS, na sigla em inglês), o grupo foi melhor do que o

maior rival na comparação anual e que houve ainda melhora na base

trimestral.

Como as duas companhias estão em processo de expansão – o Assaí

com as lojas herdadas do Extra e o Carrefour (BOV:CRFB3) com as do

Grupo BIG – o SSS, que leva em consideração apenas a performance

das unidades com mais de um ano, acaba tendo mais relevância

A receita líquida do Assaí somou R$ 15,9 bilhões no segundo

trimestre deste ano, crescimento de 20,8%, mas o SSS caiu 1,7%. No

Carrefour, a receita avançou 6,1%, para R$ 27,4 bilhões, mas as

vendas mesmas lojas caíram 3%.

Por fim, ainda por conta da inflação menor e da deflação, outro

padrão foi percebido nesses supermercados – a tentativa de diminuir

estoques para não perder dinheiro com a desvalorização dos

produtos.

Informações infomoney

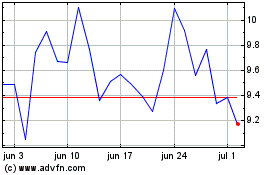

C&A ON (BOV:CEAB3)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

C&A ON (BOV:CEAB3)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024