Copel: para analistas do Morgan Stanley, investidores ainda estão precificando o valor da companhia privatizada

19 Setembro 2023 - 9:52AM

ADVFN News

O Morgan Stanley elevou recomendação para a ação da Copel de

neutra para compra, ampliando também o seu preço-alvo, de R$ 9 para

R$ 12, tendo em vista que, em sua avaliação, investidores ainda

estão precificando a companhia elétrica como estatal.

Analistas enxergam uma combinação de fatores de risco que

impulsionam a avaliação extremamente baixa, particularmente

perspectivas pessimistas para os preços da energia e a consideração

dos limites do poder de voto em julgamento pelo Supremo Tribunal

Federal (STF).

Embora o Morgan tenha uma visibilidade limitada sobre quando

tais eventos poderão ser resolvidos, o banco disse ter grande

convicção de que as ações estão sendo cotadas em cenários não

razoáveis, tendo em vista a capitalização bem-sucedida que permitiu

a privatização da elétrica.

O time de análise do Morgan projeta um potencial de redução de

custos atraente, de aproximadamente 20% em relação aos níveis de

2023.

Além disso, a Copel (BOV:CPLE6) continua com o processo de venda

de ativos não essenciais, o que pode cristalizar valor e reduzir

ainda mais a alavancagem. A companhia elétrica planeja vender a

Compagás e a Araucária.

Proventos

Com isso, a redução da alavancagem poderá abrir caminho para

dividendos potencialmente mais elevados, que atualmente não estão

em destaque para o papel. Analistas estimam “dividend yield” de

cerca de 3,5% para Copel (payout de 50%).

“A política de dividendos da Copel permite pagamentos

extraordinários de dividendos quando a alavancagem for inferior a

2,7 vezes Dívida/Ebitda”, destacam.

Informações Infomoney

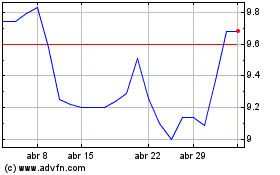

COPEL PNB (BOV:CPLE6)

Gráfico Histórico do Ativo

De Mar 2024 até Abr 2024

COPEL PNB (BOV:CPLE6)

Gráfico Histórico do Ativo

De Abr 2023 até Abr 2024