Após alcançar 5% da 3R Petroleum, a Maha Energy propôs a venda

dos ativos que a empresa possui em terra (onshore) para a

Petrorecôncavo, em uma operação conhecida como carve-out, de acordo

com fontes do Broadcast.

A operação pode destravar sinergias de US$ 1,1 bilhão e faria o

valor de mercado de ambas as companhias dobrar, chegando a US$ 5

bilhões.

Segundo a fonte, o principal motivo da operação é que ambas as

empresas possuem campos de exploração de petróleo vizinhos na Bahia

e no Rio Grande do Norte. Portanto, faria sentido uni-los em uma

mesma companhia, neste caso a Petrorecôncavo (BOV:RECV3), que com

isso se tornaria a maior produtora de petróleo onshore da América

Latina, com produção de 80 mil barris de óleo por dia em 2024.

A partir da conclusão da operação, as empresas operariam cada

uma em um segmento. A 3R (BOV:RRRP3) ficaria com os ativos em

alto-mar (offshore), enquanto a Petrorecôncavo com a exploração em

terra. E, de acordo com a fonte, continuariam operando

completamente separadas.

No mercado, a Petrorecôncavo fará uma emissão de ações e os

acionistas da 3R devem ficar com metade da companhia, integrando

sua base acionária.

VISÃO DO MERCADO

Bradesco BBI

O Bradesco BBI ressalta que os múltiplos implícitos parecem

favorecer os 3R, também projetando intensas discussões de ambos os

lados que argumentariam a favor dos seus respectivos ativos. “Em

qualquer caso, pensamos que é inquestionável que o acordo seria

benéfico para ambas as partes, uma vez que a oportunidade de gerir

uma operação maior e mais eficiente é óbvia. Nesse sentido,

acreditamos que ambas as ações reagirão positivamente com o início

das discussões sobre a fusão”, avalia.

Os próximos passos devem ser observados de perto pelo mercado. A

expectativa é de um acordo até 28 de fevereiro: (a) em conjunto com

o Conselho de Administração da 3R Petroleum, Maha apresentará uma

proposta de combinação de negócios para a PetroRecôncavo; (b)

negociar com a PetroRecôncavo, visando a operação no 2T24; (c)

garantir as aprovações das autoridades e dos credores, fechando a

transação no 3T.

O Bradesco BBI, por sua vez, ressalta que os múltiplos

implícitos parecem favorecer os 3R, também projetando intensas

discussões de ambos os lados que argumentariam a favor dos seus

respectivos ativos. “Em qualquer caso, pensamos que é

inquestionável que o acordo seria benéfico para ambas as partes,

uma vez que a oportunidade de gerir uma operação maior e mais

eficiente é óbvia. Nesse sentido, acreditamos que ambas as ações

reagirão positivamente com o início das discussões sobre a fusão”,

avaliou em relatório antes da abertura do mercado, o que

efetivamente aconteceu.

Os próximos passos devem ser observados de perto pelo mercado. A

expectativa é de um acordo até 28 de fevereiro: (a) em conjunto com

o Conselho de Administração da 3R Petroleum, Maha apresentará uma

proposta de combinação de negócios para a PetroRecôncavo; (b)

negociar com a PetroRecôncavo, visando a operação no 2T24; (c)

garantir as aprovações das autoridades e dos credores, fechando a

transação no 3T.

Genial

A proposta é vista pela Genial como geradora de valor em relação

aos preços de tela de ambos os ativos. Entretanto, pondera que

“preço é o que paga e valor é o que leva”. Os analistas veem que o

plano de negócios da 3R é muito mais ambicioso que o da

Petrorecôncavo, com a primeira tendo maior potencial de

destravamento de valor. Isso por conta de um portfólio maior,

melhor relação reservas 1P/3P, maior proporção de óleo em relação a

gás em seu portfólio e maior crescimento de produção esperado.

“Supondo que as dúvidas relacionadas a sua capacidade de

execução fossem sanadas, faria muito sentido que a empresa pudesse

negociar a múltiplos superiores à Petrorecôncavo. Sob esse ponto de

vista, os acionistas de referência podem alegar sub-avaliação do

ativo tendo em vista todo o seu potencial de reprecificação em

relação ao preço de tela atual”, avalia a casa.

Morgan Stanley

Na visão do Morgan Stanley, a combinação potencial poderia

trazer alívio à estrutura de capital da 3R, dadas as preocupações

com a alavancagem. Por outro lado, o seu caso base de Valor

Presente Líquido (VPL) implica em uma relação 60/40 a favor da 3R,

em comparação com a proposta 50/50, o que poderia gerar debate

entre os acionistas controladores.

XP

Particularmente no Brasil, essa estratégia é ainda mais apoiada

pelo potencial sinérgico observado nos campos existentes da 3R e da

PetroRecôncavo, no Rio Grande do Norte e na Bahia, e na

infraestrutura que os acompanha, avaliam os analistas da XP André

Vidal e Helena Kelm. A Maha vê que o VPL (Valor Presente Líquido)

das sinergias pode chegar a mais de US$ 1 bilhão.

A transação contaria com a segregação das concessões onshore de

óleo e gás da 3R, incluindo seus ativos midstream (processamento) e

downstream (logística), bem como sua dívida e passivos. Esses

ativos seriam contribuídos para a PetroRecôncavo em uma “fusão de

iguais” (50/50), o que significa que os acionistas da 3R também

adquirirão ações RECV3. A equipe de gestão existente da “RECV

“continuaria a supervisionar as operações dessa “Nova

PetroRecôncavo”. As participações offshore da 3R, especificamente

os Clusters Papa Terra e Peroá, permanecerão dentro da estrutura

corporativa da 3R, gerenciadas pela equipe existente da empresa, e

manterão sua listagem na B3 (Bolsa de Valores Brasileira).

- Estrutura dos acionistas pós-transação

proposta

O efeito combinado em potencial foi ressaltado pela Maha na

carta: (i) o compartilhamento de infraestrutura crítica, como a

Planta de Processamento de Gás de Guamaré, o Terminal de Guamaré e

a refinaria Clara Camarão.

O acesso da PetroRecôncavo à infraestrutura existente poderia

evitar investimentos consideráveis em novas instalações, melhor

poder de negociação com fornecedores primários, levando a reduções

significativas em custos, despesas e capex, potencialmente

conduzindo os níveis de lifting cost (custo de extração),

otimização do uso de plataformas e balanço patrimonial mais forte,

potencialmente resultando em menores custos de dívida.

Vidal e Kelm, da XP, apontam ainda que, como ambas as empresas

estão sendo negociadas atualmente com um desconto significativo em

relação ao setor (ambas cerca 45% abaixo de seus máximos

históricos), a entidade combinada possuiria atributos que poderiam

desencadear uma reavaliação. São eles: (i) um portfólio

diversificado; (ii) modelo de negócios verticalizado com amplo

acesso a plataformas e infraestrutura; (iii) melhoria nos preços de

negociação de petróleo com volumes maiores; (iv) aumento na

liquidez de negociação. Assim, ao estimar os ganhos para os

acionistas, após uma série de suposições, os analistas da XP

chegaram a um potencial de alta de aproximadamente 29% para a RRRP3

e de 18% para os acionistas da RECV3 com a operação.

- Ganhos estimados pela XP para acionistas da RECV3 e

RRRP3

“Temos sido otimistas com relação à consolidação das empresas

junior de óleo e gás, tanto para campos onshore quanto offshore.

Acreditamos que esse possível acordo ocorre em um momento em que as

ações de ambas as empresas estão subvalorizadas e quando, a julgar

por nossas interações com os clientes, o interesse nas duas

empresas está diminuindo”, avaliam os analistas da XP.

Para os analistas, mesmo que esse acordo não avance, ele lança

luz sobre o potencial de consolidação e sobre o preço baixo das

ações de ambas as empresas, o que deve ajudar os dois cases de

investimento, mantendo recomendação de compra para os dois

papéis.

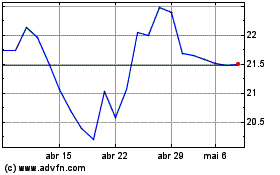

Informações BDM

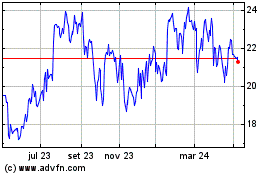

Petroreconcavo ON (BOV:RECV3)

Gráfico Histórico do Ativo

De Abr 2024 até Mai 2024

Petroreconcavo ON (BOV:RECV3)

Gráfico Histórico do Ativo

De Mai 2023 até Mai 2024