Morgan Stanley evidencia 4 potenciais catalisadores negativos para ações da Isa CTEEP

13 Março 2024 - 10:58AM

ADVFN News

/jornal/2024/03/morgan-stanley-evidencia-4-potenciais-catalisadores-negativos-para-acoes-da-isa-cteep/

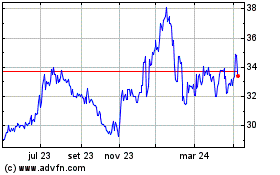

ISA CTEEP ON (BOV:TRPL3)

Gráfico Histórico do Ativo

De Fev 2025 até Mar 2025

ISA CTEEP ON (BOV:TRPL3)

Gráfico Histórico do Ativo

De Mar 2024 até Mar 2025