O Itaú BBA atualizou suas recomendações para empresas de

educação superior (um dos setores com pior desempenho no primeiro

semestre de 2024) sob sua cobertura, devido a mudanças

significativas no cenário regulatório para ensino a distância e

cursos de medicina nos últimos meses, bem como absorver os

resultados do primeiro trimestre e previsões macroeconômicas

atualizadas.

No ensino a distância, o Ministério da Educação (MEC) anunciou

um aumento na quantidade mínima de atividades presenciais nos

cursos digitais de Pedagogia e Licenciatura, e depois convocou a

suspensão do lançamento de novos cursos enssino à distância (EAD) e

abertura de novos polos até março de 2025. Embora ainda faltem

informações para determinar os impactos exatos dessas mudanças, o

banco antecipa que provavelmente resultarão em menor lucratividade

para a modalidade nos próximos anos.

Com relação aos cursos de medicina, o Supremo Tribunal Federal

(STF) concluiu o julgamento sobre a autorização de novas vagas

através de liminares, permitindo que os pedidos em estágio avançado

prossigam. No entanto, ainda não está claro para o número total de

vagas a serem aprovadas, bem como se essas vagas devem ser

incluídas no programa Mais Médicos III. Com isso, o BBA disse que

ser preciso aguardar esclarecimentos para abordar os impactos no

preço do segmento e no cenário competitivo.

A Ânima (BOV:ANIM3) continua sendo a principal escolha do banco,

com recomendação outperform (desempenho acima da média do mercado,

equivalente à compra) e preço-alvo de R$ 6, o implica e potencial

de alta de 91%, devido à sua avaliação atraente e exposição

limitada a mudanças regulatórias de curto prazo no setor de ensino

a distância.

Embora não espere crescimento de volume para o segmento

principal da Ânima em 2024, analistas preveem que o crescimento da

receita líquida da vertical deve ser impulsionado principalmente

por ajustes de preços saudáveis. “O portfólio de cursos orientado

pela qualidade da Ânima deve permitir que a empresa demonstre

dinâmicas positivas de preços e níveis reduzidos de descontos”,

completam.

Na vertical digital, o BBA antecipa bons volumes de captação ao

longo do ano, à medida que a empresa expande suas ofertas digitais

em novas regiões. No entanto, em termos de ticket médio, espera

ajustes menos benignos devido ao cenário competitivo da indústria.

O banco também antecipa que a Inspirali experimente crescimento de

volume devido à maturação das vagas de medicina e ajustes de preços

acima da inflação. No geral, projeta receita líquida de R$ 3,873

bilhões em 2024, um aumento de 4% em relação ao ano anterior.

Nesse contexto, o banco espera que a Ânima continue extraindo

ganhos de eficiência das iniciativas implementadas ao longo de

2023, como a otimização dos custos de aluguel e a revisão da

estrutura dos professores. Os ganhos de eficiência podem ser

parcialmente compensados por maiores investimentos em

marketing.

Cogna

O Itaú BBA manteve classificação outperform (desempenho igual a

média do mercado, equivalente a neutro) e reduziu preço-alvo de R$

4 para R$ 3, embora reconheça a boa execução nos últimos trimestres

e parabenize os esforços da Cogna (BOV:COGN3) para melhorar a

geração de caixa.

Os analistas esperam que a Kroton demonstre um forte crescimento

da receita em 2024, impulsionado por um mix de estudantes mais

favorável, com a Kroton Med e o Ensino a Distância sendo os

destaques. Além disso, esperam que a Vasta experimente crescimento

de receita impulsionado por um aumento no Valor Anual de Contrato

(ACV) e pela expansão do vertical B2G. A Saber deverá alcançar

crescimento da receita líquida principalmente devido à sazonalidade

do programa PNLD. Em resumo, o banco projeta que a receita líquida

da Cogna atinja R$ 6,682 bilhões em 2024, refletindo um aumento de

13% em relação ao ano anterior.

Por fim, os analistas comentam que a expansão da margem

consolidada seja impulsionada pela Kroton e pela Vasta. A maior

alavancagem operacional deverá aumentar a lucratividade da Kroton,

enquanto a redução nos custos de impressão deverá impulsionar as

margens da Vasta.

Cruzeiro do Sul

O BBA mantém classificação equivalente à compra, mas reduziu

preço-alvo de R$ 8 para R$ 7, implicando um potencial de alta de

87% e corresponde a um múltiplo Preço/Lucro de 4,1 vezes em

2025.

No segmento presencial, os analistas projetam que a Cruzeiro do

Sul (BOV:CSED3) registre números estáveis de captação ano a ano em

2024, levando a um aumento leve na base de estudantes, além de um

aumento no ticket médio, alcançado pela redução de descontos para

estudantes de cursos selecionados e pela implementação de alguns

reajustes de ticket. Com isso, a receita deve crescer um dígito

alto ano a ano para esse vertical.

Em relação ao ensino a distância, o banco prevê crescimento na

base de estudantes devido à reestruturação dos polos recentemente

abertos, juntamente com alguns reajustes de ticket, particularmente

para estudantes veteranos, levando a um crescimento de receita de

dois dígitos ano a ano para o segmento de ensino a distância. No

geral, o banco projeta uma receita líquida consolidada de R$ 2,573

bilhões em 2024, representando um aumento de 12% ano a ano.

Em termos de lucratividade, a diluição dos custos de pessoal

deve impulsionar uma maior margem. Isso, combinado com menores

despesas admistrativas e vendas provenientes de iniciativas

recentemente implementadas, deve levar a uma melhoria na

lucratividade.

Olhando para o futuro, o modelo de negócios diferenciado da

companhia deve permitir aumentos de preços que superem a

concorrência, particularmente no segmento presencial. Por fim, o

banco espera que as perspectivas positivas da integração da FAPI,

que deve aumentar significativamente a exposição da empresa a

cursos de medicina em regiões estratégicas.

Ser

O Itaú BBA reconhece o portfólio de cursos orientado pela

qualidade da Ser (BOV:SEER3) e a consistência da empresa em

entregar resultados nos últimos trimestres. No entanto, permanece

cauteloso quanto à capacidade da empresa de entregar crescimento de

volume significativo em meio a um ambiente competitivo. Com isso,

mantém recomendação neutra, ainda que reduzindo o preço-alvo de R$

8,50 para R$ 6.

Em termos de lucratividade, o banco prevê a diluição dos custos

de pessoal e maiores despesas com marketing, levando a um Ebitda

ajustado consolidado de R$ 539 milhões em 2024, resultando em uma

margem de 31,9% (um aumento de 0,7 pp em relação ao ano anterior).

Por fim, analistas projetam um lucro líquido ajustado de R$ 222

milhões.

YDUQS

O BBA reitera classificação de compra para Yduqs (BOV:YDUQ3),

mas reduz preço-alvo de R$ 24 para R$ 20, o que representa um

potencial de valorização de 92% e corresponde a um múltiplo P/L de

5,2 vezes em 2025.

Analistas esperam que o segmento presencial experimente bons

volumes de captação e retome o crescimento em sua base de

estudantes, enquanto o EAD provavelmente verá volumes de captação

mais fracos devido a uma base de comparação forte de 2023.

O banco projeta um Ebitda ajustado consolidado de R$ 1,861

bilhões em 2024, resultando em uma margem de 33,0% e lucro líquido

ajustado de R$ 454 milhões em 2024.

Vitru (VTRU3)

As ações da Vitru (BOV:VTRU3), que recentemente saíram da Nasdaq

e foram para a B3, tiveram um período de baixa significativa nos

últimos meses, possivelmente devido às preocupações dos

investidores sobre possíveis mudanças no marco regulatório para

cursos de ensino a distância. Apesar desse risco de baixa, o BBA

ainda vê uma avaliação atraente, especialmente quando comparada aos

níveis históricos.

Com isso, o banco decidiu manter recomendação de compra, mas

cortou preço-alvo de R$ 26 para R$ 20, implicando em um potencial

de alta de 57% e corresponde a um múltiplo P/L de 5,3 vezes em

2025.

Informações Infomoney

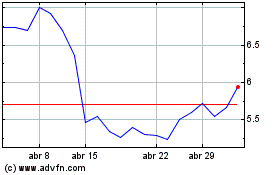

SER EDUCACIONAL ON (BOV:SEER3)

Gráfico Histórico do Ativo

De Fev 2025 até Mar 2025

SER EDUCACIONAL ON (BOV:SEER3)

Gráfico Histórico do Ativo

De Mar 2024 até Mar 2025