Cade publica parecer final recomendando aprovação da operação de venda de ativos da Marfrig para Minerva

12 Agosto 2024 - 9:45AM

ADVFN News

/jornal/2024/08/cade-publica-parecer-final-recomendando-aprovacao-da-operacao-de-venda-de-ativos-da-marfrig-para-minerva/

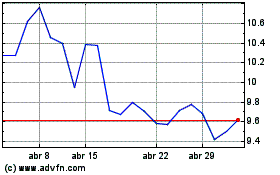

MARFRIG ON (BOV:MRFG3)

Gráfico Histórico do Ativo

De Nov 2024 até Dez 2024

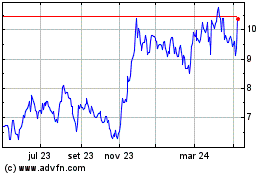

MARFRIG ON (BOV:MRFG3)

Gráfico Histórico do Ativo

De Dez 2023 até Dez 2024