Futuros dos EUA pouco alterados; Apollo pode investir US$ 5 bi na Intel; TSMC e Samsung avaliam projetos nos Emirados

23 Setembro 2024 - 6:36AM

ADVFN News

/jornal/2024/09/futuros-dos-eua-pouco-alterados-apollo-pode-investir-us-5-bi-na-intel-tsmc-e-samsung-avaliam-projetos-nos-emirados/

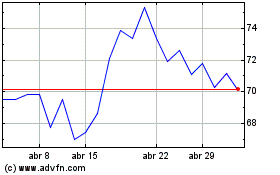

American Airlines (BOV:AALL34)

Gráfico Histórico do Ativo

De Jan 2025 até Fev 2025

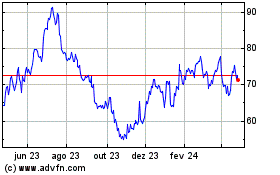

American Airlines (BOV:AALL34)

Gráfico Histórico do Ativo

De Fev 2024 até Fev 2025