A semana foi movimentada para a Petrobras, em meio a declarações

na imprensa que levaram a revisões de análise para a companhia,

ainda mais levando em conta a proximidade da divulgação do Plano de

Negócios 2025-2030 (a ser revelado entre novembro e dezembro).

De acordo com o Bradesco BBI, os comentários recentes reforçam a

visão de uma perspectiva para os dividendos da Petrobras seguindo

sólida.

Com base nos comentários do CFO, Fernando Melgarejo, a visão é

de um: (1) o capex (investimento) esperado da Petrobras para 2025

de US$ 17 bilhões (caindo de US$ 21 bilhões no plano atual), (2) a

estatal não precisará necessariamente trabalhar com um nível de

caixa ideal de US$ 8 bilhões (sugerindo que pode ser menor), e (3)

a Petrobras poderia aumentar sua meta de dívida bruta total acima

de US$ 65 bilhões, dado que a maior parte (dois terços) é composta

por leasing (arrendamento mercantil, que funciona como um contrato

entre duas partes).

Como resultado, o banco tem a percepção de que os investidores

começaram a se interessar novamente pela ação, vendo a Petrobras

como uma boa oportunidade de valorização até o final do ano, já que

não apenas a probabilidade de um sólido dividendo extraordinário

aumentou até o final de 2024 (provavelmente US$ 4 bilhões), mas

também a perspectiva para 2025 melhorou.

Como resultado, o banco publicou cenários base, otimista e

pessimista para os rendimentos de dividendos (dividend yield) em

2025.

Os três cenários são listados a seguir:

(1) CASO BASE: preço do Brent a US$ 76/bbl (barril) no próximo

ano, capex a US$ 17 bilhões e pagamento total de dividendos de US$

11,7 bilhões. Do total, US$ 2,2 bilhões são com base nos resultados

do 4T24, US$ 2,0 bilhões em dividendo extraordinário e US$ 7,5

bilhões relacionados ao 1T25-3T25; O nível de caixa seria de US$

8,5 bilhões ao final de 2025.

(2) CASO OTIMISTA (BULL): preço do Brent a US$ 76/bbl no próximo

ano, capex a US$ 17 bilhões e pagamento total de dividendos de US$

15,2 bilhões. Do total, US$ 2,2 bilhões são com base nos resultados

do 4T24, US$ 5,5 bilhões em dividendo extraordinário e US$ 7,5

bilhões relacionados ao 1T25-3T25, resultando em um nível de caixa

de US$ 5,0 bilhões ao final de 2025.

(3) CASO PESSIMISTA (BEAR): preço do Brent a US$ 50/bbl no

próximo ano, capex a US$ 17 bilhões, pagamento total de dividendos

de US$ 5,3 bilhões. Do total, US$ 2,2 bilhões são referentes aos

resultados do 4T24 e US$ 3,0 bilhões relacionados ao 1T25-3T25,

resultando em um nível de caixa de US$ 2,0 bilhões ao final de

2025. Aqui, para manter sua política de dividendos, a Petrobras

provavelmente teria que aumentar sua alavancagem com linhas de

liquidez, ou a empresa poderia reduzir seu capex.

“A perspectiva para os dividendos é sólida para 2025,

especialmente se os preços do petróleo permanecerem acima de US$

70/bbl e o nível de caixa ideal for reduzido para US$ 5 bilhões”,

avalia o BBI. Por outro lado, a atratividade do rendimento de

dividendos da estatal sob um cenário de petróleo a US$ 50/bbl

dependeria em grande parte das políticas de dividendos de outros

concorrentes.

“No entanto, um rendimento de 5,7% ainda seria ligeiramente mais

atraente do que os 5% da Aramco dentro do contexto da América

Latina”, veem os analistas.

Compradores em Petrobras

Em relatório, o BTG Pactual também destacou suas projeções de

investimentos e dividendos para a companhia levando em conta as

recentes declarações da estatal.

O banco revisou para baixo sua projeção de investimento para

2025, de US$ 19 bilhões para US$ 16 bilhões. Isto implica um

crescimento anual de 20% no próximo ano, o que, embora ainda

significativo, é muito mais realista do que a orientação atual da

empresa de US$ 21 bilhões para 2025, segundo os analistas.

No futuro, esperam que o plano estratégico de 5 anos aumente

para US$ 94,5 bilhões a partir de 2025 vindo de US$ 91 bilhões

(assumindo apenas investimentos em implementação), sem incorporar

nenhuma operação de fusão e aquisição.

Com isso, as projeções para a geração de fluxo de caixa e

distribuição de dividendos aumentaram. Com base na fórmula da

Petrobras (FCF operacional menos capex), o BTG vê agora as ações

sendo negociadas com um yield (rendimento) de fluxo de caixa

operacional de 22% em 2025.

Já usando o cálculo de fluxo de caixa para o acionista (que

inclui todas as obrigações, amortização de arrendamento, resultados

financeiros), o yield de fluxo de caixa para o acionista é de 11% .

Isto se traduz em um dividend yield (dividendo em relação ao valor

da ação) ordinário (45% do fluxo de caixa operacional menos capex)

de 10% no exercício de 2025.

O modelo pressupõe que a posição de caixa da empresa será de

cerca de US$ 10 bilhões no ano de 2025, o que significa que

pagamentos extraordinários ainda serão possíveis se a administração

decidir atingir seu saldo de caixa de referência de US$ 8 bilhões,

embora isso não faça parte do cenário base do banco.

O BTG segue com compra para a ação e ainda acredita que uma

combinação de assimetria positiva de estimativas de dividendos, uma

nova equipe de gestão que tem apresentado surpresas positivas e

riscos operacionais menores justificam a manutenção de uma visão

construtiva.

“Como não recomendamos mais a Petrobras (BOV:PETR3) (BOV:PETR4)

como nossa tese principal (top pick) em agosto, o desempenho das

ações provou (estarmos errados) que seus melhores fundamentos estão

entre os melhores da categoria e que os riscos políticos estão

precificados”, diz o banco. Os analistas ainda preveem novas

revisões positivas das estimativas de lucro por parte do mercado,

apesar de uma onda de revisões positivas os últimos meses, e

consideram o preço do petróleo o principal risco de curto prazo

para a sua tese.

Informações Infomoney

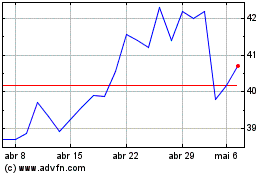

PETROBRAS PN (BOV:PETR4)

Gráfico Histórico do Ativo

De Out 2024 até Nov 2024

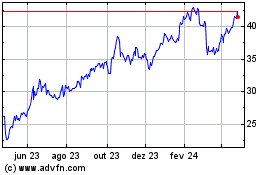

PETROBRAS PN (BOV:PETR4)

Gráfico Histórico do Ativo

De Nov 2023 até Nov 2024